4 ngân hàng lớn nhất lỗ kỷ lục, Trung Quốc tự tay đẩy hệ thống tài chính và nền kinh tế đứng trước vực thẳm?

Những dấu hiệu cảnh báo đang nhấp nháy màu đỏ đối với ngành ngân hàng trị giá 45 nghìn tỷ USD của Trung Quốc, ở đúng thời điểm Bắc Kinh rất cần đến lĩnh vực này để giữ vững đà hồi phục của nền kinh tế thứ hai thế giới.

- 31-08-2020Lợi nhuận sụt mạnh, nợ xấu tăng vọt tại các ngân hàng Trung Quốc do Covid-19

- 18-06-2020Áp lực duy trì tăng trưởng, Trung Quốc yêu cầu các ngân hàng hy sinh lợi nhuận để 'cứu' nền kinh tế

Thực hiện những động thái giảm bớt những khó khăn về tài chính của hàng triệu người và các doanh nghiệp chịu ảnh hưởng bởi đại dịch, các ngân hàng Trung Quốc đang phải đối mặt với sự căng thẳng ngày càng gia tăng. Lợi nhuận lao dốc với tốc độ nhanh nhất trong ít nhất 1 thập kỷ qua, nợ xấu tăng vọt lên mức kỷ lục và khoản dự phòng vốn đang sụt giảm mạnh. Các giám đốc ngân hàng và nhà phân tích dự đoán thiệt hại sẽ còn tiếp diễn trong nửa cuối năm nay.

Tình trạng căng thẳng hiện tại có nguy cơ ảnh hưởng đến nỗ lực của Bắc Kinh trong việc vực dậy nền kinh tế, tạo áp lực cho NHTW khi thực hiện các biện pháp kích thích mạnh mẽ hơn. Chưa dừng ở đó, đây còn là tin xấu đối với nền kinh tế toàn cầu, khi những ngân hàng lớn nhất thế giới (tính theo tài sản) – Ngân hàng Công thương Trung Quốc (ICBC) và Ngân hàng Xây dựng Trung Quốc (CCBC) nằm trong danh sách những nhà băng "quá lớn để sụp đổ" của thế giới.

May Yan – trưởng nhóm Greater China Financials tại UBS Group, nhận định: "Chính phủ đại lục cần cân bằng giữa việc hy sinh lợi nhuận ngành ngân hàng để hồi phục nền kinh tế và duy trì sự ổn định tài chính. Lời kêu gọi về việc phục vụ lợi ích quốc gia từ các ngân hàng lớn nhất không thể tiếp tục mãi. Hệ thống tài chính yếu kém là điều cực kỳ nguy hiểm đối với họ."

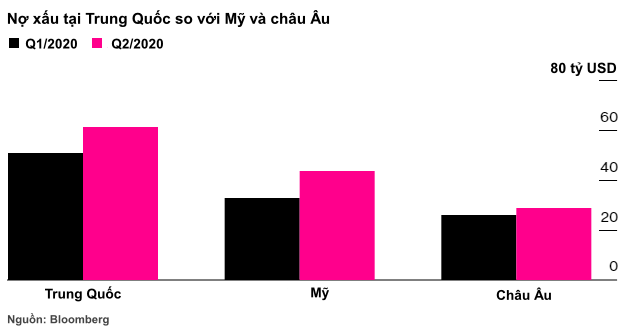

Trong bối cảnh nền kinh tế chịu ảnh hưởng nặng nề do dịch Covid-19 và mâu thuẫn kéo dài với Mỹ, các khoản nợ xấu đã chạm mức cao chưa từng thấy, lên đến 2,7 nghìn tỷ CNY (395 tỷ USD) vào tháng 6, theo Ủy ban Điều tiết Bảo hiểm và Ngân hàng Trung Quốc (CBIRC). Hơn nữa, tỷ lệ khả năng thanh toán – đo lường các khoản dự phòng đối với các khoản cho vay, đã giảm với tốc độ lớn trong 2 năm qua.

Hiện tại, tỷ lệ nợ xấu tại 4 ngân hàng lớn nhất Trung Quốc đã tăng lên mức trung bình 1,45% vào cuối tháng 6, trong khi 1 năm trước đó là 1,26%. Còn ở Mỹ, con số này là 1,5%.

Ở thời gian gần đây, khả năng "xây dựng" các khoản dự phòng bằng cách kiếm tiền của các ngân hàng đã bị hạn chế một cách nghiêm trọng. Trước đó, giới chức nước này đã kêu gọi các nhà cho vay "hy sinh" 1,5 nghìn tỷ CNY lợi nhuận để tạo nguồn vốn rẻ, hoãn thời gian thanh toán nợ và tăng cường cho vay với các doanh nghiệp nhỏ gặp khó khăn. Là một phần của kế hoạch ứng phó với tác động của đại dịch, Trung Quốc đã cho phép nhiều con nợ trì hoãn việc trả lãi và gốc đến tháng 3 năm sau. Động thái này đang khiến các khoản nợ xấu ngày càng phình to.

Trong nửa đầu năm nay, lãi suất cho vay trung bình đối với các doanh nghiệp nhỏ giảm xuống còn 5,94%, thấp hơn 79 điểm so với năm 2019. ICBC cho biết giá trị các khoản vay của họ đạt mức kỷ lục 1 nghìn tỷ CNY trong nửa đầu năm, khi tạo ra một lượng lớn các khoản vay có lãi suất thấp.

Lãi suất cho vay thấp hơn và số lượng khoản vay nhiều hơn đang khiến khả năng duy trì vốn sụt giảm. S&P Global Ratings cho biết vào tháng trước, dù hiện tại vẫn đáp ứng các yêu cầu tối thiểu với mức tỷ suất lợi nhuận an toàn, 4 ngân hàng lớn của Trung Quốc đang đối mặt với nguy cơ thiếu 220 tỷ USD để đáp ứng các quy tắc về vốn toàn cầu vào năm 2025. Con số trên thậm chí có thể tăng lên hơn 900 tỷ USD trong vài năm tới, khi áp lực kinh tế đè nặng lên lợi nhuận.

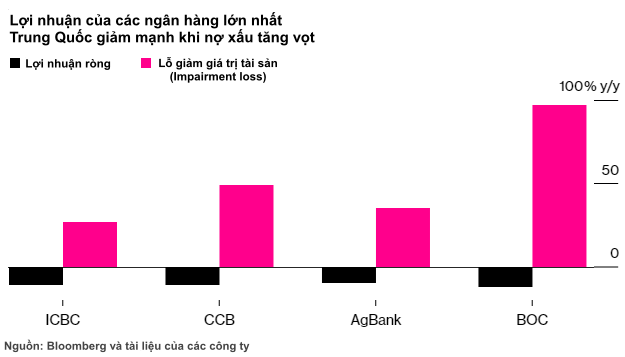

Trong nửa đầu năm nay, lợi nhuận tại các ngân hàng lớn nhất Trung Quốc đã giảm ít nhất 10% so với 1 năm trước, đây là mức giảm kỷ lục do các khoản nợ xấu tăng cao. Theo nhà phân thích Shujin Chen đến từ Jefferies, trong trường hợp xấu nhất, các nhà cho vay của Trung Quốc có thể được yêu cầu giảm lợi nhuận từ 20-25% vào năm 2020. Điều này sẽ khiến nguồn vốn sụt giảm mạnh hơn nữa và là rủi ro đối với sự ổn định tài chính.

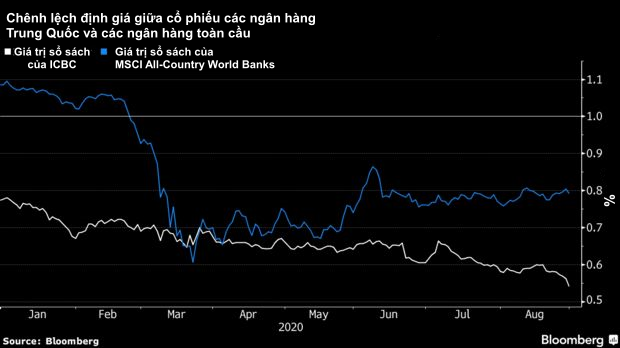

Lợi nhuận, tỷ suất lợi nhuận và dự phòng vốn bị "xói mòn" nghiêm trọng cũng ảnh hưởng đến tâm lý nhà đầu tư. Yếu tố này dường như đã đóng lại cánh cửa đối với các ngân hàng Trung Quốc trong việc khai thác thị trường chứng khoán để huy động thêm vốn. Hiện tại, cổ phiếu của các ngân hàng lớn nhất Trung Quốc đang giao dịch ở mức thấp hơn 55% so với giá trị sổ sách dự báo, khi có diễn biến kém so với các chỉ số tham chiếu tại Hồng Kông và đại lục trong hầu hết cả năm qua.

Dù hiện tại khả năng định giá của các ngân hàng sụt giảm có thể đã bị hạn chế, nhưng Yan cho biết do các khoản tổn thất tín dụng và lợi nhuận đi xuống, có rất ít dấu hiệu cho thấy sẽ có động lực lớn nào phía trước giúp cổ phiếu ngành này tăng giá.

Hơn nữa, nhà đầu tư lo ngại không chỉ về việc các ngân hàng bị quản lý chặt chẽ. Khi các nhà hoạch định chính sách bơm thanh khoản, "góc đen tối" của ngành tài chính "ngầm" Trung Quốc cũng sống lại. Theo đó, khả năng tiếp cận nguồn vốn dễ dàng tiếp tục đẩy tỷ lệ đòn bẩy đối với các hộ gia đình và cả nền kinh tế vốn đã "ngập" trong nợ.

Giờ đây, câu hỏi đặt ra là liệu Bắc Kinh còn "thúc" ngành ngân hàng phải hy sinh lợi nhuận trong bao lâu mà không gây ra rủi ro nghiêm trọng.

Người phát ngôn của CBIRC - Xiao Yuanqi, phát biểu trong một cuộc họp báo vào tuần trước rằng, dù đại dịch và nền có đi theo hướng nào, họ vẫn đảm bảo rằng các ngân hàng có một nền tảng vốn vững chắc. Trong khi đó, Liu Gaoqiang - Phó thống đốc NTHW, cho biết trong cùng cuộc họp rằng PBOC đang làm việc với nhiều bộ phận khác nhau để đảm bảo các ngân hàng có vẫn đủ vốn để trụ vững.

Tham khảo Bloomberg