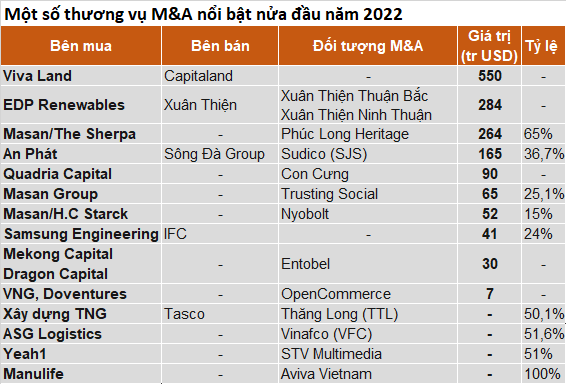

5 tỷ đô cho các thương vụ M&A nửa đầu năm tại Việt Nam được góp mặt bởi những "tay chơi" nào?

Những "ông trùm" M&A không thể không kể đến Masan, Vivaland, Vingroup, Novaland hay Xuân Thiện...

- 19-09-2022Pharmacity đóng cửa 5 nhà thuốc ở Hà Nội

- 19-09-2022Nghịch lý kinh doanh xăng dầu: Doanh thu hàng nghìn tỷ, nộp thuế…0 đồng

- 19-09-2022Ông chủ chuỗi ẩm thực nướng Hàn Quốc King BBQ kinh doanh như thế nào?

Theo báo cáo của EY, bất chấp những khó khăn về địa chính trị và tài chính, các hoạt động mua bán và sáp nhập (M&A) đã phục hồi tích cực trên phạm vi toàn cầu trong 6 tháng đầu năm 2022 với 2.274 thương vụ M&A, tương ứng tổng giá trị 2.020 tỷ USD.

Riêng tại thị trường Việt Nam, Ông Trần Vinh Dự - lãnh đạo EY Đông Dương - cho biết hoạt động đầu tư từ quỹ đầu tư tư nhân (PE) và quỹ đầu tư mạo hiểm (VC) vẫn tăng trưởng mạnh mẽ trong nửa đầu năm. Tổng giá trị thương vụ giao dịch nửa đầu năm nay đã gần bằng cả năm 2021, tức đạt 4,97 tỷ USD.

Thống kê trên thực tế, đã có hàng loạt các vụ mua bán sáp nhập diễn ra trong mọi phân khúc, mọi lĩnh vực trong 6 tháng đầu năm. Những "ông trùm" M&A không thể không kể đến Masan, Vivaland, Vingroup, Novaland hay Xuân Thiện...

Dưới đây là một số thương vụ nổi bật.

Masan Group - Đại gia ngành bán lẻ tích cực "đi chợ"

Masan Group là “ông lớn” có hoạt động M&A diễn ra sôi động bậc nhất trong nửa đầu năm nay.

Tháng 1/2022, thông qua công ty con The Sherpa, Masan chi 110 triệu USD để mua thêm 31% cổ phần và trở thành công ty mẹ của Phúc Long Heritage. Đến tháng 8, Masan mua thêm 34% lợi ích vốn chủ sở hữu của chuỗi đồ uống này với khoản tiền 154 triệu USD.

Như vậy từ đầu năm đến nay Masan đã rót khoảng 264 triệu USD vào Phúc Long. Qua 3 lần rót vốn vào chuỗi trà, cà phê Phúc Long, tổng cộng tập đoàn đã đầu tư 6.453 tỷ đồng, tổng tỷ lệ sở hữu là 85%.

Mức định giá Phúc Long trong đợt rót vốn gần nhất khoảng 10.640 tỷ đồng - trở thành chuỗi trà, cà phê đắt giá nhất Việt Nam.

Miệt mài M&A để mở ra hệ sinh thái không chỉ gói gọn ở F&B và bán lẻ, Masan tiếp tục đầu tư 65 triệu USD đổi lấy 25% cổ phần Công ty Trusting Social, một doanh nghiệp fintech, trí tuệ nhân tạo ngay tại ĐHĐCĐ thường niên diễn ra hồi tháng 4.

Trong lĩnh vực khoáng sản, Masan đánh dấu tên tuổi bằng thương vụ H.C. Starck Tungsten Powders (HCS), công ty con của Masan High-Tech Materials (MHT) ký kết thỏa thuận đầu tư 45 triệu USD cho 15% vốn chủ sở hữu trên cơ sở cổ phần pha loãng hoàn toàn của Nyobolt Limited (Nyobolt) - một công ty chuyên cung cấp giải pháp pin Li-ion sạc nhanh. Đây cũng là khoản đầu tư lớn nhất vào Nyobolt ở vòng Series B.

Tuy nhiên theo thống kê, tính về giá trị thì tổng các thương vụ lớn của Masan Group vẫn xếp sau 1 thương vụ duy nhất của Vivaland.

VivaLand chi 550 triệu USD mua lại tòa nhà văn phòng Capital Place tại Hà Nội

Ngành bất động sản nửa đầu năm xuất hiện điểm nhấn M&A là thương vụ Viva Land mua lại tòa nhà văn phòng Capital Place - tòa nhà văn phòng hạng A thuộc khu vực trung tâm Hà Nội với giá 550 triệu USD từ CapitaLand Development. Dự án văn phòng cao cấp này là hai tòa tháp văn phòng cao 37 tầng, được lựa chọn đặt văn phòng chính của nhiều tập đoàn đa quốc gia tại Hà Nội.

Tòa nhà Capital Place tại 29 Liễu Giai, quận Ba Đình, Hà Nội

Trước đó không lâu, Viva Land cũng đã mua lại thành công tòa nhà Saigon One Tower và đổi tên thành IFC One Saigon. Dự án có có vị trí đắc địa tại trung tâm quận 1, TP. Hồ Chí Minh với thiết kế là tòa nhà thương mại gồm văn phòng, căn hộ chung cư và trung tâm thương mại với tổng diện tích sàn 124.100m2.

Những thương vụ khác

CTCP Thương mại dịch vụ đầu tư An Phát trở thành cổ đông lớn của CTCP Đầu tư Phát triển Đô thị và Khu công nghiệp Sông Đà (Sudico – MCK: SJS) hồi tháng 4 sau khi nhận chuyển nhượng 41,7 triệu cổ phiếu SJS, tương đương 36,65% vốn điều lệ của Sudico.

Số cổ phiếu SJS mà An Phát mua vào tương đương với lô cổ phần Sudico mà Tổng Công ty Sông Đà đem bán đấu giá. Thương vụ này tương đương tổng giá trị 165 triệu USD (4.258 tỷ đồng).

Thị trường bảo hiểm ghi nhận thương vụ lớn ngay đầu năm là Aviva plc (Aviva) thông báo hoàn tất việc bán 100% cổ phần của mình tại Aviva Việt Nam cho Manulife. Qua đó, Manulife chính thức thâu tóm toàn bộ đơn vị bảo hiểm này.

Cùng lúc, nhóm nhà đầu tư ngoại liên tiếp thể hiện sự quan tâm với thị trường M&A trong nước. Chuỗi bán lẻ Con Cưng nhận 90 triệu USD đầu tư từ quỹ Quadria Capital, nguồn vốn mới này dự định mở rộng quy mô và mạng lưới cửa hàng tại thị trường Việt Nam, đặt mục tiêu khai trương 2.000 siêu thị mẹ và bé từ nay đến năm 2025.

Hai quỹ đầu tư có vốn đầu tư nước ngoài Mekong Enterprise Fund IV (thuộc Mekong Capital) và Dragon Capital cũng thông báo đầu tư 30 triệu USD vào Entobel - một công ty công nghệ sinh học, chuyên sản xuất nguyên liệu thức ăn chăn nuôi từ côn trùng.

Cuối tháng 2/2022, công ty thương mại điện tử xuyên biên giới OpenCommerce Group (OCG) công bố huy động 7 triệu USD trong vòng gọi vốn Series A dẫn dắt bởi kỳ lân công nghệ VNG cùng sự tham gia của quỹ đầu tư mạo hiểm Do Ventures. Hiện, hệ sinh thái công nghệ của OCG bao gồm ba sản phẩm chính là ShopBase, PrintBase và PlusBase.

Sóng M&A trở nên nhộn nhịp hơn khi bước sang tháng cuối cùng của kỳ bán niên với các thương vụ tiềm năng.

Một thương vụ được chú ý ở thời điểm cuối tháng 6 là tập đoàn sản xuất năng lượng tái tạo hàng đầu thế giới EDPR Sunseap của Singapore đạt được thỏa thuận với Tập đoàn Xuân Thiện để mua lại hai dự án điện mặt trời ở huyện Thuận Bắc, tỉnh Ninh Thuận, có tổng công suất 200 MWac (255 MWdc).

Hai dự án trên của Tập đoàn Xuân Thiện đi vào hoạt động thương mại từ tháng 4/2020 và có hợp đồng mua bán điện (PPA) với EVN trong thời gian 20 năm, với giá 93,5 USD/MWh. Được biết, thương vụ trị giá khoảng 284 triệu USD kèm điều khoản trả thêm tùy vào tình hình hoạt động.

Nhà máy điện mặt trời Xuân Thiện Thuận Bắc

Nhà đầu tư đến từ Hàn Quốc, Samsung Engineering – thuộc Tập đoàn Samsung trong cùng tháng cũng chính thức trở thành Cổ đông chiến lược của DNP Water – một thành viên của DNP Holding, bằng việc đầu tư 41 triệu USD (~960 tỷ đồng) để mua lại toàn bộ khoản vay chuyển đổi của IFC, thông qua đó sở hữu 24% vốn chủ sở hữu của DNP Water.

Trong mảng logistics, thông qua ASG Logistics, Tập đoàn ASG đã trở thành Công ty mẹ của Công ty cổ phần Vinafco, nắm giữ hơn 17,4 triệu cổ phiếu VFC tương đương 51,59%. Thương vụ có giá trị gần 57 tỷ đồng, tương ứng 27.000 đồng/cp thời điểm đó.

Khép lại giai đoạn bán niên, ngay từ tháng 7 cũng bắt đầu chứng kiến nhiều thương vụ nối dài đà M&A từ đầu năm. Mở màn là CTCP Tasco (HUT) bán ra tổng cộng 16,1 triệu cổ phiếu Tổng Công ty Thăng Long (TTL), qua đó thoái hết vốn khỏi TTL.

Đáng chú ý, số cổ phiếu TTL mà HUT bán ra bằng đúng lượng cổ phiếu mà CTCP Đầu tư và Xây dựng TNG (TNG) mua vào trong các phiên giao dịch 4/7 và 5/7. Sau giao dịch kể trên, tỷ lệ sở hữu của TNG ở TTL tăng mạnh từ 11,5% lên 50,16% vốn điều lệ.

Yeah1 cũng không đứng ngoài cơn sóng M&A khi thông qua việc mua 2.295.000 cổ phần, tương đương 51% vốn tại Công ty cổ phần Tổ hợp Truyền thông STV. Thời gian thực hiện dự kiến thực hiện thương vụ này trong quý III năm nay. Sau khi hoàn tất đầu tư, STV sẽ là công ty con trực tiếp của Yeah1. Hiện STV đang sở hữu 2 kênh truyền hình StyleTV, Info TV và kênh phát thanh Joy FM.

Nhìn chung, những tháng vừa qua là một bức tranh tươi sáng đối với thị trường M&A. Tuy nhiên, lãnh đạo EY Đông Dương đánh giá hoạt động M&A có thể sẽ giảm nhiệt trong nửa cuối năm 2022 do các nhà đầu tư thận trọng hơn trước các xu hướng vĩ mô, có tác động đến nền kinh tế Việt Nam.

"Việt Nam cũng khó tránh khỏi những ảnh hưởng tiêu cực khi vốn đầu tư từ các nước phát triển vào các thị trường mới nổi suy giảm, căng thẳng địa chính trị và lạm phát cao. Đây là những yếu tố làm suy giảm niềm tin của nhà đầu tư vào nhiều thị trường, trong đó có Việt Nam" - ông Trần Vinh Dự nhận định.

Nhịp sống thị trường

CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024