8 công ty BĐS “hâm nóng” thị trường trái phiếu với hơn 1 tỷ USD phát hành mới

Giữa làn sóng mua lại trái phiếu trong 8 tháng đầu năm 2023, có đúng 8 DN BĐS ngược dòng phát hành mới, nhưng tổng giá trị không hề nhỏ.

- 11-09-2023Eurowindow Holding đạt gần 24 tỉ lợi nhuận trong nửa đầu năm 2023, tổng tài sản vượt 15.000 tỷ đồng

- 11-09-2023Digiworld: Sẽ phân phối điện thoại di động ZTE, các hãng giá rẻ khác vào cuối quý 3/2023

- 11-09-2023DA Đường vành đai 3 TP.HCM 75.000 tỷ: Danh sách DN xây dựng đang "chia bánh" tại 4 gói thầu trị giá 8.000 tỷ, có 3 công ty trên sàn chứng khoán

Từ tháng 1/2023 đến nay, trong nhóm bất động sản (BĐS), loạt “ông lớn” liên tục thanh toán trước hạn.

Ráo riết trả nợ là vậy, song thống kê mới đây của Chứng khoán KIS cho thấy số lượng trái phiếu doanh nghiệp dự kiến đáo hạn từ tháng 6 đến tháng 8/2023 vẫn lên đến 117.000 tỷ đồng. Riêng nhóm BĐS là ngành chịu áp lực tài chính rõ rệt nhất do giá trị đáo hạn hơn 109.000 tỷ đến cuối năm, chiếm 44% tổng giá trị trái phiếu đáo hạn của thị trường.

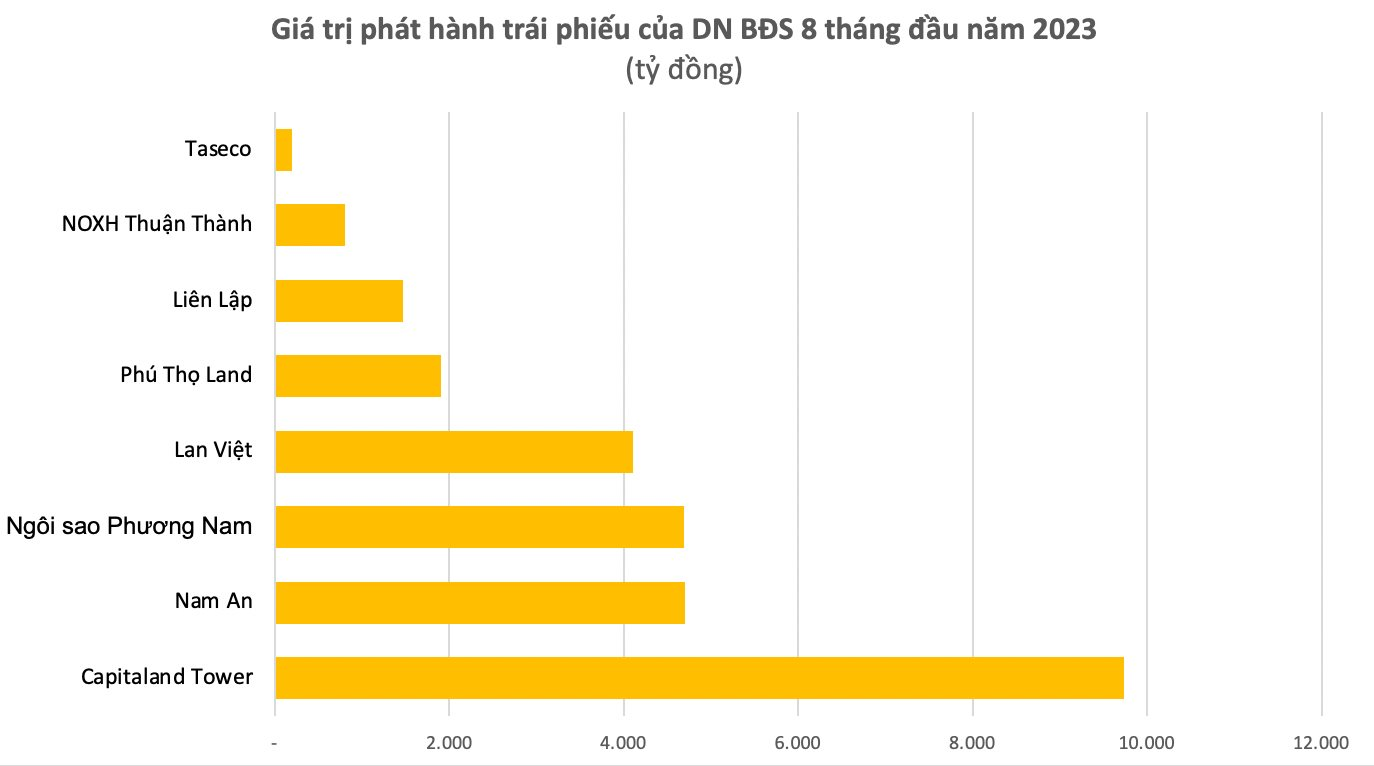

Giữa làn sóng mua lại trái phiếu, giảm nợ thì ở hướng ngược lại, có 8 DN BĐS ngược dòng phát hành, với tổng giá trị huy động mới lên đến hàng ngàn tỷ đồng trong 8 tháng đầu năm.

Dữ liệu của Sở Giao dịch Chứng khoán Hà Nội (HNX) cho thấy, tính đến ngày 29/8, có 8 doanh nghiệp BĐS phát hành trái phiếu với tổng giá trị lên tới 27.605 tỷ đồng.

DN tiên phong đồng thời dẫn đầu về giá trị huy động là CTCP Đầu tư và Kinh doanh Nam An . Tháng 3/2023 Công ty huy động gần 4.700 tỷ đồng trái phiếu. Lô trái phiếu này có kỳ hạn 18 tháng, lãi suất 13%/năm, kết hợp cố định và thả nổi, kỳ hạn trả lãi 3 tháng một lần.

Đặc biệt, trước thời điểm huy động trái phiếu 1 ngày, Nam An đã thế chấp tại một ngân hàng quyền tài sản phát sinh từ hợp đồng hợp tác kinh doanh dự án tổ hợp sản xuất ô tô VinFast.

Nam An có trụ sở chính tại Tầng 2, khu Almaz Market, Đường Hoa Lan, Khu đô thị sinh thái Vinhomes Riverside (quận Long Biên, Hà Nội). Công ty thành lập năm 2016, ngành nghề kinh doanh chính là Kinh doanh bất động sản. Hiện tại, người dại diện theo pháp luật là ông Hoàng Quốc Thuỷ.

Nam An cũng vừa công bố tình hình kinh doanh 6 tháng đầu năm 2023 với khoản lỗ sau thuế hơn 255 tỷ đồng, trong khi cùng kỳ năm trước ghi nhận lãi hơn 679 tỷ đồng. Tính đến cuối tháng 6/2023, vốn chủ sở hữu hơn 2.442 tỷ đồng.

Huy động trên 4.000 tỷ đồng còn có Phú Thọ Land với lãi suất 10,5%/năm. Phú Thọ Land được thành lập vào ngày 1/11/2019, tại TP Việt Trì, Phú Thọ. Công ty hoạt động trong lĩnh vực BĐS với vốn điều lệ ban đầu là 20 tỷ đồng. Ngày 8/8, Công ty đã tăng vốn điều lệ lên 1.750 tỷ đồng và thay người đại diện pháp luật từ ông Hoàng Ngọc Minh (sinh năm 1991) sang ông Nguyễn Danh Toàn (sinh năm 1970).

Xét về mặt bằng lãi suất huy động, lãi suất cao nhất thuộc về Công ty TNHH Đầu tư NOXH Thuận Thành và BĐS Liên Lập với 14%.

Trong đó, Nhà Thuận Thành huy động 800 tỷ đồng, kỳ hạn 59 tháng vào ngày 21/8/2023. Tài sản đảm bảo là quyền tài sản của Công ty phát sinh từ Hợp đồng chuyển nhượng vốn góp giữa Công ty cùng thành viên góp vốn tại Công ty TNHH Hoàng Gia.

Nhà Thuận Thành là doanh nghiệp hoạt động chính trong lĩnh vực BĐS, được thành lập ngày 5/12/2018, có trụ sở chính tại phường Hồ, TX. Thuận Thành, tỉnh Bắc Ninh. Tính đến ngày 31/7/2023, Nhà Thuận Thành đã có 9 lần đăng ký thay đổi kinh doanh tại Sở Kế hoạch và Đầu tư tỉnh Bắc Ninh. Người đại diện pháp luật của doanh nghiệp là ông Nguyễn Minh Đức.

Đáng chú ý, Capitaland Tower huy động trái phiếu với lãi suất chỉ 1%. Theo thông báo từ HNX, chỉ trong vòng một ngày Capitaland Tower đã phát hành 4 lô với tổng giá trị 12.239 tỷ đồng. Các lô trái phiếu của đơn vị này có kỳ hạn 60 tháng (phát hành ngày 25/7/2023, đáo hạn vào ngày 25/7/2028) với lãi suất cố định 1% mỗi năm.

Ngoài phần lãi suất được hưởng, người sở hữu trái phiếu có quyền sử dụng một phần hoặc toàn bộ số tiền tương ứng với gốc và lãi chưa được thanh toán liên quan đến trái phiếu thuộc sở hữu của người sở hữu trái phiếu để góp vào vốn điều lệ của tổ chức phát hành (quyền góp vốn). Sau khi thực hiện quyền góp vốn, người sở hữu trái phiếu sẽ trở thành thành viên góp vốn của tổ chức phát hành.

Capitaland Tower được thành lập ngày 4/4/2016, tiền thân là Công ty TNHH Tư vấn và quản lý bất động sản Capitaland Việt Nam. Sau 1 năm hoạt động, Capitaland Tower đã nâng vốn điều lệ lên 2.070 tỷ đồng (tương đương 90 triệu USD), đồng thời sáp nhập Công ty TNHH Đầu tư và Phát triển đô thị Ban Mai.

Cũng trong năm 2017, Capitaland Tower từng được UBND TP. HCM cấp quyết định chấp thuận đầu tư dự án công trình tòa nhà văn phòng, thương mại - dịch vụ Khu phức hợp Sài Gòn - Ba Son (dự án Landmark 60 Bason, còn có tên thương mại là The Sun Tower) trên khu đất có mã VP2, diện tích 6.042m2.

Tuy nhiên sau đó dự án này đã được sang tay cho đối tác mới. Còn Capitaland Tower, Công ty cũng liên tục thay đổi người đại diện pháp luật.

Trở lại với thị trường trái phiếu, ngoài bất động sản, nhóm ngân hàng cũng đẩy mạnh phát hành trái phiếu, đặc biệt từ tháng 8/2023. Ghi nhận, tháng vừa qua nhóm ngân hàng có 10 đợt phát hành trái phiếu với giá trị phát hành lên tới hơn 12.000 tỷ đồng. Trong đó, ACB có 3 đợt phát hành với tổng giá trị 6.500 tỷ đồng, MSB phát hành 1.000 tỷ đồng, OCB 2.000 tỷ đồng, BacABank 800 tỷ đồng, BIDV 700 tỷ đồng…

Theo giới quan sát, thanh khoản của thị trường bất động sản thực tế đã có sự cải thiện trong 2 tháng trở lại đây, tuy nhiên so với thời kỳ tăng trưởng nóng 2020-2021 tổng khối lượng phát hành mới vẫn còn hạn chế.

Nhịp sống thị trường

CÙNG CHUYÊN MỤC