ABS: Nắm giữ cổ phiếu tại vùng định giá P/E 9-10,x trong hơn 1 năm đem lại lợi nhuận vượt trội so với gửi tiết kiệm

ABS cho rằng mức P/E forward 2023 hiện tại là mức định giá thấp kỷ lục trong lịch sử của thị trường chứng khoán Việt Nam hấp dẫn NĐT trong trung và dài hạn.

Trong báo cáo chiến lược năm 2023 mới công bố, Chứng khoán An Bình (ABS) cho biết mức lãi suất huy động kỳ hạn 1 năm hiện tại phổ biến trong khoảng 6,7-9,5%/năm, tương đương P/E 10,5-14,9x cao hơn mức định giá hiện tại của VN-Index.

Hiện, P/E forward 2023 ước tính đang ở mức 9,7x nằm sâu dưới mức -2 lần độ lệch chuẩn quá khứ. ABS nhận định rằng đây là mức định giá thấp kỷ lục trong lịch sử của thị trường chứng khoán Việt Nam và rất hấp dẫn trong trung và dài hạn.

“Lịch sử cho thấy việc mua và nắm giữ cổ phiếu ở các vùng định giá 9-10x với thời gian dài hơn 1 năm thường đem lại lợi nhuận vượt trội so với kênh tiền gửi tiết kiệm”, báo cáo triển vọng nêu rõ.

Ngoài ra, đội ngũ phân tích ABS dự báo xu hướng lãi suất sẽ giảm dần từ nửa cuối năm 2023 trở đi trong khi tăng trưởng lợi nhuận các doanh nghiệp sẽ cải thiện trong 2024 khiến kênh gửi tiền tiết kiệm sẽ có xu hướng trở nên sinh lời kém hơn so với đầu tư cổ phiếu. Bên cạnh đó, thị trường trái phiếu doanh nghiệp còn gặp nhiều khó khăn với lượng TPDN phát hành mới sẽ giảm thấp, từ đây hạn chế cơ hội cho nhà đầu tư.

Dòng tiền từ các quỹ đầu tư chủ động vào cổ phiếu Việt Nam sẽ tăng mạnh quý 2/2023 trở đi

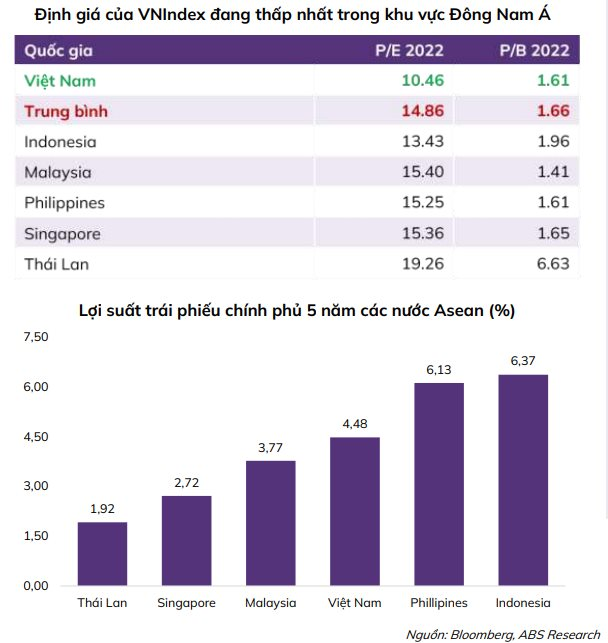

Đánh giá về dòng vốn ngoại , ABS nhận định 2 chỉ số định giá của P/E và P/B Việt Nam đều đang ở mức thấp trong khu vực Đông Nam Á. Thêm vào đó, hiệu suất sử dụng vốn ROE của VN-Index cao thứ 2 trong khu vực, chỉ sau Singapore và triển vọng tăng trưởng lợi nhuận của VN-Index vẫn ở mức tích cực. Nhờ vậy, ABS kỳ vọng nguồn vốn ngoại sẽ đóng vai trò nâng đỡ và dẫn dắt thị trường trong 2023 trong bối cảnh đồng USD yếu đi và triển vọng suy thoái ở các nước phát triển trở nên rõ ràng hơn.

Tuy nhiên trong nửa đầu năm 2023, dòng vốn ngoại ETF sẽ chiếm ưu thế hơn các quỹ đầu tư chủ động, khiến thị trường có nhiều biến động. Từ quý 2/2023 trở đi, các quỹ đầu tư chủ động sẽ gia tăng mua vào cho chu kỳ đầu tư mới và do đó gia tăng vai trò trên thị trường Việt Nam.

Các cổ phiếu được dòng vốn ngoại ưu tiên mua vào dự báo là các cổ phiếu trong các rổ chỉ số ETF và các blue-chip đầu ngành.

Đối với dòng tiền từ nhà đầu tư nội , lượng trái phiếu doanh nghiệp phi ngân hàng đến hạn năm 2023 ở mức 185 nghìn tỷ đồng, và việc siết tín dụng bất động sản trong bối cảnh mặt bằng lãi suất tiếp tục duy trì ở mức cao ít nhất trong nửa đầu năm dự kiến tiếp tục gây áp lực thanh khoản và vốn cho các doanh nghiệp và ngân hàng.

Báo cáo chỉ ra một số tác động có thể gây ảnh hưởng tới dòng tiền nội như:

Chính sách tiền tệ thắt chặt của NHNN khi phải đối diện với áp lực lạm phát cao trong 6T2023. Ngoài ra, nếu dòng ngoại tệ từ tài khoản vốn và tài chính gia tăng mạnh, NHNN sẽ tăng cường mua ngoại tệ và thực hiện hút bớt tiền về để trung hòa tiền tệ, ảnh hưởng đến dòng vốn của nhà đầu tư nội.

Các tin tức tiêu cực về triển vọng lợi nhuận của nhiều doanh nghiệp và việc bắt bớ liên quan đến quá trình thanh lọc thị trường của cơ quan quản lý vẫn diễn ra trong năm 2023 cũng sẽ khiến dòng tiền bị thu hẹp.

Một số điểm sáng tích cực được các chuyên gia ABS nhấn mạnh ở thời điển hiện tại đến từ kỳ vọng hệ thống giao dịch mới của KRX được đưa vào vận hành từ giữa năm 2023 sẽ giúp tăng thanh khoản cho thị trường. Đồng thời, áp lực bán giải chấp đã giảm mạnh so với thời điểm cao nhất năm 2922, dù tỷ lệ cho vay margin/vốn hóa tăng lên tại vùng giá thấp.

Kịch bản nào cho 2023?

Bước vào đầu năm 2023, VN-Index đã xác nhận nhịp hồi phục thứ 2 trong nhịp hồi trung hạn với mục tiêu lên ngưỡng 1.160 điểm và xa hơn là 1.215 điểm.

Với triển vọng kinh tế tăng trưởng chậm và lạm phát cao trong 2-3 quý đầu năm và cải thiện dần về cuối năm, ABS dự báo VN-Index năm 2023 có thể dao động mạnh trong 2-3 quý đầu năm trong biên độ 350 điểm và hồi phục trong quý cuối năm với mức điểm số có thể tăng lên 1.275 điểm.

Diễn biến thị trường trong nửa đầu năm 2023, ABS đưa ra 2 kịch bản:

Kịch bản cơ sở: Chỉ số VN-Index sau nhịp hồi trung hạn lên vùng cao nhất 1.215 điểm trong quý 1 có thể sẽ biến động theo xu hướng sideway trong vùng 780-1.150 điểm cho đến khi các rủi ro và bất ổn lớn được giải quyết. Trong quý cuối năm, VN-Index có thể tăng điểm lên 1.275 điểm.

Với kịch bản này, đội ngũ phân tích cho rằng thanh khoản thị trường mức cao có thể đạt 25.000 tỷ đồng/phiên; giá trị trung bình ước đạt 10.000 – 12.000 tỷ đồng/phiên.

Kịch bản xấu: VN-Index giảm điểm về mức thấp nhất 700-660 điểm rồi hồi phục trở lại trong nửa cuối năm.

Nhịp sống thị trường