"Ăn chắc mặc bền" như Hòa Phát, vì sao Chủ tịch Trần Đình Long và cộng sự vẫn phải đối mặt với 3 rủi ro tài chính khi điều hành tập đoàn này?

Những năm gần đây, Hòa Phát dường như đang hội tụ đủ yếu tố thiên thời, địa lợi, nhân hòa cho sự phát triển khi có rất nhiều lợi thế từ việc tối ưu hóa chi phí sản xuất do công suất lớn, sản lượng tiêu thụ và giá bán tăng, sản phẩm HRC ít cạnh tranh trong nước,.. Tuy nhiên, như mọi doanh nghiệp khác, ông lớn này cũng phải đối mặt với không ít rủi ro trong kinh doanh.

- 20-04-2022Nhìn lại chặng đường 30 năm kể từ khi thành lập, tỷ phú Trần Đình Long khẳng định "Hòa Phát không chọn lối dễ đi"

- 23-03-2022Đẳng cấp vua thép Trần Đình Long: Hoà Phát chi tiền quảng cáo nhiều nhất ngành vật liệu xây dựng, nhưng mỗi đồng bỏ ra mang về số lãi gấp 3-5 lần đối thủ

- 20-03-2022Đường đường là “vua thép” Đông Nam Á, giữ “núi” tiền mặt 40.000 tỷ đồng, tại sao tỷ phú Trần Đình Long cảm thán "Chúng tôi vận hành tiền rất là kém"?

Hòa Phát giữ ngôi "vua tiền mặt" trên thị trường chứng khoán - hơn 40.000 tỷ đồng tại ngày 31/12/2021. Hoạt động kinh doanh thép của Hòa Phát sản sinh ra dòng tiền lành mạnh, khi dòng tiền kinh doanh thuần hoạt động kinh doanh tăng trưởng rất tốt. Tập đoàn này cũng giữ lại hầu hết lợi nhuận để phục vụ đầu tư các đại dự án.

"Ăn chắc mặc bền" là vậy, nhưng với một doanh nghiệp sản xuất như Hòa Phát, vẫn luôn phải đối mặt với những rủi ro về tài chính. Rủi ro tài chính được ví von như "cục tẩy nhỏ" xóa bớt đi lợi nhuận của doanh nghiệp. 3 rủi ro tài chính được nhắc đến nhiều nhất trong báo cáo tài chính (BCTC) của doanh nghiệp là Rủi ro tín dụng, Rủi ro biến động tỷ giá và Rủi ro lãi suất.

"Muốn bán được hàng, tất phải cho nợ"

Điều này đã trở thành một quy tắc bất thành văn trong kinh doanh. Bỏ qua yếu tố độc quyền, bạn rất khó bắt gặp doanh nghiệp sản xuất nào đó, có hệ thống nhà phân phối, đại lý rộng khắp mà số dư khoản phải thu trên bảng cân đối lại bằng 0.

Thiết lập chính sách bán hàng cho trả chậm như thế nào để vừa cân đối được chi phí tài chính, vừa khuyến khích được các nhà phân phối, đại lý tiêu thụ sản phẩm lại vừa đảm bảo thu hồi được nợ, đó là cả một nghệ thuật của doanh nghiệp.

Mỗi doanh nghiệp, tùy theo đối tượng khách hàng (năng lực tài chính, sản lượng tiêu thụ và uy tín thanh toán của từng khách hàng), sản phẩm (sản phẩm và giá cả có mức độ cạnh tranh nhiều hay ít) cũng như chiến lược kinh doanh từng giai đoạn (mở rộng thị phần hay ổn định) sẽ ban hành ra chính sách "bán chịu" hợp lý trên cơ sở cân đối giữa các lợi ích và xung đột.

Với Hòa Phát, Ban Giám đốc (bao gồm các công ty con) đã thiết lập 1 chính sách tín dụng mà theo đó, mỗi khách hàng mới sẽ được phân tích riêng biệt về độ tin cậy của khả năng trả nợ trước khi đưa ra các điều khoản, điều kiện giao hàng và thanh toán cho khách hàng đó.

Hạn mức mua hàng trả chậm của mỗi khách hàng được tính toán, thể hiện số phải thu tối đa mà không cần phê duyệt của Ban Giám đốc. Hạn mức này được soát xét từng năm và không có tài sản bảo đảm.

An Vũ tổng hợp từ số liệu báo cáo tài chính hợp nhất của DN

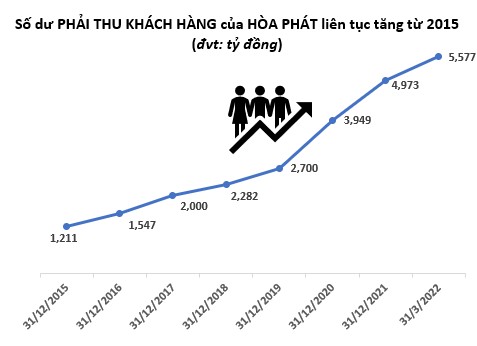

Số dư phải thu khách hàng vào thời điểm cuối năm của Hòa Phát có chiều hướng tăng liên tục từ 2015 đến nay, từ 1.211 tỷ đồng vào cuối năm 2015 lên 5.577 tỷ đồng cuối quý I/2022. Phải thu khách hàng tăng cùng chiều với doanh thu tăng và giữ tỷ lệ tương đối ổn định ở khoảng trên dưới 3% tổng tài sản của doanh nghiệp.

Ngoài khoản mục phải thu chính là phải thu khách hàng, doanh nghiệp còn có số dư ở các khoản phải thu về cho vay và phải thu ngắn/dài hạn khác, tuy nhiên tỷ trọng nhỏ, không trọng yếu.

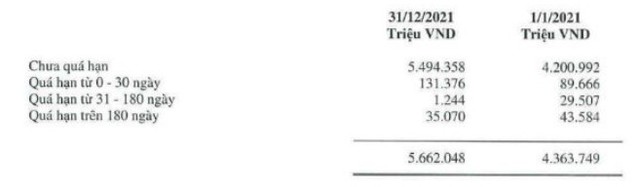

Tại ngày 31/12/2021, trong tổng số 5.662 tỷ đồng phải thu các loại, có hơn 97% là các khoản phải thu chưa quá hạn (trong hạn), số phải thu còn lại được phân loại theo số ngày quá hạn.

BCTC hợp nhất 2021 của Hòa Phát

Công cụ thường được các doanh nghiệp đưa ra để xử lý rủi ro nợ không thu hồi được là trích lập các khoản dự phòng phải thu khó đòi. Trong năm 2021, Hòa Phát đã trích mới gần 2,7 tỷ đồng và hoàn nhập gần 2,6 tỷ đồng chi phí dự phòng PT khó đòi.

Đến cuối quý 1/2022, số dư dự phòng các khoản phải thu ngắn hạn khó đòi của Hòa Phát là 39 tỷ đồng, thay đổi không đáng kể so với thời điểm đầu năm.

Rủi ro tỷ giá hối đoái với doanh nghiệp có cả hoạt động xuất khẩu và nhập khẩu

Hòa Phát là doanh nghiệp có nhập khẩu nguyên liệu, máy móc, thiết bị và xuất khẩu thành phẩm, vì vậy sự biến động tỷ giá ngoại tệ không khỏi ảnh hưởng đến kết quả kinh doanh trong kỳ của doanh nghiệp. Nhất là trong giai đoạn mấy năm gần đây, Hòa Phát đang đầu tư rất lớn cho 2 dự án Hòa Phát Dung Quất 1 và 2, toàn bộ máy móc, thiết bị quan trọng đều được nhập khẩu.

Theo diễn giải trong BCTC hợp nhất, 3 ngoại tệ ảnh hưởng đến rủi ro tỷ giá của Hòa Phát là đồng USD, EUR và AUD.

Rủi ro tỷ giá hối đoái của Tập đoàn được quản lý bằng cách giữ mức rủi ro ở mức có thể thông qua việc mua hoặc bán ngoại tệ ở tỷ giá giao ngay khi cần thiết.

Trên thực tế, với diễn biến VND lên giá so với USD như giai đoạn 2 năm qua, Hòa Phát được hưởng lợi khi xuất khẩu hàng hóa nhưng ngược lại, nguyên liệu hay hàng hóa nhập khẩu sẽ bị "đắt" hơn. Lợi thế hay bất lợi hoàn toàn do khách quan và bài toán đặt ra cho DN là phải linh hoạt ứng phó, kiểm soát theo tình hình cụ thể của thị trường.

Rủi ro lãi suất với doanh nghiệp sử dụng đòn bẩy tài chính

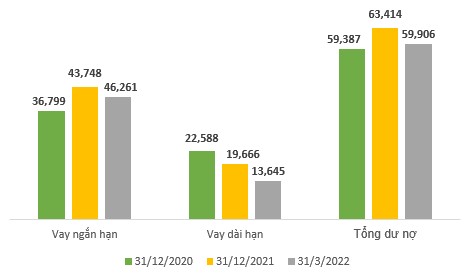

Tính đến hết quý I, Hòa Phát hiện đang dư nợ gần 60.000 tỷ đồng, trong đó chiếm hơn 80% là vay ngắn hạn, còn lại là vay trung dài hạn.

An Vũ tổng hợp từ BCTC của DN

Theo thuyết minh BCTC hợp nhất năm 2021, các khoản vay ngắn hạn bằng VND của Hoà Phát áp dụng lãi suất từ 2,4% - 6,5%; các khoản vay ngắn hạn bằng USD có lãi suất từ 1,2% đến 2,3%/năm

Các khoản vay trung dài hạn bằng VND có lãi suất từ 2,6% - 8,4%/năm; các khoản vay TDH bằng USD có lãi suất bằng lãi suất LIBOR + 2,05%/năm.

Lãi suất LIBOR đang có xu hướng tăng từ tháng 3 năm nay, cũng như một số ngân hàng trong nước thời gian gần đây đã rục rịch tăng lãi suất.

Diễn biến lãi suất LIBOR kỳ hạn 6 tháng từ tháng 6/2021 đến nay

Riêng với khoản vay ngắn hạn bằng USD, nhiều giai đoạn trước đây vay ngoại tệ thường đối diện với rủi ro lớn từ biến động tỷ giá. Mức độ biến động gây đội chi phí khoản vay, có những năm lên tới 8 -10%, có quãng 3 - 5% và quanh 2%. Nhưng trong 2 năm 2020 - 2021, khi tỷ giá USD/VND trượt thì những doanh nghiệp được vay ngoại tệ lại được hưởng lợi kép: Lãi suất rẻ hơn lãi suất vay VND (rẻ hơn khoảng 2-3%/năm) và Tỷ giá giảm.

Hồi tháng 3, Hòa Phát đã được 8 ngân hàng đồng ý cấp tín dụng hợp vốn với số tiền lên tới 25.000 tỷ đồng để thực hiện dự án Hòa Phát Dung Quất 2. Như vậy, kịch bản nhìn thấy trước là dư nợ của công ty trong thời gian tới tiếp tục tăng.

Đương nhiên, việc giải ngân theo tiến độ thực hiện dự án nên sẽ không phát sinh hết dư nợ 25.000 tỷ đồng trong năm 2022, tuy nhiên việc chi phí tài chính tăng trong năm nay khi doanh nghiệp sử dụng vốn vay nhiều hơn là điều khó tránh khỏi.

Với dư nợ bình quân năm ở mức 60.000 tỷ đồng, chỉ cần lãi suất tăng 1%/năm, chi phí tài chính sẽ tăng tương ứng 600 tỷ đồng. Khi nhà máy Hòa Phát Dung Quất 2 đi vào hoạt động, tổng dư nợ có thể tăng thêm 25.000 tỷ đồng, lên mức 85.000 tỷ đồng.

Trong trường hợp lãi suất của khoản vay tăng cao, sẽ ảnh hưởng đáng kể đến lợi nhuận của Hòa Phát trừ khi doanh nghiệp tăng giá bán đề bù đắp phần chi phí tài chính này.

Nhịp sống kinh tế

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

MB Ageas Life lọt Top 10 doanh nghiệp tạo giá trị hàng đầu Việt Nam 2024

20:00 , 13/12/2024

BSR và hành trình khẳng định giá trị

20:00 , 13/12/2024