Áp lực lãi suất và thanh khoản

Lạm phát thấp hơn dự kiến, làm giảm áp lực tăng lãi suất và mở ra khả năng nâng hạn mức tăng trưởng tín dụng nếu các ngân hàng đáp ứng các điều kiện nhất định của NHNN, theo SSI. Tuy nhiên những điều kiện này có còn giữ được trong những tháng cuối năm 2022? Ảnh: Quốc Tuấn

Lãi suất liên ngân hàng tăng vọt chóng mặt chỉ sau vài ngày trong khi thanh khoản của thị trường đã có những tín hiệu áp lực hơn.

- 28-07-2022Bất ngờ USD lao dốc trong khi vàng, chứng khoán và cả tài sản rủi ro đồng loạt tăng vọt sau khi Fed nâng lãi suất

- 27-07-2022Một loại lãi suất điều hành của NHNN tăng vọt, giai đoạn tiền rẻ đã chính thức đi qua?

- 27-07-2022Ngân hàng Nhà nước điều chỉnh, lãi suất OMO bật tăng mạnh

Lãi suất liên ngân hàng đã bật tăng dưới áp lực của thanh khoản - Nội dung này được khái quát qua các dữ liệu theo báo cáo của Bộ phận Phân tích Công ty Chứng khoán SSI (SSI Research). Theo đó, khép lại tuần vừa qua, lãi suất thời hạn qua đêm ghi nhận ở 2,8% (tăng gần 2 điểm % so với tuần trước) và 1 tuần là 2,82%, tăng 1,45 điểm %. Có thể nói là lãi suất liên ngân hàng đã tăng rất mạnh.

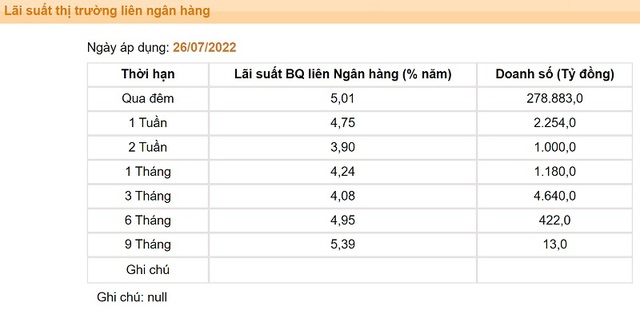

Cập nhật đến ngày 26/7/2022 theo dữ liệu NHNN, lãi suất bình quân liên ngân hàng thời hạn qua đêm thậm chí ghi nhận ở mức 5,01%. Như vậy, lãi suất bình quân liên ngân hàng kỳ hạn này đã tăng vọt tới hơn 16 lần so với thời điểm những ngày đầu tháng 6 (03,-0,4%), trước khi NHNN mở lại kênh tín phiếu. Lãi suất các thời hạn khác cũng tăng đáng kể.

Tương tự như xu hướng đảo chiều lãi suất trước khi NHNN mở kênh tín phiếu hút ròng tiền trên thị trường so với giai đoạn hiện nay, thanh khoản cũng đã có dấu hiệu co hẹp lại và hệ thống không còn dư thừa tiền.

Một chuyên gia cho rằng việc NHNN hút ròng tiền qua kênh tín phiếu lên tới hàng trăm nghìn tỷ đồng trong hơn 1 tháng qua, đã cho kết quả hết sức cụ thể giúp đẩy lãi suất liên ngân hàng lên cao, góp phần giảm chênh lệch VND-USD và giảm bớt áp lực tỷ giá. Song song đó, phiên giao dịch 26/7 gần đây thị trường cũng chứng kiến lãi suất trúng thầu trên thị trường mở (OMO) xác lập mức mới 3,8%/năm cho kỳ hạn 7 ngày, thay cho mức 2,5% trước đó. Đây là lần đầu tiên lãi suất OMO tăng kể từ tháng 9/2020, khi NHNN đã trực tiếp giảm trong đồng loạt đợt giảm các lãi suất điều hành nhằm hỗ trợ nền kinh tế trước COVID-19.

Áp lực thanh khoản tại một số ngân hàng nhất định, có thể đẩy lãi suất liên ngân hàng cao hơn. Nguồn: SBV

Việc NHNN không trực tiếp ấn định lãi suất, sử dụng lãi suất đấu thầu nhưng chỉ chấp nhận cho 8/20 thành viên tham gia thị trường vay gần 15.000 tỷ với lãi suất 3,8% thay vì 2,5%, qua đó cũng “bắn tín hiệu” về điều kiện vay vốn với chi phí rẻ không còn phủ rộng trong hệ thống.

Thêm một tín hiệu về thanh khoản đã hẹp hơn so với bức tranh dư thừa của tháng trước, đó là động thái của "ông lớn" Vietcombank khi nhà băng này vừa chính thức gia nhập cuộc đua điều chỉnh lãi suất huy động tăng lên, theo sau VietinBank, BIDV và Agribank. Như vậy, trọn bộ nhóm Big 4 đã điều chỉnh tăng lãi suất huy động tùy kỳ hạn trong năm nay. Trong đó, Vietcombank đã đưa lãi suất tiết kiệm online kỳ hạn 12 tháng lên tới 5,8%, cùng kỳ hạn và gửi tiết kiệm tại quầy là 5,6% - tương đương với 3 ngân hàng có vốn quốc doanh còn lại.

Với vị trí của 4 ngân hàng chiếm hơn ⅓ thị phần tín dụng trên thị trường và tương đồng, tăng trưởng huy động lẫn dư nợ của các nhà băng này gấp nhiều lần so với các thành viên khác, những bước đi của các ngân hàng này luôn được cho là tín hiệu cụ thể về khả năng điều chỉnh, thay đổi các chính sách tiền tệ liên quan đến lãi suất trên thị trường.

Một loạt các NHTM khác trên thực tế cũng đã có điều chỉnh tăng lãi suất và lãi suất kỳ hạn trên 12 tháng, với mức ghi nhận dao động cao trong khoảng từ 7 - ~8%. Chẳng hạn như lãi suất 12 tháng gửi online của HDBank là 7,1% và trên 13 tháng là 7,15%; lãi suất của SCB áp dụng cho tiền gửi online kỳ hạn 18 tháng đến 36 tháng lên tới 7,55%; lãi suất 13 tháng của Đông Á Bank là 6,9%, kết hợp biên độ cộng thêm tùy giá trị khoản tiền gửi từ 10 triệu - 1 tỷ đồng là 0,13-0,19%, cũng cho lãi suất xấp xỉ 7%/ năm… Lưu ý là rất nhiều ngân hàng có chương trình ưu đãi cộng thêm lãi suất cho khách hàng thân thiết hoặc theo giá trị tiền gửi, kỳ hạn...

Trong những ngày gần đây, ghi nhận diễn biến thị trường cũng cho thấy NHNN đã tạm thời đảo chiều trạng thái hút ròng qua bơm tiền, thông qua cho vay tín dụng trên OMO và bán USD để hỗ trợ tỷ giá cùng thanh khoản. Nhưng trạng thái này chỉ được xem là tạm thời khi “quả bom” tăng lãi suất của FED và hàng loạt ngân hàng trung ương lớn, đi cùng lạm phát, vẫn luôn có nguy cơ “bơm hơi” tỷ giá và với Việt Nam, là áp lực nhập khẩu lạm phát. Không có sự căng thẳng thanh khoản cao độ trong hệ thống nhưng rõ ràng áp lực lãi suất lẫn thanh khoản đang hiện diện.

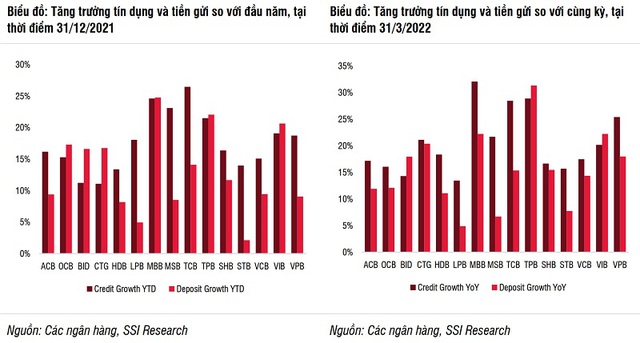

Dữ liệu qua các biểu đồ ghi nhận tăng trưởng tín dụng ở nhiều ngân hàng cao hơn tăng trưởng huy động, theo đó áp lực thanh khoản sẽ còn căng nếu được nới hạn mức tín dụng; đồng thời các ngân hàng sẽ chịu chi phí vốn bình quân cao hơn. Nguồn: SSI Research

Theo CTCK Vietcombank (VBSC), với mức tăng lãi suất huy động của các ngân hàng từ 0,3-0,6% diễn ra trong 6 tháng đầu năm 2022 và hiện tại, dự báo lãi suất huy động sẽ còn tiếp tục tăng khoảng 1-2%/năm trong cả năm 2022 do áp lực lạm phát hiện hữu trong các tháng tới đi cùng với nhu cầu tăng trưởng tín dụng cao hơn trong giai đoạn phục hồi kinh tế.

Cùng chung nhận định, SSI Research cho rằng dự báo lãi suất huy động có thể tăng nhanh hơn vào nửa cuối năm, và điều này cũng phụ thuộc vào quyết định nới hạn mức tín dụng của NHNN. Hiện đã có đề xuất NHNN xem xét nới room tín dụng của hệ thống lên 15-16%, tuy nhiên chưa có dấu hiệu nào cho thấy NHNN sẽ sớm ra quyết định về tăng trưởng tín dụng mới cho toàn hệ thống.

Mặt khác, điều này cũng phụ thuộc vào việc các NHTM gánh áp lực ra sao đối với nhu cầu tăng vốn dài hạn, khi vào cuối năm, mức trần tỷ lệ vốn ngắn hạn sử dụng cho vay trung và dài hạn sẽ được điều chỉnh từ 37% xuống 34%. SSI Research ghi nhận từ 6 tháng đầu năm 2022, các ngân hàng đã bắt đầu phát hành trái phiếu dài hạn, với tổng giá trị là 80,5 nghìn tỷ đồng (chiếm 0,7% tổng tiền gửi vào quý 1/2022), cho thấy sự chuẩn bị cho nhu cầu này.

“Chúng tôi kỳ vọng lãi suất huy động có thể tăng thêm 50-70 bps sau khi nới hạn mức tăng trưởng tín dụng. Cả năm, lãi suất huy động kỳ vọng tăng 1 – 1,5%. Lãi suất cho vay đối với các khoản giải ngân mới sẽ cao hơn 1% - 2% so với năm 2021, trong khi đó, thông thường phải mất từ 1-2 quý để lãi suất cho vay đối với các khoản vay dài hạn cũ điều chỉnh lại hoàn toàn theo lãi suất huy động”, SSI Research dự báo.

Diễn đàn doanh nghiệp