Bảng xếp hạng mới nhất 27 ngân hàng Việt theo mô hình CAMEL: Có 2 ngân hàng cùng điểm số dẫn đầu với Vietcombank

Công ty chứng khoán Yuanta Việt Nam vừa có báo cáo phân tích về ngành ngân hàng, trong đó cập nhật bảng xếp hạng theo mô hình Camel đến cuối quý 4/2022.

- 11-02-2023Lý giải động lực đưa thu nhập ngoài lãi tăng mạnh ở nhiều ngân hàng

- 11-02-2023Sếp lớn ngân hàng lý giải vì sao khó có chính sách tái cơ cấu nợ cho ngành bất động sản

- 11-02-2023Chính phủ yêu cầu NHNN tiếp tục tháo gỡ khó khăn tín dụng bất động sản

Như thường lệ, Vietcombank, Techcombank, ACB và MB vẫn giữ vị thế TOP 4 trong bảng xếp hạng CAMEL Quý 4/2022 của Yuanta. ACB và Vietcombank tiếp tục có chất lượng tài sản ổn định thể hiện qua tỷ lệ nợ xấu (NPL) thấp và tỷ lệ bao phủ nợ xấu (LLR) cao. Cụ thể, hai ngân hàng này không/hoặc gần như không đầu tư vào trái phiếu doanh nghiệp, điều này sẽ tạo niềm tin cho các nhà đầu tư trước những lo ngại liên quan đến trái phiếu doanh nghiệp.

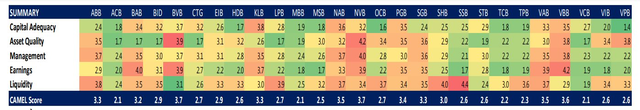

Theo tính toán của Yuanta, Vietcombank, MB, ACB có cùng một điểm số bình quân theo 5 tiêu chí đánh giá bảng xếp hạng: Capital Adequacy (hệ số an toàn vốn), Asset Quality (Chất lượng tài sản), Management (Quản trị), Earnings (khả năng sinh lời), Liquidity (Thanh khoản).

Các ngân hàng tiếp theo có thứ hạng cao trong bảng xếp hạng mô hình CAMEL của Yuanta là TPBank, MSB, HDBank, SeABank, Sacombank, VIB,…

Bình quân điểm số theo từng tiêu chí trong mô hình CAMEL (điểm số càng thấp, thứ hạng càng cao). Nguồn: FiinPro, Yuanta Việt Nam

Theo Yuanta, lợi nhuận sau thuế và lợi ích cổ đông thiểu số (PATMI) của toàn ngành đạt 44 nghìn tỷ đồng trong quý 4/2022, giảm 9% so với quý trước và tăng 21% so với cùng kỳ. PATMI của toàn ngành năm 2022 tăng 35%, chủ yếu nhờ thu nhập lãi ròng tăng. Nhóm phân tích dự báo PATMI năm 2023 của 27 ngân hàng niêm yết sẽ tăng 16% do tăng trưởng tín dụng chậm lại và trích lập dự phòng tăng.

Thu nhập lãi ròng của toàn ngành quý 4/2022 tăng đã 2% so với quý trước và tăng 25% so với cùng kỳ, đạt 113 nghìn tỷ đồng. Thu nhập lãi ròng cả năm là 427 nghìn tỷ đồng tăng 23%. Biên lãi ròng (NIM) trên bình quân tổng tài sản là 3,83% (tăng 19 điểm cơ bản) trong năm 2022. Dự báo tỷ lệ NIM có khả năng bị thu hẹp trong nửa đầu năm 2023 do chi phí huy động vốn tăng cùng với việc tỷ lệ quy định về sử dụng nguồn vốn ngắn hạn để cho vay trung và dài hạn giảm, cũng như tốc độ tăng của lãi suất cho vay thấp hơn lãi suất huy động.

Thu nhập phí ròng toàn ngành là 18 nghìn tỷ đồng trong quý 4/2022, tăng 27% so với quý trước và tăng 7% so với cùng kỳ. Thu nhập phí ròng cả năm là 63 nghìn tỷ đồng, tăng 15%.

Tổng dự phòng quý 4 của ngành ngân hàng là 35 nghìn tỷ đồng, tăng 13% so với quý trước và tăng 1% so với cùng kỳ. Theo đó, dự phòng cả năm đạt 120 nghìn tỷ đồng (gần như đi ngang so với năm trước). Yuanta dự báo trích lập dự phòng sẽ tăng 13% trong năm 2023.

Nhìn chung, chất lượng tài sản của ngành ngân hàng vẫn ổn định. Tổng tỷ lệ nợ xấu (NPL) của ngành tăng lên 1,60%, tăng 26 điểm cơ bản trong năm 2022. Đáng chú ý, tỷ lệ nợ nhóm 2 (SML) tăng 63 điểm cơ bản, đạt 1,83% trong năm 2022. Tỷ lệ bao phủ nợ xấu (LLR) vẫn ở mức cao 123%, giảm 23 điểm phần trăm– nhưng có sự chênh lệch lớn giữa các ngân hàng.

Yuanta cho rằng, cần chú ý đến chất lượng tài sản của các ngân hàng trong năm 2023, vì nợ xấu có thể sẽ gia tăng liên quan đến ngành bất động sản. Các ngân hàng có tỷ lệ LLR thấp có thể cần tăng cường trích lập dự phòng để bị cho việc giảm chất lượng tài sản có thể xảy ra. Ngược lại, các ngân hàng có tỷ lệ LLR cao, đặc biệt là Vietcombank (317%) và tỷ lệ NPL thấp (chỉ 0,68%) sẽ linh hoạt trong việc giảm trích lập dự phòng để tăng lợi nhuận trong năm 2023.

Nhịp sống thị trường