Becamex dự kiến niêm yết HoSE vào tháng 9-10

Tổng khối lượng cổ phiếu sau khi phát hành cho cổ đông hiện hữu và riêng lẻ khoảng 2 tỷ cổ phiếu, gấp đôi so với con số hiện tại.Doanh thu chưa thực hiện của Becamex thấp hơn các nhà phát triển khu công nghiệp khác do thu tiền một lần.Doanh nghiệp đã thanh toán phần lớn chi phí sử dụng đất giúp biên lợi nhuận cao hơn cho quỹ đất còn lại.Công ty có kế hoạch thoái vốn các công ty thành viên xuống dưới 51%.

Theo báo cáo của bộ phận Phân tích chứng khoán SSI (SSI Research), hiện Tổng công ty Đầu tư và Phát triển Công nghiệp (Becamex -UPCoM: BCM ) đang hoàn tất các thủ tục để có thể niêm yết cổ phiếu trên Sở Giao dịch Chứng khoán TP HCM (HoSE) vào tháng 9-10 năm nay.

Trong nửa đầu năm 2019, Becamex đã hoàn tất phát hành 15.000 trái phiếu không chuyển đổi với giá trị 1.500 tỷ đồng, kỳ hạn 5 năm và lãi suất danh nghĩa cho năm đầu tiên là 10,5%. Công ty cũng phát hành 22,4 triệu cổ phiếu ESOP (tỷ lệ 2,2%), cổ phiếu bị hạn chế chuyển nhượng 1 năm.

Lượng cổ phiếu ESOP này cùng lượng cổ phần của cổ đông Nhà nước đã được chấp thuận đăng ký giao dịch bổ sung với tổng khối lượng 1,01 tỷ cổ phiếu, nâng tổng lượng cổ phiếu BCM giao dịch trên UPCoM lên 1,035 tỷ cổ phiếu. Với thị giá hiện 34.700 đồng/cp, vốn hóa của Becamex vào khoảng 35.900 tỷ đồng, lớn thứ 6 trên UPCoM.

Becamex đang lên kế hoạch phát hành quyền mua 5:1 cho cổ đông hiện hữu với giá 15.000 đồng/cp, thực hiện trong năm nay. Theo đó công ty muốn phát hành 207 triệu cổ phiếu và thu về khoảng 3.105 tỷ đồng.

Về kế hoạch phát hành riêng lẻ, Becamex dự kiến phát hành 758 triệu cổ phiếu, tương đương 61% số lượng cổ phiếu đang lưu hành trước phát hành riêng lẻ, hay tỷ lệ 37,9% sau phát hành. Giá dự kiến sẽ cao hơn giá trị sổ sách trước thời điểm phát hành (giá trị sổ sách 2018 là 12.315 đồng/cp). Thời gian thực hiện trong 2019-2020.

Như vậy, tổng khối lượng cổ phiếu đang lưu hành sau các phương án phát hành trên vào khoảng 2 tỷ cổ phiếu, gấp đôi so với con số hiện tại. Tổng số tiền thu về vào khoảng 13.700 tỷ đồng sẽ được sử dụng để trả nợ; phát triển các dự án bao gồm Bàu Bàng mở rộng, Cây Trường, khu thương mại hỗn hợp và thành phố mới Lê Lợi.

Quỹ đất còn lại sẽ có biên lợi nhuận cao hơn

Công đã trả phần lớn chi phí sử dụng đất (LUF) cho Nhà nước. Đồng thời khách hàng của Becamex cũng phải ứng trước tiền thuê đất trong 12-24 tháng sau khi ký hợp đồng, phần lớn doanh thu từ cho thuê khu công nghiệp được trả một lần khi giao đất.

Do vậy, so với các đơn vị khác ghi nhận doanh thu theo từng năm, doanh thu chưa thực hiện của Becamex là thấp hơn. Doanh thu chưa thực hiện từ cho thuê công nghiệp trên bảng cân đối kế toán cuối năm 2018 đạt 213,5 tỷ đồng, tăng 317% sau 1 năm.

Ở mặt tích cực, công ty đã thanh toán phần lớn chi phí sử dụng đất cho các khu công nghiệp, khu dân cư dẫn đến quỹ đất còn lại sẽ có biên lợi nhuận cao hơn.

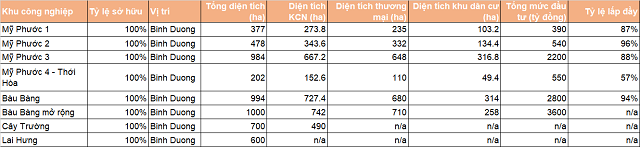

SSI ước tính diện tích thương mại còn lại của Becamex vào khoảng 1.700ha (chưa bao gồm phần diện tích từ liên doanh VSIP). VSIP là liên doanh giữa Becamex (49% vốn) với các nhà đầu tư Singapore mà phần lớn là Sembcorp Development cùng với Mitsubishi và KPM Vietnam. Đây là liên doanh hàng đầu về phát triển khu công nghiệp với tổng diện tích khoảng 6.188ha (4.487ha khu công nghiệp và 1.701ha khu dân cư).

Nguồn: SSI Research, Becamex.

|

NDH