Bên cạnh PV Power, EVN GENCO3 sẽ chào bán lượng cổ phần trị giá 6.600 tỷ đồng ra công chúng

Đợt IPO của Genco3 dự kiến sẽ cho nhà đầu tư thêm sự lựa chọn đối với cổ phần của DN ngành điện bên cạnh PV Power.

Thông tin từ Báo chính phủ, Phó Thủ tướng Vương Đình Huệ vừa ký Quyết định 2100/QĐ-TTg phê duyệt phương án cổ phần hóa Công ty mẹ - Tổng công ty Phát điện 3 (trực thuộc Tập đoàn Điện lực Việt Nam).

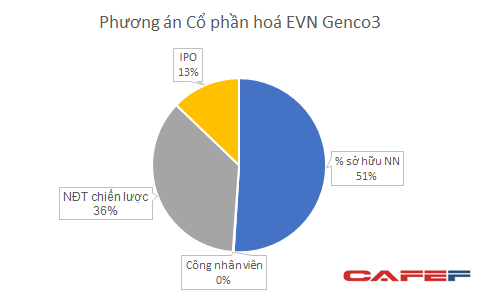

Vốn điều lệ của Tổng công ty Phát điện 3 – Công ty cổ phần (EVNGENCO3) được xác định là 20.809 tỷ đồng. Trong đó, cổ phần EVN nắm giữ là 1.061.300.000 cổ phần, chiếm 51% vốn điều lệ.

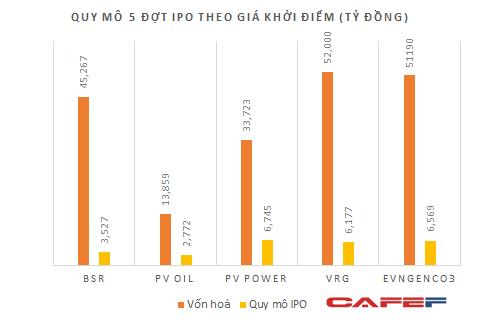

EVN sẽ tổ chức bán đấu giá công khai 267 triệu cổ phần, chiếm 12,8% vốn điều lệ của Genco3 tại Sở giao dịch Chứng khoán Thành phố Hồ Chí Minh trong vòng 3 tháng. Giá khởi điểm được xác định là 24.600 đồng/cổ phần. Như vậy, quy mô của đợt IPO của Genco3 là 6.569 tỷ đồng, gần tương đương quy mô của PV Power.

EVN cũng bán ưu đãi cho người lao động trong doanh nghiệp là 3,4 triệu cổ phần, chiếm 0,1645 % vốn điều lệ.

EVN sẽ nắm giữ 51% vốn điều lệ tại EVNGENCO3 đến hết năm 2019. Từ năm 2020, trong trường hợp Tập đoàn Điện lực Việt Nam, EVNGENCO3 tái cấu trúc được các khoản nợ và đàm phán được với các tổ chức tín dụng cho vay, Tập đoàn Điện lực Việt Nam sẽ xem xét thoái vốn góp tại EVNGENCO3 xuống dưới mức chi phối.

Cổ phần bán cho nhà đầu tư chiến lược là 749.124.000 cổ phần, chiếm 36% vốn điều lệ sau khi hoàn tất IPO. Về tiêu chí lựa chọn nhà đầu tư chiến lược, ngoài yêu cầu về năng lực tài chính, các nhà đầu tư có năng lực quản lý, vận hành nhà máy điện; hoặc liên danh với một nhà đầu tư khác có uy tín trên thế giới về năng lực quản lý, vận hành nhà máy điện cũng là một lợi thế lớn.

Ngoài ra, nhà đầu tư cũng cần có cam kết bằng văn bản trong việc gắn bó lợi ích lâu dài và hỗ trợ EVN Genco3 sau cổ phần hóa trong các mặt nâng cao năng lực quản lý, vận hành nhà máy điện; năng lực tài chính; quản trị doanh nghiệp; chuyển giao công nghệ mới; đào tạo nguồn nhân lực; cung ứng nhiên liệu.

Được biết, hiện EVN Genco3 đang là DN có hiệu quả hoạt động hàng đầu trong số 3 Genco. EVN Genco 3 được thành lập theo Quyết định số 3025/QĐ-BCT ngày 01/06/2012 của Bộ Công Thương trên cơ sở tổ chức sắp xếp lại Công ty TNHH một thành viên Nhiệt điện Phú Mỹ. Đến nay, EVN Genco3 đang có 7 đơn vị hạch toán phụ thuộc, 2 công ty con do Genco 3 nắm giữ trên 50% vốn điều lệ, 6 công ty liên kết do Genco 3 nắm giữ dưới 50% vốn điều lệ.

Các Nhà máy điện EVNGENCO 3 có tổng công suất lắp đặt 6.304 MW tương đương với 16% tổng công suất phát điện của toàn hệ thống điện quốc gia. Riêng 4 nhà máy điện Phú Mỹ chạy bằng tua bin khí do EVN Genco 3 quản lý có tổng công suất lên đến 2.540 MW.

Trước Genco 3, Tổng công ty Điện lực Dầu khí Việt Nam (PV Power) cũng dự kiến sẽ tiến hành IPO và dự kiến chào bán 20% cổ phần tương đương 468,37 triệu cổ phiếu ra công chúng vào ngày 31/1/2018. PV Power có tổng công suất các nhà máy là 4.208,2 MW, bằng 12% công suất phát điện cả nước. Như vậy, với việc cả EVN Genco3 và PV Power cùng nhau đưa cổ phiếu ra thị trường tại cùng thời điểm dự kiến sẽ có một sự cạnh tranh thú vị trong việc thu hút các nhà đầu tư.

Với việc Genco3 gia nhập nhóm DN IPO trong quý I năm 2018, tổng quy mô 5 đợt IPO lớn theo giá khởi điểm đã lên đến 25.800 tỷ đồng.

Trí Thức Trẻ