BSC dự báo tích cực về tăng trưởng lợi nhuận doanh nghiệp, mức tăng có thể đạt 28%

BSC cho rằng đây sẽ là "cơ hội lớn" cho mục tiêu đầu tư dài hạn 2023-2024 trong điều kiện nền kinh tế Việt Nam có thể chống chịu tốt trước sức ép tăng lãi suất của FED, lạm phát và tiếp tục duy trì tăng trưởng.

BSC cho rằng đây sẽ là "cơ hội lớn" cho mục tiêu đầu tư dài hạn 2023-2024 trong điều kiện nền kinh tế Việt Nam có thể chống chịu tốt trước sức ép tăng lãi suất của FED, lạm phát và tiếp tục duy trì tăng trưởng.

Thị trường chứng khoán trong quý 2/2022 ghi nhận diễn biến tiêu cực với mức sụt giảm điểm mạnh đến từ nhiều yếu tố "thiên nga đen" cả trong và ngoài nước. Tuy nhiên, với nhiều yếu tố vĩ mô tích cực, Chứng khoán BSC cho rằng thị trường sẽ có nhiều triển vọng cho mục tiêu dài hạn.

Cụ thể, BSC dự báo tăng trưởng kinh tế Việt Nam vẫn duy trì mức khả quan. Tốc độ tăng trưởng GDP quý 2 đạt 7,7%, cao hơn so vời cùng kỳ năm 2021 và 2020 nhờ hoạt động sản xuất kinh doanh mở rộng, các hiệp định thương mại và sự hồi phục của tiêu dùng trong nước và quốc tế.

Mặt khác, dòng vốn nước ngoài có sự cải thiện tích cực khi quy mô bán ròng giảm mạnh và sự đảo chiều sang trạng thái mua ròng của khối ngoại là yếu tố tích cực hiếm hoi trong bối cảnh thị trường ghi nhận mức điều chỉnh mạnh so với đầu năm. BSC kì vọng xu hướng này tiếp tục tiếp diễn trong nửa cuối năm 2022 và sẽ dẫn dắt xu hướng của thị trường khi định giá thị trường vẫn đang ở mức hấp dẫn so với lịch sử.

Đặc biệt, đội ngũ phân tích nhấn mạnh tăng trưởng lợi nhuận tích cực trong năm 2022 là yếu tố hỗ trợ cho thị trường. Cụ thể, BSC điều chỉnh tăng trưởng lợi nhuận sau thuế các doanh nghiệp BSC theo dõi từ mức 22% lên mức 28% nhờ vào một số ngành được điều chỉnh tăng như công nghiệp (+159%), thủy sản (+104%), tiện ích (+49%), ngân hàng (+41%), dầu khí (+78%), Bán lẻ (+30%). Động lực tăng trưởng các ngành đến từ một số yếu tố như (1) Căng thẳng Nga-Ukraina đẩy giá hàng hóa nguyên liệu tăng; (2) Sự phục hồi hậu dịch Covid-19 của các nước Mỹ, Eu và (3) Lợi nhuận bất thường one-off đến từ một số ngành như ngân hàng.

Theo đó BSC đánh giá, trong năm 2022, lợi nhuận của ngành và VN-Index vẫn ghi nhận mức tăng trưởng mạnh từ đó hỗ trợ một phần giúp cho định giá của thị trường tiếp tục duy trì ở mức hấp dẫn. Tuy nhiên, các nhóm ngành điều chỉnh tăng mạnh chủ yếu là nhóm ngành liên quan đến yếu tố chu kỳ. Trong bối cảnh giá hàng hóa đang có xu hướng điều chỉnh, việc tăng trưởng lợi nhuận mạnh trong năm 2022 sẽ tạo mức nền cao cho năm 2023 từ đó tạo áp lực cho việc duy trì tốc độ tăng trưởng lợi nhuận trong năm 2023.

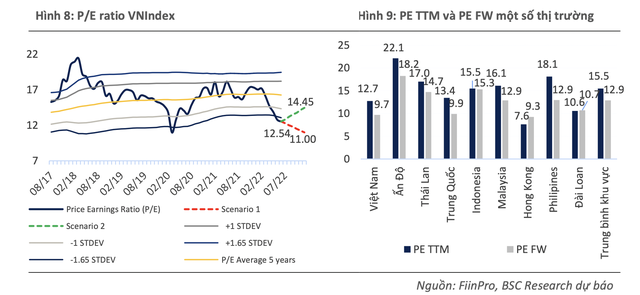

Năm 2022 có thể là năm khó khăn nhưng cũng mở ra "cơ hội lớn" trong năm 2023 – Định giá thị trường đã ở mức hấp dẫn. Với việc thị trường ghi nhận điều chỉnh mạnh từ đầu tháng 4 trở lại đây, PE trailing của thị trường đang giao dịch ở mức 12,5 lần tại ngày 27/7, nằm dưới mức -1,5 lần độ lệch chuẩn (PE = 13 lần), tương đương với thời điểm VN-index chịu ảnh hưởng của dịch Covid.

Với việc triển vọng tăng trưởng lợi nhuận nhiều nhóm ngành vẫn duy trì ở mức cao, dự kiến ở mức 28% tăng trưởng LNST cho nhóm cổ phiếu BSC theo dõi, tương đương với mức tăng trưởng EPS sau pha loãng khoảng 18% (tỷ lệ pha loãng giai đoạn 2019-2021 là 5%. BSC cho rằng đây sẽ là "cơ hội lớn" cho mục tiêu đầu tư dài hạn 2023-2024 trong điều kiện nền kinh tế Việt Nam có thể chống chịu tốt trước sức ép tăng lãi suất của FED, lạm phát và tiếp tục duy trì tăng trưởng. So sánh với các nước trong khu vực PE FWD của Việt Nam (9,7 lần) vẫn ghi nhận mức hấp dẫn so với bình quân khu vực (12,9 lần).

Theo dữ liệu của Bloomberg và tính toán của BSC, BSC chia làm 3 nhóm vốn hóa lớn (>15.000 tỷ), nhóm vốn hóa vừa (3.000 tỷ đến =<15.000 tỷ), nhóm vốn hóa nhỏ (<=3.000 tỷ). Sau giai đoạn tăng tốt trong quý 1, nhóm vốn hóa và nhỏ cũng đã ghi nhận sự đồng pha trong quá trình điều chỉnh của thị trường cùng với cổ phiếu vốn hóa lớn.

Xét về mặt định giá, tăng trưởng lợi nhuận của nhóm ngành vốn hóa lớn trong nửa cuối năm 2022 tiếp tục kỳ vọng ghi nhận mức khả quan hai chữ số trong bối cảnh giá cổ phiếu cũng đang ở mức chiết khấu hấp dẫn với PE chỉ ở mức 12,4 lần, tính đến ngày 27/7. Do đó BSC kỳ vọng nhóm cổ phiếu vốn hóa lớn sẽ là tâm điểm cho thị trường giai đoạn nửa cuối năm 2022. Đối với nhóm cổ phiếu vừa và nhỏ, giá hàng hóa hạ nhiệt sẽ là "cơn gió ngược chiều" khiến cho triển vọng lợi nhuận bớt lạc quan hơn trong khi đó định giá của nhóm ngành vốn hóa vừa và nhỏ vẫn cao hơn nhóm ngành vốn hóa lớn.

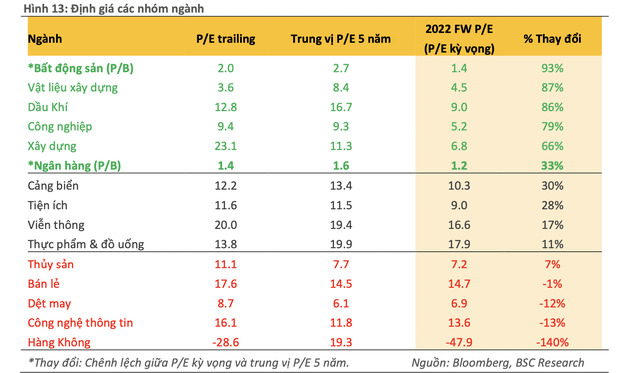

Ngân hàng, bất động sản, vật liệu xây dựng, cảng biển và tiện ích là các nhóm ngành có mức định giá hấp dẫn so với mức bình quân 5 năm. Chuyên gia cho rằng đây là các nhóm ngành kỳ vọng ghi nhận mức tăng trưởng lợi nhuận tốt, đi kèm theo đó là mức định giá hấp dẫn so với mức trung vị 5 năm.

Một số ngành mặc dù vẫn duy trì tốc độ tăng trưởng lợi nhuận tốt trong năm 2022 như bán lẻ, thủy sản, dệt may, công nghệ thông tin tuy nhiên yếu tố trên phần nào đã phản ánh vào giá do đó đây là nhóm có mức định giá không còn nhiều hấp dẫn so với nhóm ở trên. Do đó, BSC tiếp tục kỳ vọng vào nhóm cổ phiếu kể trên sẽ có mức hiệu suất tốt so với phần còn lại trong nửa cuối năm 2022. Tâm điểm hướng đến của dòng tiền là các doanh nghiệp có nền tảng cơ bản tốt có câu chuyện riêng đi kèm yếu tố tăng trưởng lợi nhuận và bảng cân đối tài chính khỏe mạnh.

Nhịp sống kinh tế