Profile các nhà tư vấn tái cấu trúc Novaland: 1 công ty tư vấn toàn cầu, 1 hãng luật góp mặt tại loạt thương vụ M&A tỷ đô của Masan, VPBank

YKVN từng tư vấn giao dịch VPBank bán 49% cổ phần FE Credit cho Tập Đoàn Sumitomo Mitsui Financial Group của Nhật Bản

- 30-11-2022Sau 1 năm bán sữa ngô và sữa đậu xanh "tươi mát", liên doanh của Vinamilk và Kido đang làm ăn ra sao?

- 30-11-2022Sau 10 phiên giảm sàn, một DN bất động sản bất ngờ được “giải cứu” với lượng giao dịch lên đến 50% tổng cổ phiếu lưu hành

- 30-11-2022Ông Nguyễn Đức Tài: Từ 2 lần khởi nghiệp thất bại tới 'giấc mộng' 10 tỉ USD của MWG

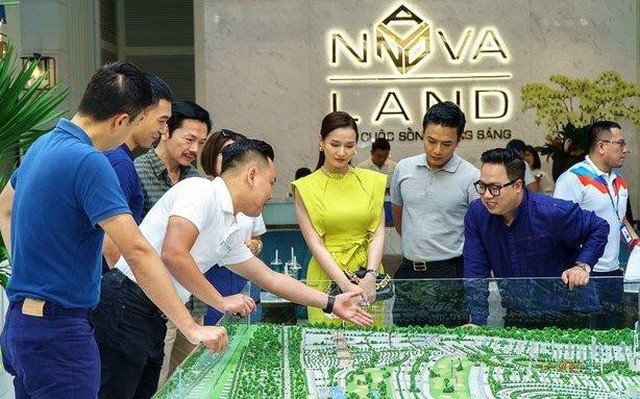

Trong thông báo vừa được phát đi của CTCP Tập đoàn Đầu tư Địa ốc No va (Novaland, NVL), Công ty này cho biết đang cùng các cổ đông, đối tác nước ngoài, các đội ngũ chuyên gia hàng đầu của EY - Parthenon, Công ty luật YKVN… đánh giá tổng thể tình hình và đưa ra các giải pháp tái cấu trúc toàn diện.

EY – Parthenon là một thành viên của hãng kiểm toán EY, chuyên cung cấp dịch vụ tư vấn chiến lược cho doanh nghiệp. Hiện EY-Parthenon là một trong những đơn vị tư vấn chiến lược toàn cầu top đầu cùng với những tên tuổi khác như Bain, McKinsey, BCG...

Trong khi đó, YKVN cũng có rất nhiều điểm đáng chú ý.

Công ty luật YKVN ra đời năm 1999, do các luật sư Trương Nhật Quang và Diệp Hoài Nam thành lập. Hiện nay YKVN đã phát triển thành hãng luật độc lập với hơn 90 luật sư làm việc tại 3 văn phòng tại Hà Nội, Thành Phố Hồ Chí Minh và Singapore.

Theo giới thiệu, trong năm 2022, YKVN là bên tư vấn luật Việt Nam (hợp tác với Slaughter & May) cho Swire Beverage Holdings Limited, một công ty con của Swire Pacific Limited trong giao dịch mua lại các nhà máy đóng chai Coca-Cola tại Việt Nam và Campuchia trị giá 1,015 triệu đô la Mỹ.

YKVN là đơn vị tư vấn cho Công ty Cổ phần Tập đoàn Masan trong giao dịch đầu tư vào Công ty Cổ phần Trusting Social, một công ty khởi nghiệp về đánh giá điểm tín dụng có trụ sở tại Singapore và Việt Nam. Giao dịch đầu tư trị giá 65 triệu USD được thực hiện thông qua Công ty TNHH The Sherpa, một công ty con của Masan cho lượt hoàn tất đầu tiên của vòng gọi vốn Series C.

YKVN cũng tư vấn cho Vietcombank với tư cách là ngân hàng đầu mối thu xếp và bảy ngân hàng thương mại Việt Nam tham gia đồng tài trợ liên quan đến khoản tín dụng trị giá 35.000 tỷ VND (tương đương khoảng 1,5 tỷ USD) cho dự án khu liên hợp sản xuất gang thép Hòa Phát Dung Quất 2.

Trước đó, ba giao dịch do YKVN tư vấn từng được trao giải Giao Dịch Có Ảnh Hưởng Của Năm.

Thứ nhất là giao dịch Alibaba và Baring Private Equity Asia đầu tư vào The CrownX trị giá 400 triệu USD - Được Tạp chí Asialaw đánh giá là "Giao Dịch Đầu Tư Vốn Chủ Sở Hữu Tư Nhân lớn nhất từ trước đến nay tại Việt Nam", YKVN (cùng với Milbank) đã tư vấn cho Masan và The CrownX trong giao dịch này.

Thứ hai là giao dịch VPBank bán 49% cổ phần FE Credit cho Tập Đoàn Sumitomo Mitsui Financial Group của Nhật Bản - Giao Dịch Mua Bán & Sáp Nhập với quy mô lớn nhất tại Việt Nam vào năm 2021 và là giao dịch với quy mô lớn nhất từ trước đến nay trong lĩnh vực dịch vụ tài chính ngân hàng tại Việt Nam. Giá trị giao dịch được công bố rộng rãi ước tính lên tới 150 tỷ yên (khoảng 1,4 tỷ USD).

Thứ ba là một giao dịch phát hành lần đầu ra công chúng (IPO) tại Hoa Kỳ.

Nói về cuộc tái cấu trúc tại Novaland, bà Đào Thị Thiên Hương, Lãnh đạo EY - Parthenon Việt Nam, là đơn vị tư vấn chiến lược và tái cấu trúc thuộc EY toàn cầu, cho biết: “Đây là giai đoạn thị trường trong nước cũng như quốc tế đang đối diện với rất nhiều thách thức và có những ảnh hưởng tiêu cực đến hoạt động cũng như thanh khoản của nhiều doanh nghiệp.

Với đội ngũ EY - Parthenon, đây không chỉ là một dự án tái cấu trúc nợ của một doanh nghiệp đơn thuần, mà còn là câu chuyện ảnh hưởng đến hàng trăm ngàn gia đình người lao động, bao gồm hàng ngàn cán bộ nhân viên của Novaland, và hàng trăm ngàn người lao động trong hệ sinh thái hợp tác với Novaland từ xây dựng, vật liệu, sắt thép, các dịch vụ vệ sinh, cây xanh, bảo vệ, bán lẻ…, hàng ngàn cổ đông và hàng chục ngàn khách hàng đang chờ mong nhận một mái nhà”.

Nhịp sống thị trường

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Vikki thu hút trải nghiệm số khác biệt tại Flavor x HOZO Festival 2024

19:30 , 14/12/2024

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024