CFO Techcombank: “Thách thức lớn nhất của chúng tôi là vượt qua chính mình để vươn đến cột mốc vượt trội hơn”

Trong 10 năm vừa qua, Techcombank đã đi qua một hành trình khá thú vị. Dù trong bối cảnh thị trường khó khăn hay thuận lợi, Ngân hàng vẫn luôn nỗ lực để phát huy vị thế dẫn dắt trong lĩnh vực chuyển đổi số và hoạt động kinh doanh hiệu quả. Sau một thập kỷ giữ vững mức tăng trưởng lợi nhuận gần 40%/năm, Techcombank hiện đã trở thành ngân hàng tư nhân hàng đầu tại Việt Nam, với tổng lợi nhuận trước thuế trong 3 năm gần nhất đạt trên 3 tỷ USD.

- 10-04-2024Global Finance: Techcombank là Ngân hàng tốt nhất Việt Nam

- 28-03-2024Vì sao Techcombank thay đổi chiến lược trả cổ tức sau hơn 1 thập niên?

- 27-03-2024Techcombank dự kiến chia cổ tức 15% bằng tiền mặt, thưởng cổ phiếu tỷ lệ 100% trong năm nay

Xoay chuyển mạnh mẽ giữa những cơn gió nghịch

Ông Alexandre Macaire, Giám đốc Tài chính Tập đoàn (CFO) của Techcombank cho biết, 2023 là một năm đầy thách thức. Tuy nhiên, nếu nhìn về kết quả kinh doanh nhà băng này thì có thể thấy sự xoay chuyển mạnh mẽ dựa trên khả năng dự đoán kịp thời diễn biến thị trường và tính nhất quán trong các hoạt động kinh doanh.

Cụ thể, danh mục của Ngân hàng đã bắt nhịp tăng trưởng đều trong cả năm 2023, với đà tăng cũng thể hiện trên hầu hết các chỉ số đo lường hiệu quả hoạt động khác. Tổng tài sản sinh lời của Techcombank đã tăng 23% trong năm 2023. Trong nửa đầu năm, tăng trưởng tín dụng chủ yếu đến từ mảng khách hàng doanh nghiệp, sau đó dần chuyển sang phân khúc bán lẻ, và xu hướng chuyển dịch này rất phù hợp với sự phục hồi của thị trường bất động sản bán lẻ.

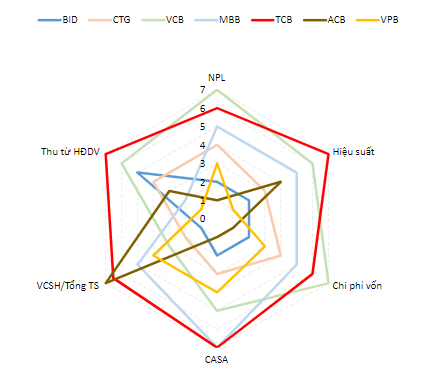

Cùng với kết quả kinh doanh vượt trội, Techcombank tiếp tục duy trì vị thế đầu ngành với tỷ suất sinh lời trên tài sản (ROA) trung bình trong 5 năm qua cao nhất toàn thị trường. Đây là một kết quả ấn tượng, dù các mục tiêu tài chính của Ngân hàng bao gồm nhiều khía cạnh đa dạng hơn là chỉ thể hiện ở quy mô bền vững của bảng cân đối kế toán.

Đầu năm 2024, Techcombank là ngân hàng đầu tiên được Moody's công bố nâng hạng Triển vọng, trong bối cảnh thị trường vẫn đang còn nhiều diễn biến thách thức, phản ánh sự ghi nhận đối với kết quả kinh doanh tích cực của Ngân hàng này trong năm qua. Cụ thể, tỷ lệ an toàn vốn và hiệu quả hoạt động của Techcombank tiếp tục ở mức cao hơn mức trung bình ngành, được hỗ trợ thêm bởi các nguồn huy động vốn đa dạng. Cơ cấu huy động và thanh khoản của Techcombank được đánh giá sẽ tiếp tục ổn định. Huy động từ khách hàng tăng lên trong năm 2023, với tỷ lệ CASA cải thiện tới 40%, gần như mức cao nhất trong các ngân hàng Việt Nam mà Moody's xếp hạng tín nhiệm.

Techcombank tiếp tục là ngân hàng dẫn đầu về hiệu quả hoạt động

Về nguồn thu, Techcombank tiếp tục chứng kiến sự tăng trưởng vượt trội ở mảng phí dịch vụ. Đây là một trong những mục tiêu hàng đầu và quan trọng của Ngân hàng, khi giúp đa dạng hóa doanh thu cũng như cải thiện hiệu quả sử dụng vốn.

"Techcombank tự hào là ngân hàng số 1 tại Việt Nam về thu nhập từ phí. Như vậy, có lẽ trong thời gian tới thách thức nhất của chúng tôi chính là "vượt qua chính mình" để vươn tới những cột mốc bứt phá hơn" – CFO Techcombank khẳng định.

Các kết quả kinh doanh xuất sắc của Techcombank, trong bối cảnh thị trường vẫn còn nhiều cơn gió nghịch, là một trong những lý do tạp chí uy tín hàng đầu thế giới Global Finance vinh danh Techcombank là "Ngân hàng xuất sắc nhất tại Việt Nam 2023". Giải thưởng đã ghi nhận những nỗ lực toàn diện của Tehcombank trên các lĩnh vực từ hiệu quả tài chính và hoạt động, cung cấp và trải nghiệm khách hàng, đổi mới công nghệ và cơ sở hạ tầng, cũng như các hoạt động tích cực trong lĩnh vực môi trường và xã hội. Các đánh giá từ các đơn vị xếp hạng thị trường, cả tại Việt Nam và quốc tế, đều ghi nhận Techcombank là tổ chức tín dụng hàng đầu đang dẫn dắt thị trường, và tiến tới trở thành top đầu tại khu vực.

Kiên định chiến lược kinh doanh theo chuỗi giá trị

Trong chiến lược dài hạn, Techcombank luôn khẳng định xu thế chuyển đổi sang cho vay khách hàng bán lẻ, từ đó giúp đa dạng hóa cơ cấu tín dụng, củng cố nền tảng quản trị rủi ro, và từ đó, cải thiện nền tảng vốn.

"Techcombank áp dụng cách tiếp cận chuỗi giá trị đối với các hoạt động cho vay của ngân hàng" - ông Macaire nhấn mạnh. Ví dụ, trong lĩnh vực bất động sản, Techcombank cung cấp các khoản vay cho các chủ đầu tư phát triển dự án nhà ở. Khi dự án triển khai, dòng tín dụng sẽ chảy đến các nhà thầu xây dựng, các nhà cung cấp vật liệu xây dựng, và cuối cùng là đến những người mua nhà tại dự án. Như vậy, dòng tiền luôn được lưu thông trong hệ thống tài khoản Techcombank và phân tán rủi ro trên một tệp khách hàng đa dạng trong cả chuỗi giá trị.

Thực tế, việc tạo dựng được mối quan hệ đối tác sâu sắc, mạnh mẽ và chuyên môn cao trong việc tài trợ chuỗi giá trị cho các dự án cao cấp tại Việt Nam là thế mạnh chính và là "tài sản vô giá" mà Techcombank đã tích lũy được trong nhiều thập kỷ. Với thành công đó, Techcombank đang từng bước nhân rộng cách tiếp cận theo chuỗi này ở các ngành kinh tế khác, ngoài mô hình chuỗi giá trị đã thành công với các dự án bất động sản và xây dựng. Đơn cử như lĩnh vực hàng tiêu dùng nhanh, tiện ích, ô tô, tài chính, bảo hiểm, du lịch và giải trí, Techcombank bắt đầu bằng kiến tạo mô hình kinh doanh cùng đối tác chính, sau đó mở rộng đến các nhà thầu, nhà cung cấp trong mạng lưới, và cuối cùng là người tiêu dùng.

Một ví dụ điển hình cho việc áp dụng chiến lược này ở một ngành mới mà Techcombank đang triển khai là dự án "Winlife" hợp tác với Masan, đưa giải pháp thanh toán sáng tạo của Techcombank cùng các chương trình tích lũy điểm thưởng hấp dẫn đến với hàng triệu khách hàng thông qua mạng lưới hơn 3.600 cửa hàng tiện lợi Winmart trên cả nước.

Ông Alexandre Macaire, Giám đốc Tài chính Tập đoàn (CFO) của Techcombank

CFO Techcombank chia sẻ thêm, khi tiếp cận theo chuỗi giá trị ngành, mối quan hệ sâu sắc giữa ngân hàng với một vài khách hàng chủ chốt của chuỗi trở thành nền tảng, từ đó Ngân hàng phát triển một bộ giải pháp tổng thể đáp ứng nhu cầu thanh toán, tín dụng và đầu tư…cung cấp cho toàn bộ các đối tượng tham gia chuỗi giá trị, từ nhà cung cấp cho tới những người tiêu dùng cuối cùng. Nhờ kinh nghiệm sâu sắc trong việc phục vụ khách hàng theo chuỗi giá trị, Techcombank có thể tiếp cận được quan hệ đối tác tin cậy với những tệp khách hàng tốt nhất trong chuỗi giá trị, giúp giảm rủi ro và kiến tạo cơ hội cho tất cả các bên tham gia trong chuỗi, tạo nên giá trị khác biệt trên thị trường.

"Đó là cách chúng tôi quản trị rủi ro tín dụng, và điều chuyển dòng vốn từ khách hàng doanh nghiệp sang khách hàng bán lẻ, từ đó, đa dạng hóa danh mục cho vay của ngân hàng. Cách tiếp cận theo chuỗi giá trị đã định vị sự tiên phong của Techcombank trong mô hình hiệu quả này, từ đó giúp chúng tôi liên tục tiếp cận và thu hút được nền tảng khách hàng bán lẻ có giá trị nhất trên toàn thị trường" – ông Macaire, CFO Techcombank, chia sẻ.

Nỗ lực 100% để đạt CASA 55% vào năm 2025

CASA là lợi thế cạnh tranh của tất cả các ngân hàng trên thị trường. Trong quý 4 năm 2023, Tecchombank đã có bước tiến mạnh mẽ, đưa tỷ lệ tiền gửi không kỳ hạn trong tổng tiền gửi lên con số xấp xỉ 40%, là con số mà bất cứ nhà băng nào cũng đều mong ước.

"Một trong những mục tiêu chiến lược của Techcombank là dẫn đầu về tỷ lệ CASA, và Ngân hàng đang dành 100% nỗ lực để đạt được mục tiêu tỷ lệ CASA 55% vào cuối năm 2025" - ông Macaire nhấn mạnh.

Techcombank hiện là ngân hàng có biên lợi nhuận gần như là tốt nhất trong hệ thống mà một trong những nguyên do chính là nhờ có lượng CASA dồi dào và ổn định. Với nguồn CASA này, chi phí giá vốn hay giá huy động của Techcombank cũng sẽ thấp hơn, và từ đó, giá cho vay giảm xuống.

"Lý do tại sao Techcombank rất thành công trong hành trình chuyển đổi 4 năm vừa qua, bởi chúng tôi có những năng lực để có thể cạnh tranh với những ngân hàng quốc doanh của Việt Nam liên quan tới chính sách giá (lãi suất). Tỷ lệ CASA là một trong những mục tiêu quan trọng trọng trong hoạt động kinh doanh của Techcombank, để từ đó, hiện thực hóa những chiến lược nguồn vốn giá rẻ và thúc đẩy tăng trưởng" – CFO của Techcombank cho biết.

Vậy Techcombank sẽ làm gì để tăng CASA trong năm nay và năm sau?

Theo ông Macaire, trước hết là những bước tiến liên tục mà nhà băng này đang thực hiện trong các dịch vụ thanh toán và giao dịch.

Techcombank là ngân hàng đứng đầu về thẻ tín dụng tại Việt Nam, chiếm hơn 20% thị phần về thanh toán Visa. Khối lượng giao dịch trên nền tảng số đã tăng 57% từ tháng 1 đến tháng cuối của năm 2023. Ngân hàng cũng đã đạt được những thành tựu đáng kể với các giải pháp thanh toán doanh nghiệp, bao gồm giải pháp bao thanh toán nghịch, chiết khấu động và tài trợ nhà phân phối, do đó, số dư CASA từ khách hàng doanh nghiệp đã tăng 59% vào năm 2023, chiếm hơn 40% tổng cơ sở CASA ở Ngân hàng. Vị thế tiên phong về thanh toán thẻ đã tạo nền tảng cho động lực CASA ở Techcombank.

Bên cạnh đó, động lực quan trọng thứ hai là sức mạnh của nhượng quyền thương mại Wealth. Techcombank dẫn đầu về thị phần trên thị trường trái phiếu và vốn, và khi khách hàng tìm kiếm nhiều hơn các sản phẩm đầu tư và quay trở lại với các sản phẩm này, họ sẽ có thói quen giữ số dư CASA cao hơn trong tài khoản để đầu tư, và điều này mang lại lợi ích cho Ngân hàng.

Vào tháng 01/2024, Techcombank đã tiếp tục khẳng định vị thế tiên phong trong ngành ngân hàng, với việc ra mắt sản phẩm đột phá mang tên Auto-Earning, hay còn gọi là "Sinh lời tự động". Auto-Earning dự kiến sẽ là trợ thủ đắc lực cho khách hàng trong hành trình tài chính, đặc biệt là khách hàng doanh nghiệp, từ đó giúp Techcombank gia tăng gắn kết khách hàng, gián tiếp cải thiện số dư CASA.

Tỷ lệ CASA là một trong những mục tiêu quan trọng trọng trong hoạt động kinh doanh của Techcombank

Mang đến định vị giá trị độc đáo và khác biệt cho cổ đông

Lãnh đạo Techcombank cũng chia sẻ về kế hoạch chia cổ tức trong năm 2024. Theo ông Macaire, 10 năm trước, Ngân hàng đã quyết định giữ lại lợi nhuận để tái đầu tư và mở rộng hoạt động kinh doanh, đồng thời duy trì tỷ lệ an toàn vốn (CAR) cao. Ngoài ra, mục tiêu còn là để đảm bảo có thể duy trì tỷ lệ tăng trưởng ổn định, ít nhất 20% mỗi năm.

Trong 10 năm vừa qua, Techcombank đã đi qua một hành trình khá thú vị. Dù trong bối cảnh thị trường khó khăn hay thuận lợi, Ngân hàng vẫn luôn nỗ lực để phát huy vị thế dẫn dắt trong lĩnh vực chuyển đổi số và hoạt động kinh doanh hiệu quả. Sau một thập kỷ giữ vững mức tăng trưởng lợi nhuận gần 40%/năm, Techcombank hiện đã trở thành ngân hàng tư nhân hàng đầu tại Việt Nam, với tổng lợi nhuận trước thuế trong 3 năm gần nhất đạt trên 3 tỷ USD.

"Các dữ liệu nêu trên cho thấy Techcombank đã duy trì được kết quả kinh doanh và lợi nhuận khả quan ngay cả trong tình hình kinh tế nhiều biến động. Đây là yếu tố quan trọng để chúng tôi đi đến quyết định chi trả cổ tức. Chúng tôi tin tưởng có thể vẫn tiếp tục đà tăng trưởng kinh doanh cao hơn mức trung bình ngành, đồng thời đảm bảo tỷ lệ an toàn vốn cấp 1 từ 14-15%, là hoàn toàn khả thi" – ông Macaire nói.

Trước lo ngại liệu việc chia cổ tức tiền mặt có gây ảnh hưởng đến vị thế nhóm đầu về tỉ lệ an toàn vốn (CAR) của Techcombank không? CFO của Techcombank tự tin nói, với những nền tảng vốn vững chắc, và các chiến lược mà Techcombank đang triển khai thì việc chia cổ tức tiền mặt không gây tác động đến tỷ lệ CAR, hay các chỉ số về tài chính khác. Techcombank sẽ tiếp tục giữ vững đà tăng trưởng.

"Tôi cho rằng, câu chuyện của Techcombank cũng phản ánh hành trình đầy cảm hứng về sự trỗi dậy và vươn mình của Việt Nam. Kế hoạch chia cổ tức đã được Ban lãnh đạo và Hội đồng Quản trị của Techcombank lên kế hoạch vững chắc, nhằm mang lại giá trị vượt trội cho cổ đông, và đi đúng với mục tiêu mang đến định vị giá trị độc đáo và khác biệt cho các cổ đông. Với việc đầu tư vào cổ phiếu Techcombank, cổ đông vừa có thu nhập trực tiếp đến từ cổ tức tiền mặt, trong khi vẫn tối ưu hóa lợi ích từ tiềm năng tăng giá dựa trên vị thế dẫn đầu của Ngân hàng tại thị trường tài chính Việt Nam và trong khu vực" – ông nói thêm.

An ninh Tiền tệ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>Sự kiện: Vận hội mới

Xem tất cả >>- Triển vọng khả quan nửa cuối năm 2024, ngân hàng nào sẽ dẫn dắt xu thế tăng trưởng?

- Ngân hàng vững, bền cổ đông

- Bí mật ít người biết về câu chuyện "Sinh lời tự động" tại Techcombank

- Ba cái “nhất” trong Quý 1/2024, tạo đà bứt phá cho Techcombank

- AI bùng nổ: "Chìa khóa vàng" mở ra 3 chiến lược đột phá cho ngành ngân hàng 2024

CÙNG CHUYÊN MỤC

Nợ thẻ tín dụng có phải là nợ xấu?

12:37 , 15/12/2024Làm thế nào để gửi tiết kiệm an toàn tại quầy và online?

11:30 , 15/12/2024