Chưa thấy ngân hàng nào xuất hiện tỷ lệ nợ xấu vượt ngưỡng 3%

Không có bất kỳ 1 ngân hàng nào trong số những ngân hàng công khai số liệu phân tích chất lượng cho vay có tỷ lệ nợ xấu vượt ngưỡng đảm bảo an toàn do NHNN quy định (3%).

- 20-02-2017Nhiều biện pháp quyết liệt để nợ xấu không còn “ngủ đông”

- 16-02-2017Loạt nhà băng thoát ám ảnh nợ xấu

- 15-02-2017Nợ xấu sẽ giảm vì Thông tư 39?

- 14-02-2017Nợ xấu - lỗi tại ai?

- 13-02-20177 khó khăn pháp lý khi xử lý nợ xấu

- 12-02-2017Lực đẩy tái cơ cấu, xử lý nợ xấu

Nợ đã bớt xấu tại hàng loạt ngân hàng

Thống kê của NHNN cho biết, đến 30/11/2016, tỷ lệ nợ xấu toàn hệ thống ước tính còn khoảng 2,46%. Phần lớn nợ xấu được các ngân hàng giải quyết bằng việc sử dụng dự phòng rủi ro, bán tài sản đảm bảo và thu nợ xấu từ khách hàng trong khi số nợ bán cho VAMC giảm so với cùng kỳ năm trước.

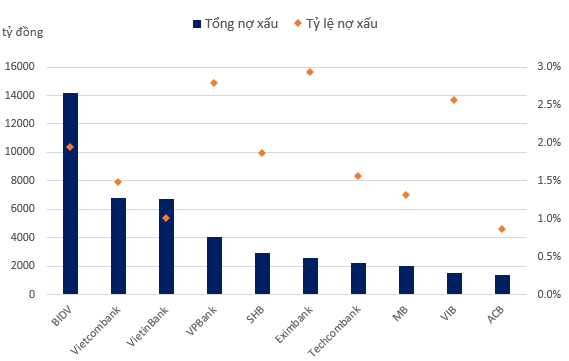

Còn theo tính toán của chúng tôi, tính đến thời điểm 31/12/2016, chưa có một ngân hàng nào công bố tỷ lệ nợ xấu của mình vượt quá ngưỡng 3%.

Ngay cả Eximbank - 1 trong những ngân hàng có tỷ lệ nợ xấu ở mức khá cao sau báo cáo quý II (5,3%) song đáng mừng là trong 6 tháng cuối năm đã có 1.726 tỷ đồng nợ xấu được tái cơ cấu (phần lớn có thể là được hoán đổi với trái phiếu VAMC) khiến tổng số nợ xấu của Eximbank đến cuối năm chỉ còn 2.558 tỷ đồng, chiếm 2,94% tổng dư nợ. Nhìn chung trong năm qua, tình hình kinh doanh tại Eximbank đang có sự chuyển biến tích cực cả về lợi nhuận lẫn kiểm soát rủi ro tín dụng.

Trong số 10 ngân hàng công khai minh bạch số liệu nợ xấu thì ACB đang là ngân hàng có tỷ lệ nợ xấu trên tổng dư nợ cho vay thấp nhất với 0,87%. Đây cũng là ngân hàng duy nhất có con số dưới 1%. Tổng số nợ xấu của ngân hàng tại thời điểm cuối năm 2016 là 1.419 tỷ đồng, giảm 20% so với đầu năm.

Xét về quy mô tổng nợ xấu lớn nhất hiện nay thì BIDV vẫn đang là ngân hàng số 1. Tổng số nợ xấu của BIDV ở mức 14.175 tỷ đồng, tăng 41% so với đầu năm. Tuy nhiên so với số dư nợ cho vay lớn nhất hệ thống thì tỷ lệ nợ xấu chỉ chiếm 1,95% trên tổng dư nợ - một con số an toàn, đó là tính cả gánh nặng nợ xấu của MHB kể từ khi nhận sáp nhập cuối năm 2015.

Quy mô nợ xấu và tỷ lệ nợ xấu tại 10 NH tính đến cuối năm 2016.

Quy mô nợ xấu tăng vọt do mua lại nợ đã bán cho VAMC

Nhắc tới việc xử lý nợ xấu, ông Nguyễn Văn Thắng, Chủ tịch HĐQT VietinBank cho hay, thành công lớn nhất của VietinBank là xử lý triệt để gần 10 nghìn tỷ đồng nợ xấu trong giai đoạn 2007 - 2010 bằng năng lực tài chính, thu nợ, bán nợ. Cùng với đó là kiểm soát nợ xấu mới phát sinh, nâng cao chất lượng nợ.

Theo đó, năm 2017, VietinBank sẽ tập trung xử lý nợ xấu và mua lại nợ bán cho VAMC trong năm 2017 bằng nguồn lực của ngân hàng.

Trước Vietinbank, Vietcombank cũng chính thức công bố đã mua lại toàn bộ 4.300 tỷ đồng nợ xấu từ VAMC, vượt 3 năm so với kế hoạch đề ra. Đây có thể coi là tín hiệu tích cực từ việc xử lý nợ xấu của các ngân hàng. Chủ tịch HĐQT Vietcombank, ông Nghiêm Xuân Thành cho rằng, việc nhà băng này mua lại nợ xấu VAMC sẽ tạo hiệu ứng tích cực cho thị trường, Vietcombank sẽ tự xử lý số nợ xấu này bằng nguồn trích lập dự phòng rủi ro của ngân hàng. Khi nợ xấu được thu hồi sẽ góp phần nâng cao năng lực tài chính cho ngân hàng này. Từ đó, Vietcombank sẽ có điều kiện tiếp tục giảm lãi suất cho vay đối với các doanh nghiệp và cá nhân có nhu cầu vay vốn.

Đây cũng chính là lý do vì sao có khá nhiều ngân hàng tính đến thời điểm cuối năm qua tổng nợ xấu tăng vọt. Theo tìm hiểu của chúng tôi, nợ xấu tăng không phải do ngân hàng kiểm soát tín dụng không tốt mà nợ xấu đang chảy ngược lại từ VAMC.

Nợ xấu của VietinBank, xét về con số tuyệt đối, tính đến cuối năm 2016 là 6.741 tỷ đồng, tăng 1.800 tỷ đồng nợ xấu, tương đương tăng 36%. Số nợ xấu gia tăng chủ yếu đến từ nợ có khả năng mất vốn khi tăng hơn 1.000 tỷ đồng, chiếm 3.819 tỷ đồng.

Giải thích về số nợ xấu tăng 1.800 tỷ đồng, trong đó nợ nhóm 5 tăng 1.033 tỷ đồng so với đầu năm, VietinBank cho biết trong năm 2016 ngân hàng đã nhận diện những khách hàng gặp khó khăn trong trả nợ vay ngân hàng, chủ động chuyển nhóm nợ cao hơn và đã được thực hiện trích lập dự phòng đầy đủ theo quy định nhằm đảm bảo an toàn vốn cho hoạt động của ngân hàng.

Tuy nợ xấu cho vay khách hàng tăng thêm, nhưng tỷ lệ nợ xấu ở mức thấp, chiếm 1,01% dư nợ cho vay và nằm trong ngưỡng đảm bảo an toàn do NHNN quy định (tỷ lệ nợ xấu dưới 3%).

Tương tự VIB. Tổng nợ xấu của VIB là 1.548 tỷ đồng, tăng 56% so với thời điểm đầu năm và chiếm 2,57% tổng dư nợ cho vay. Trong số này, nợ có khả năng mất vốn chiếm 86%, lên tới 1.341 tỷ đồng. Nguyên nhân của số nợ xấu tăng lên là do trong quý IV, VIB đã thực hiện việc mua lại 30% nợ bán cho VAMC.

Đây cũng là ngân hàng cổ phần tư nhân tiên phong trong việc mua lại nợ đã bán cho VAMC để thúc đẩy quá trình thu hồi nợ và sử dụng dự phòng để xử lý. Ban lãnh đạo VIB cho biết sẽ tiếp tục mua lại nợ bán cho VAMC trong năm 2017 để nhanh chóng hoàn tất mục tiêu không còn dư nợ bán VAMC.

Nhìn nhận tích cực về xu hướng này, một chuyên gia trong ngành đánh giá, việc một số ngân hàng muốn mua lại nợ xấu từ VAMC chứng tỏ hoạt động kinh doanh của các TCTD đã có tín hiệu khả quan hơn, chứng tỏ họ có đủ tiềm lực đã quay lại mua nợ xấu từ VAMC để tự xử lý, nhằm giảm tải cho VAMC cũng như việc hạn chế tối đa dùng ngân sách nhà nước đang dần trở thành hiện thực.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>- Sau kiểm toán, ngân hàng OCB báo lãi năm 2016 đạt 386 tỷ đồng, tăng trưởng mạnh nhờ tín dụng

- Phải mất 4 năm sau sáp nhập, LienVietPostBank mới lấy lại mốc lợi nhuận nghìn tỷ

- Ngân hàng Bắc Á báo lãi năm 2016 đạt 512 tỷ đồng, nợ xấu 0,65%

- Lợi nhuận ngân hàng đang phân bổ như thế nào tại 3 miền Bắc - Trung - Nam?

- Không phải Vietcombank, lãnh đạo ngân hàng Techcombank mới hưởng thù lao cao nhất