Chứng khoán HSC muốn chào bán 360 triệu cổ phiếu cho cổ đông hiện hữu, tăng vốn lên gần 11.000 tỷ

Số tiền huy động gần 3.600 tỷ đồng từ đợt chào bán sẽ được HSC dùng để tăng quy mô vốn hoạt động, giúp mở rộng năng lực cho vay giao dịch ký quỹ (margin) và bổ sung vốn cho hoạt động tự doanh.

CTCP Chứng khoán TP.HCM (HSC – mã HCM) vừa công bố tài liệu ĐHĐCĐ bất thường trong đó có phương án chào bán cổ phiếu cho cổ đông hiện hữu với giá chào bằng mệnh giá (10.000 đồng/cp). Thời gian chào bán dự kiến trong năm 2025.

Theo đó, HSC dự kiến chào bán thêm gần 360 triệu cổ phiếu cho cổ đông, tỷ lệ 50% (cổ đông sở hữu 2 cổ phiếu được quyền mua thêm 1 cổ phiếu mới). Nếu thực hiện thành công, HSC sẽ nâng vốn điều lệ lên 10.800 tỷ đồng.

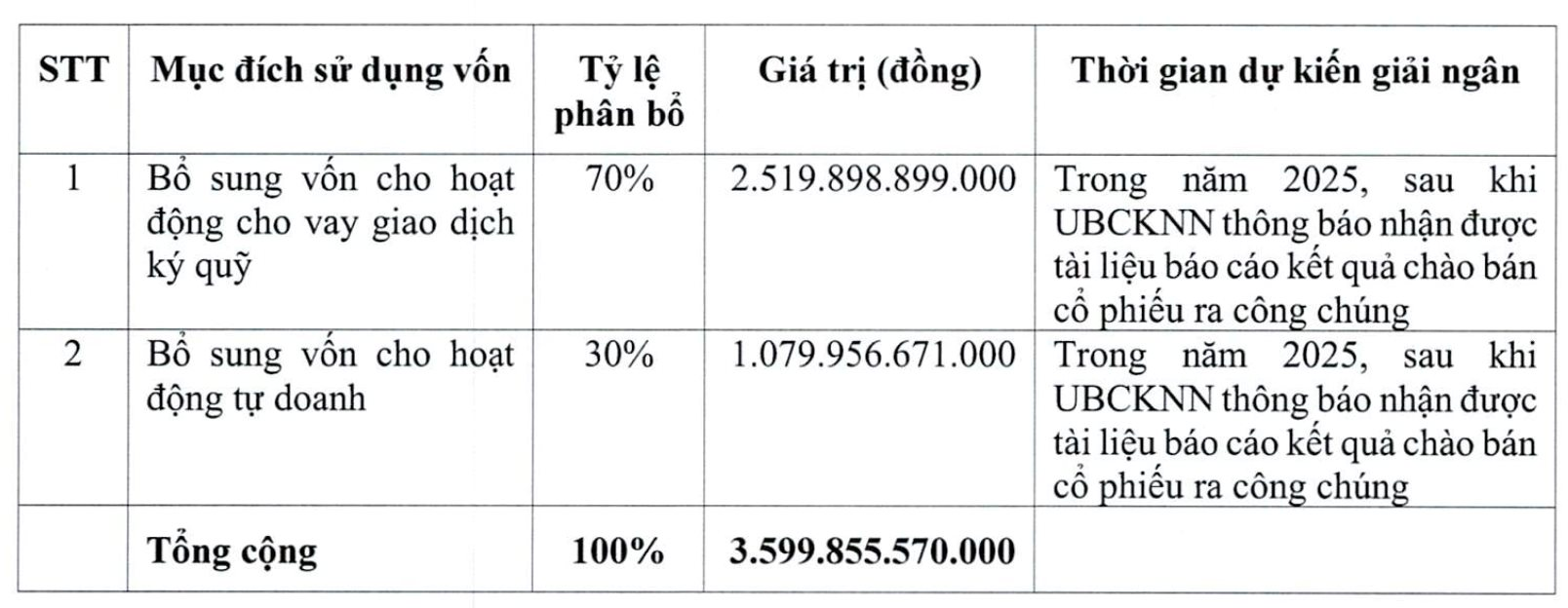

Số tiền huy động gần 3.600 tỷ đồng từ đợt chào bán để tăng quy mô vốn hoạt động của Công ty, giúp mở rộng năng lực cho vay giao dịch ký quỹ (margin) và bổ sung vốn cho hoạt động tự doanh.

Cụ thể, Công ty dự kiến phân bổ gần 2.520 tỷ đồng (tỷ lệ 70%) bổ sung vốn cho hoạt động cho vay giao dịch ký quỹ và gần 1.080 tỷ đồng (tỷ lệ 30%) bổ sung vốn cho hoạt động tự doanh. Thời gian giải ngân dự kiến trong năm 2025.

ĐHĐCĐ ủy quyền cho HĐQT được thay đổi phương án sử dụng vốn, số tiền thu được từ đợt phát hành với giá trị thay đổi nhỏ hơn 50% số tiền thu được từ đợt phát hành theo quy định pháp luật và phải báo cáo ĐHĐCĐ tại cuộc họp gần nhất.

HSC muốn tăng vốn trong bối cảnh room margin tại CTCK này đã gần chạm trần. Tại ngày cuối 30/9/2024, dư nợ cho vay của HSC lên đến 19.286 tỷ đồng, tăng 59% so với đầu năm. Tỷ lệ Margin/Vốn chủ sở hữu ở mức 190% (quy định tối đa 200%).

Tính đến cuối quý 3, tổng tài sản của Chứng khoán HSC đạt 32.715 tỷ đồng (tương đương 1,3 tỷ USD), tăng 83% so với đầu năm. Trong đó, các tài sản FVTPL có giá trị 8.701 tỷ đồng, cao gấp gần 4 lần so với đầu năm, phần lớn là trái phiếu của BIDV (hơn 4.000 tỷ) và MB(hơn 1.100 tỷ).

Về kết quả kinh doanh quý 3/2024, HSC ghi nhận doanh thu hoạt động đạt 1.138 tỷ đồng, tăng 40% so với cùng kỳ năm trước. Sau khi trừ các khoản chi phí, CTCK này lãi trước thuế 275 tỷ đồng, tăng 3% so với cùng kỳ năm 2023.

Lũy kế 9 tháng đầu năm, HSC ghi nhận doanh thu hoạt động đạt 3.095 tỷ đồng và lợi nhuận trước thuế đạt 1.011 tỷ đồng, lần lượt tăng 52% và 64% so với cùng kỳ năm trước. Theo ban lãnh đạo công ty, tăng trưởng chủ yếu là nhờ thị phần có sự cải thiện đã giúp doanh thu môi gới và doanh thu cho vay ký quỹ có kết quả tích cực.

Trên thị trường, cổ phiếu HCM đang dừng ở mức 29.100 đồng/cp, tăng 28% so với thời điểm đầu năm. Vốn hóa thị trường tương ứng xấp xỉ 21.000 tỷ đồng. Như vậy, giá chào bán cho cổ đông hiện hữu chỉ bằng khoảng 1/3 so với thị giá hiện tại.

Nhịp Sống Thị Trường