Chứng khoán Việt Nam đánh rơi hơn 19,5 tỷ USD vốn hóa từ đầu tháng 9

Sau khi lọt top thị trường tăng mạnh nhất thế giới trong tháng 8, chứng khoán Việt Nam đã đảo chiều giảm mạnh từ đầu tháng 9. Vốn hóa thị trường cả 3 sàn theo đó bị “thổi bay” 455.860 tỷ đồng (~19,5 tỷ USD) trong chưa đầy 1 tháng.

Thị trường chứng khoán vừa trải qua một phiên đầu tuần đầy sóng gió khi áp lực bán mạnh trên diện rộng đẩy một loạt nhóm cổ phiếu chìm trong sắc đỏ. VN-Index có thời điểm đã mất hơn 44 điểm trước khi hồi lại vào cuối phiên qua đó đóng cửa với mức giảm 28,93 điểm (-2,4%), xuống 1.174,35 điểm.

Giá trị vốn hóa của HoSE tương ứng bị “thổi bay” gần 115.000 tỷ đồng, xuống còn 4,67 triệu tỷ đồng, mức thấp nhất trong hơn 2 tháng kể từ giữa tháng 7. Như vậy, chỉ trong chưa đầy 1 tháng, vốn hóa HoSE đã mất gần 422.450 tỷ đồng. Tính chung cả 3 sàn, thị trường đã đánh rơi 455.860 tỷ đồng (~19,5 tỷ USD) vốn hóa từ đầu tháng 9. Đây là điều khá bất ngờ khi chứng khoán Việt Nam trước đó còn lọt top các thị trường tăng mạnh nhất thế giới trong tháng 8.

VN-Index giảm mạnh từ đầu tháng 9

Sau khi tạo đáy thành công vào tuần thứ 2 của tháng 7, tâm lý nhà đầu tư đã được cải thiện đáng kể. Thời điểm đó, số liệu CPI tháng 7 của Mỹ cũng mang đến hy vọng cho giới đầu tư vào việc lạm phát đã chững lại và đạt đỉnh. Đặc biệt, vĩ mô trong nước vẫn ổn định dù thế giới còn nhiều biến động khó lường càng củng cố niềm tin vào khả năng đi ngược xu hướng giảm trên toàn cầu của chứng khoán Việt Nam.

Tuy nhiên, cục diện đã đảo chiều nhanh chóng sau khi số liệu CPI tháng 8 của Mỹ được công bố cao hơn dự báo trước đó của giới đầu tư. Hy vọng vào việc Fed sẽ giảm tốc hút tiền nhanh chóng tan thành mây khói, thay vào đó là những thông điệp cứng rắn của Chủ tịch Fed Jerome Powell “Chúng ta bắt buộc phải chiến thắng lạm phát. Tôi ước rằng có 1 cách ít đau đớn hơn để làm điều đó. Nhưng tiếc là không có”.

Chứng khoán Mỹ ngay lập tức phản ứng khi các chỉ số đồng loạt giảm mạnh đã ảnh hưởng đáng kể đến tâm lý giới đầu tư trên toàn cầu và Việt Nam cũng không ngoại lệ. Mặc dù được đánh giá ít chịu ảnh hưởng từ yếu tố bên ngoài hơn so với các nước mới nổi nhưng rõ rằng Việt Nam cũng khó đứng ngoài xu hướng tăng lãi suất do áp lực tỷ giá.

Thực tế, Ngân hàng Nhà nước (NHNN) cũng đã quyết định tăng một loạt lãi suất điều hành thêm 1%, có hiệu lực từ ngày 23/9. Theo đó, trần lãi suất tiền gửi kỳ hạn 1 tháng đến dưới 6 tháng tăng từ 4% lên 5%/năm; lãi suất tái cấp vốn cũng tăng từ 4% lên 5%... Lãi suất tiền gửi tiết kiệm tăng chắc chắn sẽ ảnh hưởng đến dòng tiền vào chứng khoán bởi đây là một kênh đầu tư thay thế khả dĩ nhất thời điểm hiện tại.

Mặc dù Thủ tướng Chính phủ đã yêu cầu NHNN cố gắng giữ ổn định lãi suất cho vay để hỗ trợ nền kinh tế nhưng điều này không dễ để thực hiện khi lãi suất đầu vào tăng đang gây áp lực lớn lên NIM của các ngân hàng thương mại. Trong trường hợp lãi suất đầu ra tăng, chi phí sử dụng vốn của doanh nghiệp tăng lên, ảnh hưởng đến triển vọng lợi nhuận.

Thêm nữa, lãi suất tăng cũng làm lãi suất chiết khấu trong các mô hình định giá tăng lên. Khi lãi suất tăng, định giá cổ phiếu sẽ giảm đi. Ngoài ra, lãi suất tăng còn khiến chi phí vay margin cao lên, ảnh hưởng đến hiệu quả đầu tư. Đây cũng là những yếu tố khiến thị trường thời gian qua khó hút thêm dòng tiền mới.

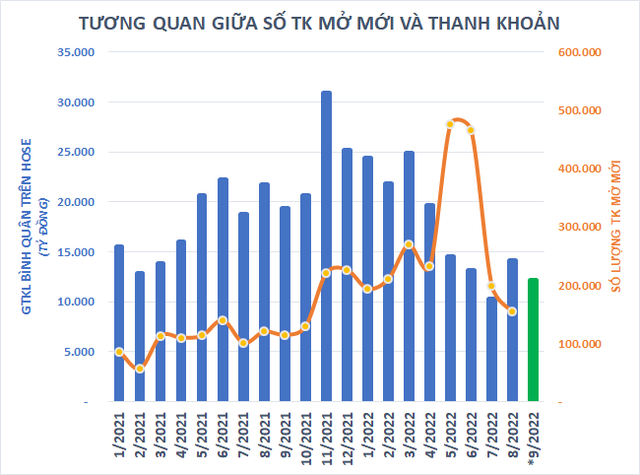

Minh chứng rõ ràng là sự sụt giảm về mặt thanh khoản thời gian gần đây. Giá trị khớp lệnh bình quân phiên trên HoSE từ đầu tháng 9 chỉ đạt gần 12.200 tỷ đồng, giảm 14% so với tháng trước dù thị trường xuất hiện nhiều phiên biến động mạnh. Trước đó, số lượng tài khoản mở mới của nhà đầu tu trong nước cũng giảm mạnh trong tháng 8, xuống mức thấp nhất kể từ tháng 11/2021.

Chứng khoán thiếu dòng tiền mới

Dù áp lực trong ngắn hạn đang hiện hữu nhưng chứng khoán Việt Nam vẫn còn điểm tựa đến từ định giá hấp dẫn so với khả năng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết được dự báo ở mức cao. Theo dữ liệu từ Algo Platform, P/E trailing của VN-Index sau phiên giảm mạnh vừa qua đã giảm xuống còn 12,77 lần, thấp hơn nhiều so với mức trung bình 5 năm.

Theo Dragon Capital, P/E của VN-Index ước tính sẽ về mức 12,1x sau khi phản ánh KQKD quý 3, so với mức đáy Covid tháng 3/2020 là 10,4x. Tăng trưởng có khả năng giảm tốc vào năm sau, tuy nhiên sẽ chỉ là chậm lại không phải tăng trưởng âm. Thị trường Việt Nam được đánh giá có triển vọng về lợi nhuận vượt trội trong nhóm thị trường mới nổi trong khi rủi ro ở mức độ thấp hơn nhờ nội tại vĩ mô ổn định.

P/E của VN-Index tiếp tục xuống thấp

Dragon Capital dự báo tăng trưởng GDP của Việt Nam có thể đạt được mức 2 chữ số trong quý 3 và 7,8% trong năm 2022. P/E forward 2022 là 10 lần với tăng trưởng EPS ở mức 17%. Thậm chí còn lạc quan hơn, Pyn Elite Fund dự phóng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết có thể đạt 25% trong năm 2022 đồng thời nhấn mạnh “Chứng khoán Việt Nam đang ở mức định giá đặc biệt rẻ trong tương quan với triển vọng tăng trưởng thu nhập trong vài năm tới”.

Nhịp sống thị trường