Chứng khoán Việt Nam thường có khoảng thời gian “dễ thở” trong tháng 9

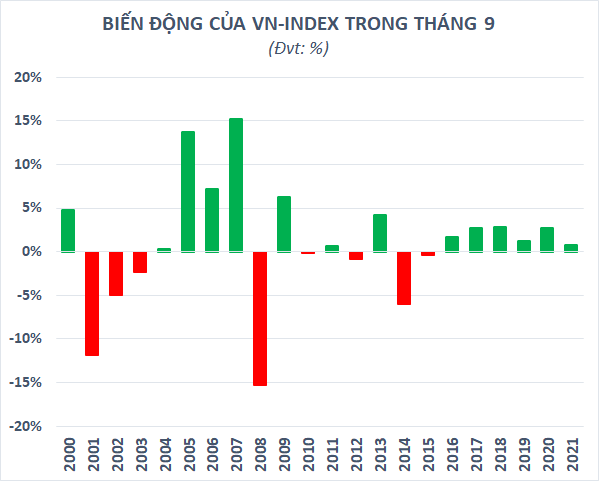

Trong 22 năm hoạt động của chứng khoán Việt Nam, VN-Index đã có đến 14 lần tăng điểm vào tháng 9. Chỉ số này đang có chuỗi 6 năm liên tiếp tăng trong tháng 9 tuy nhiên mức tăng không lớn.

Thị trường chứng khoán vừa trải qua tháng 8 hồi phục khá tích cực, VN-Index tăng hơn 6% qua đó leo trên 1.280 điểm trước khi bước vào kỳ nghỉ lễ. Dù rung lắc mạnh trong một số phiên cuối tháng nhưng tâm lý nhà đầu tư đã ổn định hơn nhiều so với giai đoạn trước, đặc biệt khi dữ liệu quá khứ cho thấy thị trường thường có khoảng thời gian "dễ thở" trong tháng 9.

Theo thống kê trong 22 năm hoạt động của chứng khoán Việt Nam, VN-Index có đến 14 lần tăng điểm vào tháng 9. Trong 10 năm gần nhất, xác suất để chỉ số này tăng trong tháng 9 lên đến 70% nhưng biên độ dao động đã hẹp hơn đáng kể so với giai đoạn trước. Đặc biệt, VN-Index đang có chuỗi 6 năm liên tiếp tăng điểm trong tháng 9 tuy nhiên mức tăng đều không quá 3%.

VN-Index có xác suất tăng điểm cao trong tháng 9

Thực tế, tháng 9 hàng năm không có nhiều thông tin hỗ trợ thị trường ngoài một số doanh nghiệp đưa ra ước tính kết quả kinh doanh quý 3 trước khi công bố chính thức vào tháng 10. Do đó, diễn biến khả quan của thị trường trong tháng 9 chủ yếu phản ánh kỳ vọng vào khả năng tăng trưởng lợi nhuận của các doanh nghiệp niêm yết.

Nếu chỉ xét trên yếu tố này, nhà đầu tư có thể lạc quan với thị trường trong tháng 9 tới bởi nhiều doanh nghiệp được dự báo sẽ tăng trưởng mạnh trên nền so sánh thấp của quý 3 năm ngoái. Tuy nhiên, cục diện năm nay có thể sẽ khác khi nhiều yếu tố trái chiều dự kiến xuất hiện trong tháng 9 được dự báo sẽ ảnh hưởng trực tiếp đến TTCK.

Về vĩ mô, nhà đầu tư đang rất trông đợi vào quyết định của Ngân hàng Nhà nước về mức độ nới "room" tín dụng tại các ngân hàng thương mại. Bên cạnh đó, tỷ lệ giải ngân vốn đầu tư công hay việc triển khai gói kích thích kinh tế, dòng vốn đầu tư FDI.... cũng là những thông tin được quan tâm.

Theo VNDirect, hạn mức tăng trưởng tín dụng cao hơn sẽ hỗ trợ mạnh mẽ cho các NHTM cũng như TTCK. CTCK này kỳ vọng NHNN sẽ nâng trần tăng trưởng tín dụng cho một số NHTM từ cuối quý 3 nhưng việc tăng hạn mức tín dụng sẽ không cao và phụ thuộc vào từng ngân hàng cụ thể. Việc nới room tín dụng vẫn sẽ thực hiện theo kế hoạch của NHNN từ đầu năm ở mức 14% so với cùng kỳ.

Tuy nhiên, những biến động từ bên ngoài có thể sẽ ảnh hưởng đáng kể đến các quyết sách quan trọng thời gian tới, đặc biệt là các vấn đề liên quan đến lãi suất, tín dụng,... Lạm phát leo thang khiến Fed và các Ngân hàng Trung ương thế giới để ngỏ khả năng tiếp tục thắt chặt chính sách tiền tệ tại hội nghị Jackson Hole. Trong trường hợp Fed quyết định tăng lãi suất 0,75 điểm % tại kỳ họp tháng 9, thị trường tài chính toàn cầu có thể sẽ phản ứng và chứng khoán Việt Nam cũng khó tránh khỏi ảnh hưởng.

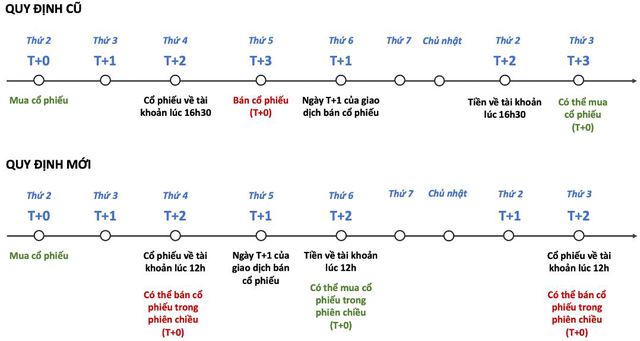

Mặt khác, TTCK Việt Nam đã bắt đầu đón nhận những tín hiệu tích cực về mặt thanh khoản sau khi triển khai rút ngắn chu kỳ thanh toán xuống T+2. Nhà đầu tư đã có thể phản ứng nhanh hơn với những thay đổi của nền kinh tế và thị trường tài chính qua đó tăng hiệu quả đầu tư cũng như tiết kiệm chi phí giao dịch.

Theo chuyên gia, việc rút ngắn thời gian thanh toán xuống T+2 sẽ giúp cải thiện thanh khoản 20-30%, tùy vào sự hưng phấn của nhà đầu tư... Điều này còn giúp chứng khoán Việt Nam tiếp cận dần với các tiêu chuẩn quốc tế và hỗ trợ thị trường nâng hạng lên thị trường mới nổi. Thêm nữa, việc giao dịch lô lẻ trên HoSE dự kiến sẽ được thực hiện từ ngày 12/9 tới đây được kỳ vọng sẽ thúc đẩy thêm sự sôi động cho thị trường thời gian tới.

Trong một diễn biến khác, các quỹ ETFs sẽ công bố kết quả cơ cấu danh mục và thực hiện giao dịch hoán đổi định kỳ quý 3 vào tháng 9 tới. Tuy nhiên, từ sau khi làn sóng nhà đầu tư cá nhân đổ bộ vào thị trường, quy mô giao dịch của các ETF đã thu hẹp nhiều so với thanh khoản hiện nay và sự tác động có thể không lớn.

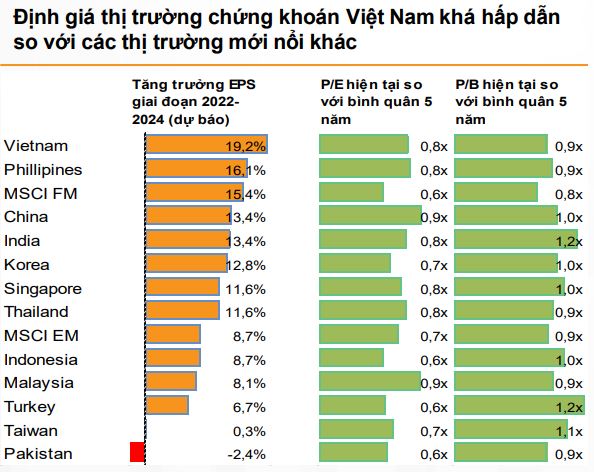

Trên thực tế, rất khó để dự báo thị trường tăng hay giảm trong tương lai đặc biệt trong bối cảnh thế giới còn nhiều biến số khó lường. Về cơ bản, việc dự đoán cũng không có nhiều ý nghĩa với những nhà đầu tư dài hạn. Theo đánh giá của VNDirect, định giá thị trường hiện tại là hấp dẫn đối với nhà đầu tư dài hạn, những người tìm kiếm doanh nghiệp được quản trị tốt với mức tăng trưởng lợi nhuận cao.

Với mức tăng trưởng EPS cao trong giai đoạn 2022-2024, VNDirect cho rằng, TTCK Việt Nam vẫn hấp dẫn so với quá khứ và so với các nước trong khu vực. Việt Nam nổi bật trong số các thị trường mới nổi với P/E dự phóng cho năm 2022 là 12,2 và P/E dự báo cho 2023 là 10,4 lần, thấp hơn nhiều so với P/E trung bình 5 năm gần đây là 16,4 lần.

Nhịp Sống Kinh Tế