Cổ phiếu của "Vua cá tra" Hùng Vương: Đường nào trở lại mệnh giá sau biến cố số liệu tài chính?

Cho đến giờ, có thể thấy những vấn đề về tình hình tài chính vẫn chưa được cải thiện và cổ phiếu của Vua cá tra lùi ngày càng xa mệnh giá, bị xếp ngang hàng với “vua Gỗ Trường Thành” hay cổ phiếu của ông bầu nổi tiếng Đoàn Nguyên Đức.

- 03-02-2017Hùng Vương (HVG): Sau kiểm toán, doanh thu bốc hơi hơn 2.000 tỷ đồng, lỗ ròng 49 tỷ đồng

- 27-09-2016Thủy sản Hùng Vương đặt mục tiêu lãi 700 tỷ đồng năm tài chính 2016-2017

- 02-08-2016Thủy sản Hùng Vương: Thất vọng với kết quả 6 tháng rồi choáng váng với kết quả 9 tháng

CTCP Hùng Vương (HVG) – doanh nghiệp vẫn được người ta gọi là “vua cá tra” vừa công bố báo cáo tài chính kiểm toán năm 2016 (niên độ 1/10/2015 – 30/9/2016) với những thay đổi bất ngờ so với báo cáo tự lập trước đó.

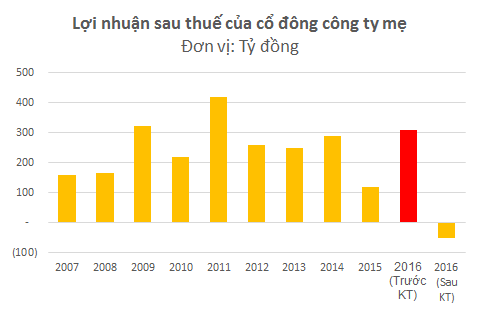

Gây sốc nhất cho nhà đầu tư là việc công ty lỗ ròng 49,3 tỷ đồng (phần lợi nhuận thuộc về cổ đông công ty mẹ) trong khi báo cáo tự lập trước đó lãi 309 tỷ đồng. Lợi nhuận sau thuế hợp nhất còn vỏn vẹn 9,7 tỷ đồng – giảm gần 90% so với báo cáo trước kiểm toán và giảm 93% so với năm trước.

Trước khi Hùng Vương công bố báo cáo sau kiểm toán (bị cảnh báo vì nộp chậm), trên thị trường đã lan truyền thông tin về việc doanh nghiệp lỗ và cổ phiếu HVG - sau sự khởi động cắt margin của một số công ty chứng khoán – đã giảm sàn.

Thay vì có một năm lãi cao thứ 3 trong lịch sử thì Hùng Vương lại có một năm kinh doanh bết bát nhất

Giải trình của Hùng Vương khiến cổ phiếu bật lại

Trong phiên 5/2, khi cổ phiếu giảm sàn phiên thứ 3, Hùng Vương công bố giải trình KQKD khiến một số nhà đầu tư hứng khởi và giá cổ phiếu phục hồi một chút từ mức giá sàn.

Điều khiến nhà đầu tư kỳ vọng vào HVG đến từ chi tiết doanh nghiệp cho biết doanh thu bán hàng hóa sau kiểm toán giảm 228 tỷ đồng là doanh thu bán bã đậu nành, bị loại ra do ghi nhận sai niên độ. Khoản doanh thu này sẽ hạch toán trong quý 1/2017. Chi phí giá vốn tương ứng với khoản doanh thu đậu nành bị loại trừ ở trên cũng đã được điều chỉnh giảm 187,5 tỷ đồng. Tức là lợi nhuận gộp từ khoản này ước tính khoảng 40 tỷ đồng.

Đồng thời, 180 tỷ đồng doanh thu từ việc sang nhượng quyền sử dụng ao đã bị loại bỏ do chưa hoàn thiện thủ tục pháp lý. Theo đó, lợi nhuận gộp của HVG sau kiểm toán giảm hơn 220 tỷ đồng.

Một số nhà đầu tư cho rằng khoản lợi nhuận gộp hơn 220 tỷ đồng này có thể được hạch toán vào quý 1 (tức từ tháng 1/10/2016 đến tháng 12/2016) theo đúng niên độ mà các kiểm toán viên chấp thuận, hay ít nhất cũng là được hạch toán khoản 40 tỷ từ bã đậu nành.

Tuy nhiên, BCTC công ty mẹ cho thấy, cho dù hoạt động bán bã đậu nành được ghi nhận vào niên độ này thì HVG (mẹ) vẫn lỗ khi chi phí tài chính rất lớn.

Hơn nữa, trong doanh nghiệp, doanh thu, lợi nhuận là những khoản dễ được phù phép nhất, đặc biệt là đối với những doanh nghiệp có nhiều đơn vị thành viên, thực hiện nhiều nghiệp vụ mua bán nội bộ. Báo cáo tài chính quý 1 của Hùng Vương không phải kiểm toán, và lịch sử thay đổi con số tài chính sau kiểm toán đã xảy ra tại Hùng Vương không chỉ một lần, đó là những điều khiến người ta e ngại.

Một điểm đáng nói, doanh thu sau kiểm toán giảm 2.000 tỷ đồng, nhưng Hùng Vương mới chỉ giải trình 2 khoản giảm trị giá gần 400 tỷ đồng. Theo một số chuyên gia kiểm toán, khoản doanh thu giảm đi có thể là do bút toán bù trừ hợp nhất giữa các công ty trong tập đoàn với nhau.

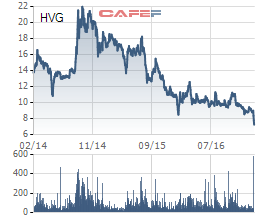

Cổ phiếu HVG ở trong xu hướng giảm liên tục từ cuối năm 2014

Điều cần quan tâm hơn ở Hùng Vương là vay nợ và các khoản phải thu

Đây không phải lần đầu tiên Hùng Vương gây sốc thế này. 6 tháng đầu niên độ, Hùng Vương công bố kết quả lợi nhuận trước thuế sau soát xét giảm 36 tỷ đồng so với báo cáo tự lập, tương ứng mức giảm 44%. Lợi nhuận sau thuế sau soát xét giảm 45% còn 32 tỷ đồng.

Cũng giống như báo cáo năm vừa công bố, Hùng Vương lý giải sự thay đổi ở báo cáo 6 tháng là do kiểm toán loại trừ lợi nhuận chưa thực hiện của các nghiệp vụ mua bán nội bộ và trích lập các khoản dự phòng. Điều này khiến nhà đầu tư đặt dấu hỏi với chất lượng nhân sự tại doanh nghiệp lớn đầu ngành của ngành thủy sản.

Đối với Hùng Vương, điều mà các nhà đầu tư quan tâm hơn là các chỉ tiêu trên bảng cân đối kế toán, đặc biệt là phải thu và vay nợ. Tại thời điểm cuối năm, phải thu của HVG là 7.429 tỷ đồng, chiếm gần 60% tài sản ngắn hạn và gần 45% tổng tài sản, tăng 32% so với đầu năm. Thông tin chi tiết các khoản phải thu đến hạn không được công bố, chỉ thấy lũy kế dự phòng phải thu tăng từ 347 tỷ đồng lên 409 tỷ đồng.

Tổng vay nợ của HVG là hơn 8.700 tỷ đồng, trong đó chủ yếu là vay ngắn hạn (7.650 tỷ đồng). Các khoản vay được thế chấp bởi một số hàng tồn kho. Và con số vay nợ cao đã đẩy chi phí tài chính tiếp tục tăng từ 440 tỷ lên 577 tỷ đồng.

Còn nhớ khi Hùng Vương gây “choáng váng” cho nhà đầu tư với con số kết quả kinh doanh 9 tháng đầu niên độ, cổ phiếu cũng chỉ bật lên được vài phiên nhưng các chuyên gia đã khuyến nghị bán luôn.

“Trên thực tế nếu công ty cho thấy sự tiến triển trong việc xử lý những vấn đề tồn tại về tình hình tài chính thì triển vọng của HVG sẽ có sự cải thiện. Và chúng tôi sẽ chờ xem liệu điều này có xảy ra hay không” – Báo cáo phân tích của một CTCK lớn nhận định.

Cho đến giờ, có thể thấy những vấn đề đó chưa được cải thiện và cổ phiếu của Vua cá tra lùi ngày càng xa mệnh giá, bị xếp ngang hàng với “vua Gỗ Trường Thành” hay cổ phiếu của ông bầu nổi tiếng Đoàn Nguyên Đức.

Trí Thức Trẻ