Cổ phiếu nào sáng giá trở thành Cổ phiếu cơ sở tiếp theo của chứng quyền?

Hơn 2 tháng đi vào hoạt động, chứng quyền đảm bảo (CW) đã chứng minh được vị thế trên thị trường chứng khoán nói chung, đặc biệt là lời giải cho bài toán hết room tại một số cổ phiếu. Nhưng không phải tất cả các chứng quyền đều thu hút được sự quan tâm.

Một trong những điểm nổi trội của chứng quyền là nhà đầu tư có thể bỏ ra một khoản tiền ít hơn tương đối so với thị giá cơ sở và thực hiện đầu tư gián tiếp dựa vào kỳ vọng tăng giá của cổ phiếu đó, với khung thời gian đa dạng từ 3 - 24 tháng.

Tính đến thời điểm đầu tháng 9, theo thông tin từ Sở giao dịch chứng khoán TP HCM (HSX), có 24 mã cổ phiếu đủ điều kiện làm chứng khoán cơ sở cho sản phẩm chứng quyền mới trên thị trường.

Để một cổ phiếu được chấp thuận trở thành chứng khoán cơ sở, cổ phiếu đó phải đáp ứng nhiều tiêu chí nghiêm ngặt như thuộc nhóm VN30 hoặc HNX30, có giá trị vốn hóa trên 5.000 tỉ đồng, có lợi nhuận, tỉ lệ tự do chuyển nhượng từ 20%, không bị cảnh báo, tạm ngừng giao dịch hay hủy niêm yết.

"Sức nóng" trên thị trường này có thể thấy từ ngay những đợt chào bán chứng quyền lần đầu (IPO). Đơn cử với đợt chào bán chứng quyền cổ phiếu MBB của Công ty chứng khoán SSI, số lượng đăng ký hợp lệ đạt hơn 6,4 triệu đơn vị, gấp đôi lượng SSI chào bán, với sự tham gia của 270 nhà đầu tư.

Cũng trong thời gian gần đây, diễn biến thị trường với điểm nhấn chính là mức thanh khoản thu hẹp, nếu không tính giao dịch thỏa thuận đột biến của ROS thì toàn thị trường khớp lệnh quanh ngưỡng 1.800 tỷ đồng đồng, đang có xu hướng chạm mức thấp nhất trong năm 2019. VN-Index cũng có xu hướng biến động biên độ lớn những tuần qua.

Trong bối cảnh thị trường biến động, CW trên các cổ phiếu vốn hóa lớn không chỉ là lựa chọn thay thế thích hợp, mà còn là công cụ đầu tư giúp giảm thiểu mức lỗ trong trường hợp chứng khoán cơ sở đi xuống, thay vì chịu mức giảm trực tiếp trên giá cổ phiếu.

Tính đến hết ngày 08/09/2019, thanh khoản trên thị trường CW đang cao hơn trung bình tuần liền kề trước đó gần 68% về khối lượng và 39% về giá trị. Hiện nay thanh khoản thị trường ở nhóm các mã chứng quyền có thời gian đáo hạn ngắn dưới 40 ngày đang chiếm gần 40% thị trường. Trong khi đó nhóm chứng quyền trung hạn tăng đột biến từ mức 20% lên hơn 50% còn nhóm CW có thời gian đáo hạn dài ngày chỉ duy trì tỉ lệ nhỏ xấp xỉ gần 10%. Điều đó cho thấy trên thị trường chứng quyền, tâm lí giao dịch ngắn và trung hạn vẫn chiếm xu thế chủ yếu.

Vẫn còn những cái tên sáng giá

Lượng chứng quyền trên thị trường, do mới sơ khai, nên chỉ khai thác được một lượng nhỏ cổ phiếu trong danh mục được HSX công bố. Nhiều mã cổ phiếu vốn hóa lớn vẫn chưa được lựa chọn, song đang cho thấy chiều hướng vận động tương đương tích cực.

Đơn cử như REE của Công ty cổ phần cơ điện lạnh, chứng quyền cổ phiếu này mới xuất hiện trên thị trường đầu tháng 9 nhưng nhanh chóng thu hút được sự quan tâm từ nhà đầu tư với thanh khoản tăng vọt. Một số công ty chứng khoán cũng nhắm tới cổ phiếu này nhờ nhờ kỳ vọng tăng giá.

Trên thị trường, đợt chào mua công khai của cổ đông ngoại Platinum Victory với mức giá dự kiến 45.000 đồng có thể sẽ là thông tin cần chú ý. Nhà đầu tư cũng có thể kỳ vọng vào mảng cho thuê văn phòng đến từ dự án tòa nhà Etown Central và Etown 5. Dự phóng lợi nhuận sau thuế mảng này dự kiến tăng bình quân khoảng 15 - 17%/năm trong giai đoạn 2018 - 2020.

Hay một cái tên khác là cổ phiếu VJC của Vietjet. Sau một thời gian dài chững lại, sắc xanh đã xuất hiện trên bảng giá của cổ phiếu này.

Trong 6 tháng đầu năm, doanh thu công ty mẹ của Vietjet đạt 20.181 tỷ đồng và lợi nhuận trước thuế đạt 1.553 tỷ đồng, tương ứng tăng 22% và 15% so với cùng kỳ năm trước. Báo cáo mới nhất từ Công ty chứng khoán Bản Việt (VCSC) cũng cho biết, Vietjet chỉ mất 1% thị phần do sự xuất hiện của Bamboo Airways, trong khi Vietnam Airlines mất tới 3,2% thị phần.

Gần đây, không ngoài dự báo của các CTCK, VJC cũng được FTSE Vietnam Index thêm vào danh mục trong kỳ review này. Theo ước tính, VJC sẽ chiếm tỷ trọng 4,88% trong danh mục FTSE Vietnam ETF, tương ứng được quỹ mua vào khoảng 14,2 triệu USD (2,53 triệu cổ phiếu).

Trong "họ nhà Vin", sẽ thiếu sót khi không nhắc tới cái tên Vinhomes (VHM), đây là một trong các cổ phiếu có mức vốn hóa lớn, luôn nằm trong danh mục đầu tư của các quỹ ngoại. Tính thời thời điểm hiện tại, Vinhomes là nhà phát triển bất động sản nhà ở dẫn đầu thị trường với gần 20% thị phần, cùng quỹ đất rất lớn với khả năng triển khai hiệu quả chuỗi giá trị BĐS. Trong giai đoạn 2018 – 2020, công ty này có kế hoạch triển khai 26 dự án mới nhằm giữ vững thị phần và đảm bảo sự tăng trưởng vững mạnh.

Nửa đầu năm 2019, doanh thu của VHM tăng 72,4% lên mức 26.770 tỷ đồng. Tương ứng với mức lợi nhuận sau thuế đạt 11.142 tỷ đồng, tăng trưởng 36,6% so với nửa đầu năm ngoái.

Sẽ ra sao nếu các "ứng cử viên" này được chọn làm chứng quyền?

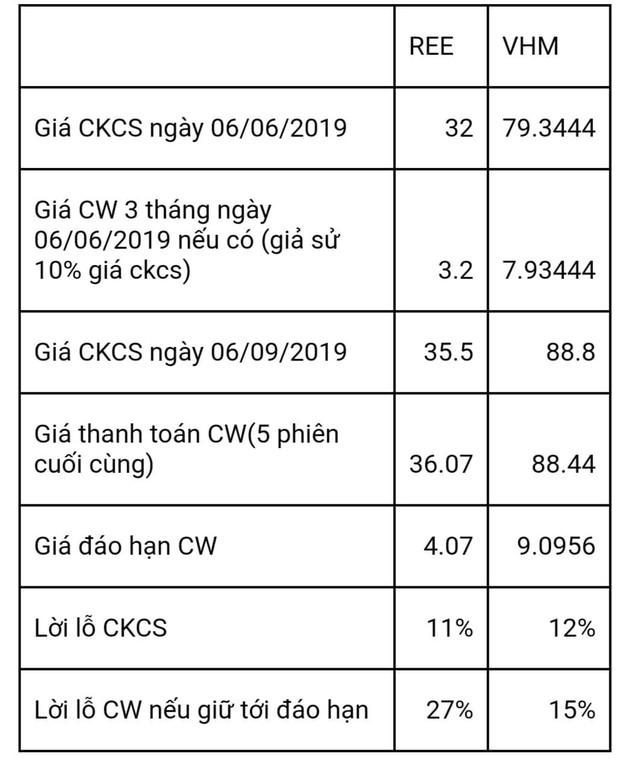

Làm một phép giả định, nếu phát hành chứng quyền cho REE và VHM vào ngày 06/06/2019 thì sau thời hạn 3 tháng nhà đầu tư chứng quyền trên thị trường có thể thu về mức tỉ suất lợi nhuận tương ứng 27% và 15% ( lần lượt cao hơn 16% và 3% so với mức tỉ suất đầu tư trên thị trường chứng khoán cơ sở).

Vậy nên khi so sánh thực tế, thì lợi thế của chứng quyền chủ yếu mà nhà đầu tư nhìn ra ngay được là tỷ suất sinh lời rất cao, biết trước mức lỗ tối đa và chi phí ban đầu bỏ ra thấp hơn nhiều so với chứng khoán cơ sở.

Một lưu ý nữa là do tỷ lệ đòn bẩy cao khi yếu tố lợi nhuận được xác định bằng giá chứng khoán cơ sở nhưng giá mua chứng quyền chỉ bằng khoảng 10% thị giá. Tuy nhiên các cơ quan quản lý cũng chỉ ra các rủi ro mà nhà đầu tư có thể phải đối mặt liên quan đến sản phẩm này như thao túng giá chứng khoán cơ sở và chứng quyền, bên cạnh việc tổ chức phát hành phải chấp nhận trường hợp xấu nhất là mất khả năng thanh khoản. Trên thực tế, có thể coi đây chính là cuộc chơi lớn giữa đơn vị phát hành và nhà đầu tư.