Cổ phiếu tăng giá mạnh nhất ngành ngân hàng, giới phân tích kỳ vọng gì về OCB?

Ảnh minh họa.

Giới phân tích dự báo OCB sẽ duy trì được tốc độ tăng trưởng tài sản tích cực và cải thiện chi phí vốn trong dài hạn, tạo tiền đề cho sự bức phá của lợi nhuận. Trong khi thương vụ chào bán riêng lẻ và khả năng được thêm vào rổ VN-Diamond sẽ tác động tích cực đến giá cổ phiếu.

- 08-11-2021OCB vừa có bước tiến lớn trong chuyển đổi số

- 04-11-2021OCB có thể trình nới room ngoại lên tối đa 30%

- 03-11-2021Tất cả các cổ phiếu ngân hàng đều tăng giá mạnh, LPB và OCB tăng kịch trần, 10 mã tăng hơn 5%

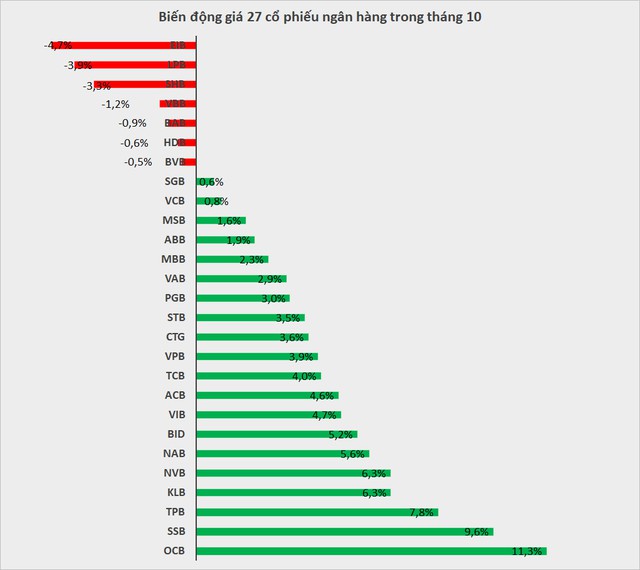

Kết thúc tháng 10, OCB là cổ phiếu nổi bật nhất ngành ngân hàng với mức tăng 11,3% đi cùng thanh khoản cao kỷ lục.

Nhịp ‘’leo dốc’’ mạnh của cổ phiếu OCB được hỗ trợ mạnh mẽ bởi thông tin kết quả kinh doanh quý 3 với lợi nhuận hợp nhất trước thuế vượt 1.100 tỷ đồng, tăng hơn 71% so với cùng kỳ. Lũy kế 9 tháng đầu năm, OCB lãi trước thuế 3.768 tỷ đồng, tăng 50%.

OCB tiếp duy trì tốc độ tăng trưởng tích cực trong bối cảnh lợi nhuận toàn ngành tăng trưởng chậm lại ước tính chỉ ở mức 20% trong quý 3.

Nguồn: Mạnh Đức tổng hợp

Chứng khoán Bảo Việt (BVSC) cho rằng nguyên nhân chính giúp OCB đạt được kết quả này là do: (1) Tăng trưởng tín dụng mạnh mẽ; (2) Lãi lớn từ chứng khoán đầu tư; (3) CIR tiếp tục được tối ưu hóa thuộc nhóm thấp nhất ngành; và (4) Chất lượng tài sản cải thiện đáng kể.

Cụ thể, tăng trưởng tín dụng cuối quý 3/2021 đạt 9,4%, vượt mức 7,2% của toàn ngành. Trong đó, cho vay khách hàng tăng 1,6% so với quý trước lên 97,7 nghìn tỷ, trong khi trái phiếu doanh nghiệp tăng mạnh 127,8% lên 1.387,7 tỷ, tuy nhiên đóng góp chưa đáng kể vào tổng dư nợ tín dụng.

Tỷ lệ thu nhập lãi cận biên (NIM) quý 3 đạt 3,47% (tăng 0,24 điểm % so với cùng kỳ). Tính đến cuối quý 3/2021, OCB đã giảm hơn 200 tỷ đồng thu nhập lãi để hỗ trợ khách hàng nhưng thu nhập lãi thuần vẫn duy trì ở mức tốt 1.355 tỷ (+24,6% so với cùng kỳ 2020)

Thu nhập ngoài lãi quý 3/2021 tăng ấn tượng 62,3% lên 642,2 tỷ, được hỗ trợ chủ yếu bởi khoản lãi lớn từ chứng khoán đầu tư là 463,4 tỷ (gấp 5,9 lần cùng kỳ, chiếm 72,2% của thu nhập ngoài lãi). Các mảng ngoài lãi khác suy giảm so với cùng kỳ do ảnh hưởng tiêu cực bởi các hoạt động giãn cách xã hội nghiêm ngặt do COVID-19. Tựu chung lại, tổng thu nhập hoạt động (TOI) của OCB tăng 37,4% lên 1.997,2 tỷ.

Chi phí hoạt động trong quý 3/2021 là 622,7 tỷ (+12,4%). Chủ yếu nhờ vào lãi từ chứng khoán đầu tư tăng vọt, tỷ lệ chi phí/thu nhập hoạt động (CIR) được tối ưu hóa xuống 31,2% so với 37,3% trong quý 3/2020 và 27,8% trong quý 2/2021.

"Đây là một trong những mức thấp nhất trong ngành, thể hiện hiệu quả hoạt động mạnh mẽ của OCB’’, BVSC cho hay.

Trong khi đó, nợ xấu cuối quý 3/2021 của OCB (Nợ nhóm 3-5) được kiểm soát chặt chẽ, giảm xuống mức thấp nhất từ trước đến nay là 1,51% (giảm 0,64 điểm % so với cùng kỳ). Kết quả, chi phí dự phòng quý 3/2021 ở mức 267,5 tỷ , giảm 5,2%. Trong khi, tỷ lệ bao phủ nợ xấu tăng lên 75% cuối quý 3/2021 so với 70,0% quý 2/2021 và 62,1% cuối năm 2020.

Giới phân tích kỳ vọng gì về OCB?

Đánh giá về triển vọng trong thời gian tới, BVSC cho rằng đợt tăng vốn sắp tới của OCB (qua phát hành riêng lẻ 5,1%), dự kiến hoàn thành trong quý 4/2021, không chỉ giúp duy trì đà tăng trưởng tín dụng cao mà còn thúc đấy việc đánh giá lại định giá cổ phiếu.

Chứng khoán Vietcombank (VCBS) kỳ vọng tín dụng của OCB còn dư địa tăng trưởng tốt trong dài hạn. Cụ thể, OCB có mô hình hoạt động mang tính năng động và hiệu quả cao; nguồn vốn chủ sở hữu dồi dào từ lợi nhuận giữ lại cùng với quy mô tài sản còn tương đối nhỏ là một lợi thế giúp tốc độ tăng trưởng cao của tín dụng có thể duy trì được trong dài hạn. Quy mô tín dụng tăng nhanh là tiền đề cho sự tăng trưởng của lợi nhuận trong dài hạn.

Bên cạnh đó, OCB đầu tư lớn vào hệ thống công nghệ lõi từ rất sớm và đã triển khai thành công hệ thống Open API từ cuối 2019. Open API giúp OCB làm chủ dữ liệu và xây dựng các sản phẩm kết nối với các đối tác tương đối dễ dàng. Ngân hàng cho biết sẽ đẩy mạnh ra mắt các sản phẩm mới đi kèm với chiến lược marketing mạnh mẽ hơn trong giai đoạn cuối năm 2021 và năm 2022.

Theo VCBS, OCB đang cố gắng xây dựng hệ sinh thái các tiện ích xoay quanh ứng dụng OCB OMNI channel với triển vọng gia tăng lượng khách hàng trong tương lai. Nhóm phân tích dự báo ngân hàng sẽ duy trì được tốc độ tăng trưởng tài sản tích cực và cải thiện chi phí vốn trong dài hạn khi tập khách hàng tăng lên.

Với kế hoạch phát hành riêng lẻ 70 triệu cổ phiếu cho nhà đầu tư nước ngoài dự kiến thực hiện trong quý 4/2021, VCBS kỳ vọng mức giá phát hành ở mức cao hơn so với giá thị trường của OCB ở thời điểm hiện tại.

‘’Thương vụ phát hành nếu thành công sẽ giúp giá trị sổ sách của cổ phiếu tăng thêm khoảng 4,4% (700 đồng/cổ phiếu) và đưa tỷ lệ sở hữu nước ngoài lên gần 30%'' VCBS đánh giá.

Ngoài ra, nhóm phân tích cũng cho rằng cổ phiếu OCB có đủ các điều kiện để được thêm vào rổ danh mục chỉ số VN-Diamond. Khi được thêm vào rổ chỉ số, các quỹ đầu tư thụ động có danh mục tham chiếu là chỉ số này sẽ thực hiện mua vào cổ phiếu OCB.

Nhận định về OCB, Chứng khoán Rồng Việt (VDSC) kỳ vọng ngân hàng có thể duy trì NIM trên 4% vào cuối năm, được hỗ trợ bởi vị thế thanh khoản tốt, tỷ trọng tài sản thanh khoản cao và cơ cấu tài trợ nghiêng về các nguồn chi phí thấp.

VDSC cũng đánh giá cao những thay đổi về chất lượng tài sản mà ngân hàng đang thực hiện nhằm đối mặt với các khoản nợ xấu gia tăng sắp tới. Trong năm 2022 và trung hạn, nhóm phân tích cho rằng NIM sẽ duy trì ở mức cao hơn 4% do ngân hàng tận dụng các giấy tờ có giá phát hành trong thời kỳ lãi suất thấp hiện nay.

‘’Điều này cùng với đà tăng trưởng tín dụng cao, tỷ lệ cho vay có tài sản bảo đảm cao và thu nhập ngoài lãi mở rộng sẽ tạo điều kiện cho ngân hàng kiểm soát chi phí tín dụng đồng thời duy trì tăng trưởng lợi nhuận cao’’, VDSC nhận định.

Nhịp sống kinh tế