Cổ phiếu tăng trưởng 'thất sủng', lĩnh vực công nghệ trồi sụt như tàu lượn siêu tốc và quay trở lại thời kỳ biến động như hồi đại dịch

1 năm sau đợt lao dốc lịch sử, tháng 3/2021 lại trở thành một tháng đầy biến động đối với các nhà đầu tư trên Phố Wall.

- 12-03-2021TTCK Trung Quốc hỗn loạn dù đã ổn định trở lại: Nhà đầu tư bất ngờ quay lưng và chỉ trích những ‘anh hùng’ từng giúp họ giàu lên nhanh chóng

- 09-03-2021Cổ phiếu giá trị 'hot' trở lại, chỉ số có thành tích bết bát nhất năm 2020 bất ngờ trở thành 'kẻ thắng' lớn trên TTCK châu Á

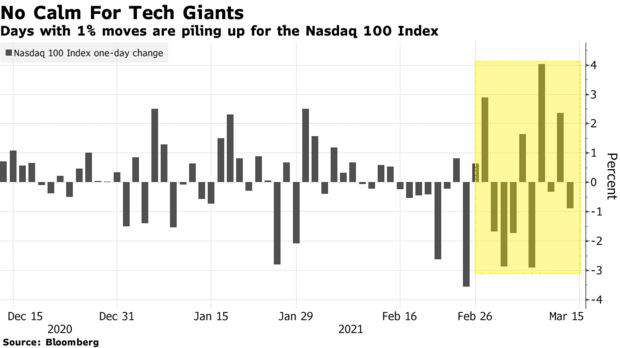

Nasdaq 100 đã tăng và giảm ít nhất 1% trong số 8 trên 10 phiên giao của tháng 3 năm nay. Đây là chuỗi trồi sụt chưa từng có kể từ khi thị trường "con gấu" diễn ra vào thời điểm đại dịch lây lan mạnh. Sau khi "tận hưởng" trạng thái thăng hoa trong phần lớn năm 2020, sự bất ổn đối với cổ phiếu công nghệ đang tăng lên khi lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm vượt mức 1,6%. Trong khi đó, nền kinh tế đang trên đà hồi phục đã thúc đẩy các cổ phiếu giá trị.

Matt Miskin – đồng giám đốc chiến lược đầu tư tại John Hancock Investment Management, nhận định: "Đây là những ‘vị tướng’ đã đẩy thị trường chứng khoán lên cao trong năm qua. Do đó, hãy thận trọng khi chứng kiến những ‘gã khổng lồ’ công nghệ này sẽ có biến động. Nhóm này sẽ gặp thách thức khi không có những yếu tố cơ bản để thúc đẩy sự hồi phục mạnh."

Chỉ trong tuần này, Nasdaq 100 đã giảm 2,9% vào phiên thứ Hai, tăng 4% trong phiên thứ Ba, sau đó đảo chiều trong 3 phiên tiếp theo và kết thúc tuần giảm 0,9%. Cổ phiếu công nghệ tăng khi lợi suất trái phiếu 10 năm giảm và ngược lại. Theo đó, hệ số tương quan 5 ngày giữa cổ phiếu công nghệ và lợi suất trái phiếu 10 năm này tăng lên -0,63, trong đó mức -1 sẽ thể hiện cho diễn biến đang đi ngược nhau.

Biến động của Nasdaq 100 trong 1 phiên.

Tuy nhiên, Nasdaq 100 đã lấy lại được gần như 1 nửa khoản lỗ 1,8 nghìn tỷ USD khi giảm từ mức cao hồi tháng 2. Do đó, mức giảm 6,3% của chỉ số này so với mức cao kỷ lục không quá tồi tệ, đặc biệt là khi chứng kiến mức tăng 97% kể từ đáy hồi đại dịch. Song, điều khiến nhà đầu tư lo ngại là mối rủi ro từ lợi suất trái phiếu.

Các chiến lược gia của Ned Davis Research cảnh báo rằng, việc lợi suất trái phiếu kỳ hạn 10 năm tăng lên mức 2% có thể khiến Nasdaq 100 rơi vào vùng điều chỉnh với mức giảm 20%. Chiến lược gia Matt Maley nhận định mức điều chỉnh 2 con số thấp sẽ khó diễn ra với nhóm công nghệ.

Maley cho hay: "Lĩnh vực này cần được định giá thấp hơn. Sau khi chứng kiến sự bùng nổ kể từ tháng 3 năm ngoái, thì điều chỉnh không phải là diễn biến thiếu lành mạnh. Tôi không rõ liệu mức điều chỉnh là 10% hay 15%. Nhưng xu hướng hiện tại có thể tạo tiền đề cho mức giảm lớn hơn phía trước."

Một "luồng gió" lớn hơn lợi suất trái phiếu tăng đó là sự xoay chiều của nhà đầu tư chuyển sang cổ phiếu giá trị, bán tháo cổ phiếu tăng trưởng – kém vượt trội trong các thời điểm bắt đầu chu kỳ kinh tế. Diễn biến này đã khiến những cổ phiếu được coi là đáng mơ ước nhất Phố Wall sụt giảm tới 2 con số.

Chênh lệch giữa Nasdaq 100 và S&P 500 theo các tháng.

Cổ phiếu Tesla giảm 21% so với mức cao vào cuối tháng 2, dù tăng 16% trong tuần này. Apple ghi nhận tuần giảm điểm thứ 4 trong 5 tuần. 4 tuần qua, Netflix cũng giảm đến 3 tuần. Theo đó, chỉ số theo dõi sự biến động trong 10 ngày của Nasdaq 100 đã tăng lên 40, gần với biến động giá của Russell Microcap Index – chỉ số gồm 1 nửa thành viên không có lợi nhuận trong năm qua.

Trong tháng qua, Nasdaq 100 giảm 0,2% trong khi S&P 50 tăng 3,5% - đây là mức chênh lệch lớn nhất giữa 2 chỉ số kể từ tháng 4/2016. Điều này ảnh hưởng đến kỳ vọng của các trader về biến động giá trong tương lai. Chỉ số biến động Cboe NDX Volatility Index đang dao động ở mức gần 30 điểm, trong khi VIX Index là 21, với mức chênh lệch tương tự diễn ra gần nhất vào cuối tháng 9.

Michael Reynolds – giám đốc chiến lược đầu tư của Glenmede, nhận định những biến động hiện tại vẫn sẽ diễn ra. Ông cho hay: "Chúng ta chứng kiến sự tăng trưởng vượt trội của cổ phiếu tăng trưởng so với cổ phiếu giá trị trước khi đại dịch diễn ra, và đại dịch lại đẩy nhanh diễn biến đó. Giờ đây, điều ngược lại đang xảy ra, khi lợi suất trái phiếu tăng đáng kể và cổ phiếu tăng trưởng đang thể hiện sự nhạy cảm trước lợi suất trái phiếu."

Tham khảo Bloomberg