Công đoàn Rạng Đông sẽ chi hàng trăm tỷ đồng mua cổ phiếu trong đợt phát hành tăng vốn kỷ lục của công ty?

Với phương án phát hành cho cổ đông hiện hữu, Công đoàn Rạng Đông sẽ là tổ chức phải bỏ ra nhiều tiền nhất đợt tăng vốn này, ước tính tối thiểu là 550 tỷ đồng và có thể lên tới 750 tỷ đồng (hoặc thậm chí hơn nếu giá RAL tăng mạnh trước đợt phát hành).

Ngày 26/6 tới đây, CTCP Bóng đèn phích nước Rạng Đông (Mã CK: RAL) sẽ tổ chức ĐHCĐ thường niên năm 2021. Một nội dung đáng chú ý được công bố trong tài liệu đại hội là việc Rạng Đông có kế hoạch tăng vốn gần gấp đôi để xây dựng dự án "Nhà máy sản xuất các sản phẩm điện tử công nghệ cao tích hợp hệ sinh thái chiếu sáng LED xanh, thông minh" tại Hòa Lạc.

Theo phương án sẽ được trình tại ĐHCĐ tới đây, Rạng Đông dự kiến sẽ phát hành cho cổ đông hiện hữu 11 triệu cổ phiếu, tương ứng tỷ lệ 91,1% cổ phiếu đang lưu hành của công ty. Tỷ lệ thực hiện quyền tương ứng 12,075: 11 (cổ đông sở hữu 12,075 cổ phiếu sẽ được quyền mua thêm 11 cổ phiếu mới).

Mức giá chào bán được xác định sẽ bằng 65% giá bình quân 20 phiên giao dịch liền trước ngày quyết định thực hiện của Rạng Đông và không thấp hơn 110.000 đồng/cp.

Với thị giá xoay quanh mức 220.000 đồng – 230.000 đồng/cp, mức giá chào bán cổ phiếu tăng vốn của Rạng Đông có thể từ 140.000 đồng – 150.000 đồng/cp, thậm chí có thể cao hơn nếu thị giá RAL trên sàn tiếp tục tăng trước giai đoạn chốt quyền.

Trong lịch sử TTCK Việt Nam, mức giá chào bán lên tới "3 con số" như trường hợp của Rạng Đông có thể xem là kỷ lục và điều này gây ra không ít trở ngại cho cổ đông bởi mức giá phát hành khá "cao". Nếu được quyền mua thêm 1.000 cổ phiếu, nhà đầu tư sẽ phải bỏ ra hàng trăm triệu đồng và đây là con số không nhỏ với nhiều nhà đầu tư.

Trong phiên giao dịch 7/6, cổ phiếu RAL đã lập tức giảm sàn xuống 213.000 đồng/cp khi không ít nhà đầu tư lo ngại mức giá phát hành của RAL.

Biến động cổ phiếu RAL

Tuy vậy, điều đáng nói hơn trong đợt phát hành cổ phiếu tăng vốn của RAL lần này là "ai sẽ bỏ tiền mua"?

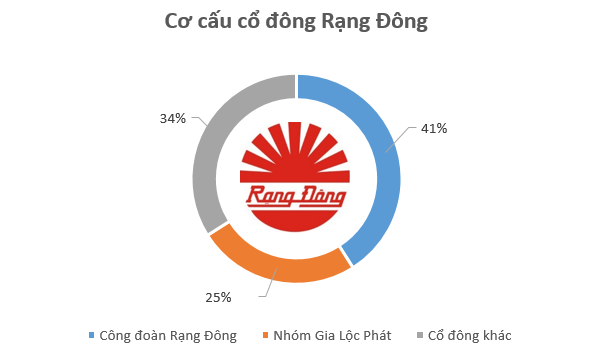

Trong cơ cấu cổ đông của RAL, Công đoàn Rạng Đông đang là cổ đông lớn nhất khi nắm giữ khoảng 5 triệu cổ phiếu RAL, tương ứng tỷ lệ sở hữu 41% cổ phần công ty. Với phương án phát hành cho cổ đông hiện hữu, Công đoàn Rạng Đông sẽ là tổ chức phải bỏ ra nhiều tiền nhất đợt tăng vốn này, ước tính tối thiểu là 550 tỷ đồng và có thể lên tới 750 tỷ đồng (hoặc thậm chí hơn nếu giá RAL tăng mạnh trước đợt phát hành).

Số tiền hàng trăm tỷ đồng kể trên là con số không nhỏ, tương đương một nửa, thậm chí ¾ vốn chủ sở hữu của Rạng Đông (tính theo báo cáo quý 1). Nếu tiến hành "lăn chốt", quỹ công đoàn Rạng Đông sẽ không dễ thực hiện được. Và nếu huy động từ người lao động để mua cổ phiếu, đây cũng là phương án khó khả thi khi số tiền là rất lớn, lên tới hàng trăm tỷ đồng.

Theo quy định hiện hành của Luật chứng khoán, đợt chào bán để huy động vốn thực hiện dự án đầu tư phải đảm bảo các nhà đầu tư mua tối thiểu 70% số cổ phiếu dự kiến chào bán. Trường hợp nhà đầu tư mua cổ phiếu không đạt 70% số cổ phần dự kiến chào bán, đợt phát hành sẽ bị hủy bỏ và công ty sẽ hoàn lại tiền cho các nhà đầu tư đã tham gia.

Như vậy, nếu trong trường hợp Công đoàn Rạng Đông không thể thu xếp đủ tài chính, nhiều khả năng đợt phát hành tăng vốn của Rạng Đông sẽ bị hủy bỏ khi cổ đông lớn này nắm tới 41% cổ phần công ty.

Tuy nhiên, một khả năng cũng có thể diễn ra là việc Công đoàn Rạng Đông sẽ chuyển nhượng quyền quyền mua cho bên thứ 3 và nếu điều này diễn ra, tỷ lệ sở hữu của Công Đoàn tại Rạng Đông sẽ bị pha loãng.

Trong cơ cấu cổ đông của Rạng Đông, hiện có nhóm "Gia Lộc Phát" với đại diện là bà Lê Thị Kim Yến trong HĐQT có thể là đối tác tiềm năng mua lại quyền mua cổ phiếu của Công đoàn Rạng Đông. Nhóm cổ đông Gia Lộc Phát hiện nắm giữ khoảng 25% cổ phần Rạng Đông khi mua lại từ SCIC năm 2015 với mức giá 114 tỷ đồng. Gia Lộc Phát hiện cũng là đối tác kinh doanh lớn của Rạng Đông khi mang lại từ 70-80% tổng doanh thu miền Bắc của công ty.

Bên cạnh Gia Lộc Phát, cũng có thể xuất hiện thêm những nhà đầu tư tiềm năng khác có thể tham gia mua lại quyền mua trong trường hợp Công đoàn Rạng Đông muốn bán. Tuy nhiên, liệu Công đoàn Rạng Đông có "bỏ quyền" hay sẽ tiếp tục mua, hay ai là đối tác có tiềm năng sẽ tham gia đợt mua cổ phần này vẫn còn là ẩn số và nhà đầu tư cần chờ đợi tới ĐHCĐ để biết thêm thông tin.

Hiện tại, Rạng Đông vẫn chưa công bố kế hoạch kinh doanh năm 2021 cũng như phương án chi trả cổ tức. Theo báo cáo KQKD quý 1/2021, Rạng Đông đạt 110 tỷ đồng lợi nhuận sau thuế, tăng trưởng 46% so với cùng kỳ năm trước. EPS quý 1 đạt 9.109 đồng.

Theo ban lãnh đạo Rạng Đông, mục tiêu đến năm 2025, công ty sẽ trở thành doanh nghiệp công nghệ cao, dẫn đầu thị trường chiếu sáng tại Việt Nam, tiên phong trong lĩnh vực cung cấp Hệ sinh thái LED 4.0; Đến năm 2030, trở thành doanh nghiệp tỷ đô, vươn tầm khu vực.

Mới đây, Rạng Đông đã được chấp thuận dự án đầu tư Nhà máy sản xuất các sản phẩm điện tử công nghệ cao tích hợp hệ sinh thái chiếu sáng LED xanh, thông minh tại Hòa Lạc với tổng vốn đầu tư là 2.334 tỷ đồng, trong đó vốn góp của nhà đầu tư là 540,4 tỷ đồng, chiếm 23,1% còn lại là vốn huy động.

Với dự án đầu tư mới tại Khu Công nghệ cao, Rạng Đông sẽ hưởng thuế suất ưu đãi, giảm thuế thu nhập, miễn thuế nhập khẩu đối với hàng hoá nhập khẩu cũng như được miễn thuế sử dụng đất phi nông nghiệp, miễn tiền thuê đất trong toàn bộ thời gian thuê.

Doanh Nghiệp Tiếp Thị