Công ty chứng khoán: Rủi ro nào từ nghiệp vụ cho doanh nghiệp vay vốn?

Thị trường chứng khoán đang trải qua những khó khăn, nguồn thu từ hoạt động môi giới của các công ty chứng khoán cũng ngày càng eo hẹp nên nhiều doanh nghiệp xoay sang nghiệp vụ cho vay vốn...

Doanh thu từ nghiệp vụ chính giảm mạnh

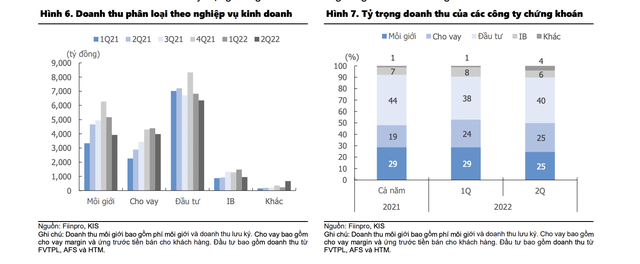

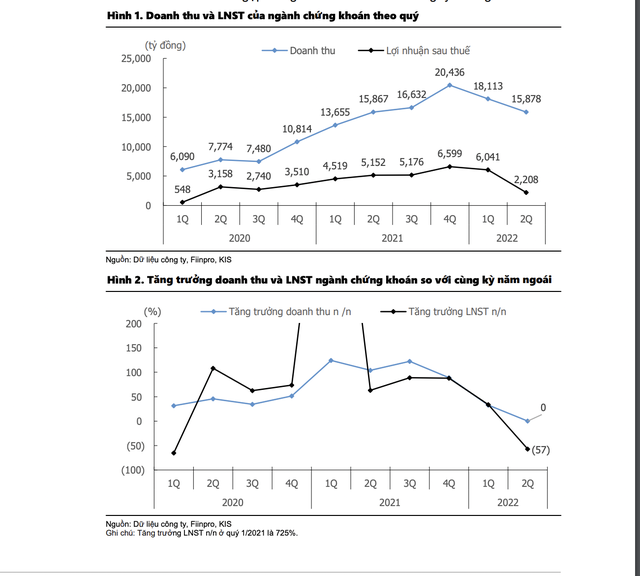

Theo thống kê, trong quý 3/2022, tổng doanh thu hoạt động môi giới của các công ty chứng khoán đạt khoảng 3.100 tỷ đồng, giảm 23% so với quý trước và chỉ bằng gần một nửa giai đoạn bùng nổ trong quý 4/2021.

Kết quả, lợi nhuận gộp từ hoạt động môi giới của các công ty chứng khoán trong quý 3/2022 chỉ đạt khoảng 700 tỷ đồng, giảm gần 37% so với quý trước và là mức thấp nhất trong vòng 7 quý. Đây cũng là lần đầu tiên các công ty chứng khoán lãi gộp dưới nghìn tỷ từ hoạt động môi giới. Biên lãi gộp co lại còn 23% thấp hơn nhiều so với con số 28% của quý trước và đỉnh 38% vào quý 1/2021.

Một trong những nguyên nhân khiến biên lãi gộp hoạt động môi giới của các công ty chứng khoán ngày càng thu hẹp đến từ mức độ cạnh tranh ngày càng gay gắt. Trong khi đó, nguồn thu từ hoạt động môi giới cũng dần bị thu hẹp khi làn sóng nhà đầu tư mới hạ nhiệt. Sau giai đoạn liên tục tăng nóng, số lượng tài khoản mở mới của nhà đầu tư trong nước đã giảm mạnh.

Trong tháng 9, nhà đầu tư nội chỉ mở mới 102.000 tài khoản, thấp nhất trong vòng 14 tháng kể từ tháng 7/2021. Bên cạnh đó, việc mở tài khoản tại ngân hàng sẽ được các công ty chứng khoán liên kết với ngân hàng mở tự động tài khoản chứng khoán trong khi không thực sự có nhu cầu giao dịch. Do đó, số lượng nhà đầu tư mới tham gia vào thị trường còn thấp hơn nhiều con số thống kê tài khoản mở mới.

Theo thống kê của Công ty Chứng khoán KIS, số tài khoản mới trong quý 3/2022 đã giảm mạnh sau quý 2 cao kỷ lục. Trong quý 3/2022 có 451.284 tài khoản mở mới giảm 61% , tổng số lượng mở mới 9 tháng 2022 đạt 2.3 triệu tài khoản. Số lượng tài khoản mở mới trong 09 đạt mức thấp nhất trong cả năm 2022 và thậm chí thấp hơn trung bình hàng tháng của năm 2021. Bên cạnh đó, giá trị giao dịch tiếp tục di chuyển theo chiều hướng không thuận lợi. Giá trị giao dịch bình quân ngày (GTGDBQN) trong quý 3 là 14.836 tỷ đồng giảm 27%. Tính đến cuối tháng 09/2022, giá trị giao dịch bình quân của năm 2022 là 21.903 tỷ đồng ( giảm 18% so với trung bình năm 2021).

Rủi ro khi cho doanh nghiệp vay vốn

Trong bối cảnh thị trường chung có nhiều biến động không thuận lợi, hoạt động của nhiều công ty chứng khoán đã bị ảnh hưởng. Tuy nhiên, nhiều công ty chứng khoán xoay sang mảng nghiệp vụ khác. Công ty Chứng khoán VietinBank Securities là ví dụ. Khi phần lớn các đều hụt thu từ cho vay, hoạt động này của VietinBank Securities vẫn tăng trưởng trên 27% so với cùng kỳ trong quý 3.

Thời điểm 30/9, dư nợ cho vay ký quỹ (margin) của VietinBank Securities đã tăng gần 300 tỷ so với đầu năm lên mức 1.780 tỷ đồng trong khi vốn chủ sở hữu đạt gần 1.860 tỷ đồng. Như vậy, tỷ lệ dư nợ margin trên vốn chủ sở hữu của CTCK này hiện chưa đến 1 lần và còn khá nhiều dư địa để cho vay.

Lũy kế 9 tháng đầu năm, VietinBank Securities thu về hơn 138 tỷ đồng từ lãi cho vay và phải thu, tăng trưởng gần 34% so với cùng kỳ và đóng góp không nhỏ vào hơn 680 tỷ đồng doanh thu hoạt động trong kỳ. Sau khi trừ chi phí, CTCK này lãi trước thuế gần 86 tỷ đồng và lợi nhuận sau thuế thu về 74,4 tỷ đồng.

Không chỉ VietinBank Securities, nhiều Công ty Chứng khoán ngoại như KIS, Công ty Chứng khoán Mirae Asset, MBS, Yuanta... tiếp tục bán giải chấp lượng lớn cổ phiếu PDR. Chứng khoán MBS mới đây đã cắt margin của PDR trong khi Công ty Mirae Asset cũng hạ tỷ lệ cho vay ký quỹ từ 20% xuống 10% đối với PDR.

Việc cho vay các doanh nghiệp trong ngành bất động sản (BĐS) theo các chuyên gia, trong bối cảnh nợ trái phiếu rủi ro tiềm ẩn nhiều nguy cơ không có khả năng trả nợ. Dùng cổ phiếu để làm tài sản đảm bảo cho các khoản vay tại công ty chứng khoán, lãnh đạo nhiều doanh nghiệp đã bị giải chấp khi giá giảm quá sâu.

Thống kê từ đầu tháng 10 tới cuối tháng 11/2022, lãnh đạo của 7 doanh nghiệp BĐS là Tổng Công ty Cổ phần Đầu tư phát triển Xây dựng (DIG), Hodeco (HDC), Bamboo Capital (BCG), Khải Hoàn (KHG), Long Điền (LDG), Novaland (NVL) và Phát Đạt (PDR) đã bị bán giải chấp hơn 127 triệu cổ phiếu với giá trị hơn 1.800 tỷ đồng khi vay từ các công ty chứng khoán trên. Do vậy, việc đẩy mạnh nghiệp vụ cho doanh nghiệp vay vốn sẽ đẩy các công ty chứng khoán nhiều khả năng không thu được vốn cho vay, đồng thời cụt vốn, nhất là cho vay đối với các doanh nghiệp tiềm ẩn nhiều nguy cơ nợ trái phiếu, không có khả năng trả nợ...

Diễn đàn doanh nghiệp