CTCK dự báo lợi nhuận ngành thép 2024: Hòa Phát hồi phục mạnh, bất ngờ với Hoa Sen

SSI Research kỳ vọng lợi nhuận các công ty thép sẽ đạt mức tăng trưởng cao trong năm 2024 từ mức nền thấp năm 2023 nhờ sản lượng tiêu thụ cải thiện, đặc biệt là của Hòa Phát và Hoa Sen.

- 10-01-2024"Thiên đường giải nhiệt giữa lòng Sài Thành" lãi hơn trăm tỷ trong năm 2023, cổ phiếu lầm lũi tiến sát đỉnh lịch sử

- 10-01-2024Cổ phiếu CTG tăng “bốc đầu”, vốn hóa VietinBank vượt VinGroup

2023 là một năm khó khăn đối với ngành thép khi sản lượng tiêu thụ thép thành phẩm trong nước sụt giảm do ảnh hưởng của nền kinh tế vĩ mô cũng như thị trường bất động sản. Tuy nhiên, theo báo cáo mới đây của SSI Research, kênh nội địa đã có những dấu hiệu phục hồi đầu tiền vào cuối năm 2023 khi sản lượng tiêu thụ từ tháng 9 đến tháng 11 đã tăng 13% svck sau khi giảm 20% svck trong 8 tháng đầu năm.

Bộ phận phân tích này kỳ vọng tổng sản lượng tiêu thụ thép sẽ phục hồi hơn 6% svck trong năm 2024, trong đó tiêu thụ nội địa dự kiến đạt mức tăng trưởng gần 7%. Mức tiêu thụ thép trong năm 2024 sẽ được hỗ trợ nhờ tình hình vĩ mô và thị trường bất động sản khởi sắc hơn. Trong chu kỳ trước, tiêu thụ thép xây dựng năm 2013 đã tăng khoảng 3% so với mức đáy năm 2012.

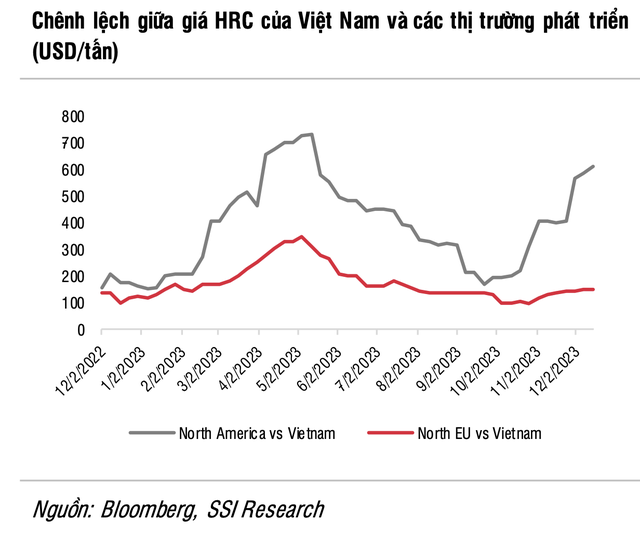

Hoạt động xuất khẩu cũng khởi sắc. SSI Research dự báo sản lượng xuất khẩu sẽ cải thiện trong quý đầu tiên, do chênh lệch giữa giá thép ở Bắc Mỹ và Châu Âu so với giá thép ở Việt Nam ngày càng gia tăng. Ngoài ra, Châu Âu kiểm soát chặt hơn việc nhập thép bán thành phẩm do Nga sản xuất trong năm 2024 cũng sẽ hỗ trợ xuất khẩu thép Việt Nam sang Châu Âu.

Trước đó trong năm 2023, SSI Research nhận thấy xuất khẩu thép của Việt Nam đã thể hiện khả năng cạnh tranh rất tốt trong bối cảnh xuất khẩu thép của Trung Quốc tăng mạnh. Trung Quốc đã xuất khẩu 83,5 triệu tấn thép trong 11 tháng đầu năm 2023, tăng 34,5% svck, đây là mức cao nhất trong nhiều năm qua.

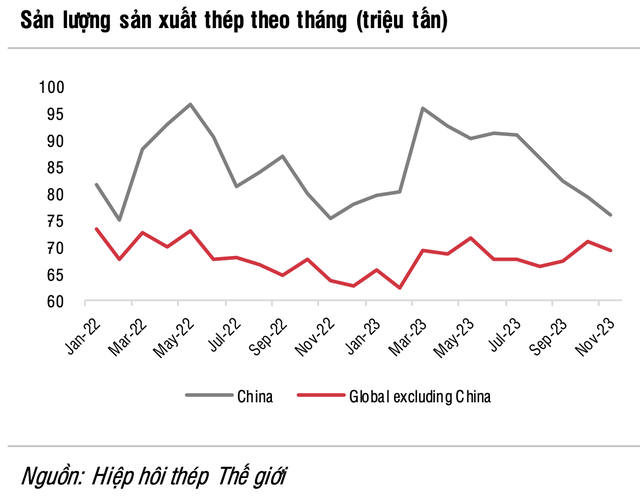

Tuy nhiên, nếu xét theo tháng, sản lượng sản xuất thép của Trung Quốc gần như liên tục giảm từ mức đỉnh 95,7 triệu tấn trong tháng 3 xuống còn 76,1 triệu tấn trong tháng 11 do nhu cầu yếu và chi phí nguyên vật liệu tăng cao, trong khi biên lợi nhuận của các công ty thép đã giảm xuống mức thấp.

Sản lượng sản xuất của Trung Quốc sụt giảm cũng khiến sản lượng toàn cầu giảm từ 165 triệu tấn trong tháng 3 xuống còn 145,5 triệu tấn trong tháng 11. Tồn kho thép ở Trung Quốc đã giảm đáng kể trong những tháng gần đây, giúp giảm áp lực dư cung trên toàn cầu trong thời gian sắp tới.

SSI Research kỳ vọng giá thép có thể đã chạm đáy và sẽ phục hồi trong thời gian tới nhưng không kỳ vọng giá thép sẽ tang mạnh vì nhu cầu chung vẫn sẽ bị ảnh hưởng bởi nhu cầu yếu ở Trung Quốc do thị trường bất động sản chưa có nhiều khởi sắc. Mặt khác, sự gia tăng giá thép so với chi phí nguyên liệu đầu vào có thể thúc đẩy hoạt động sản xuất ở Trung Quốc quay trở lại.

Lợi nhuận có thể tăng trưởng cao trên nền thấp 2023

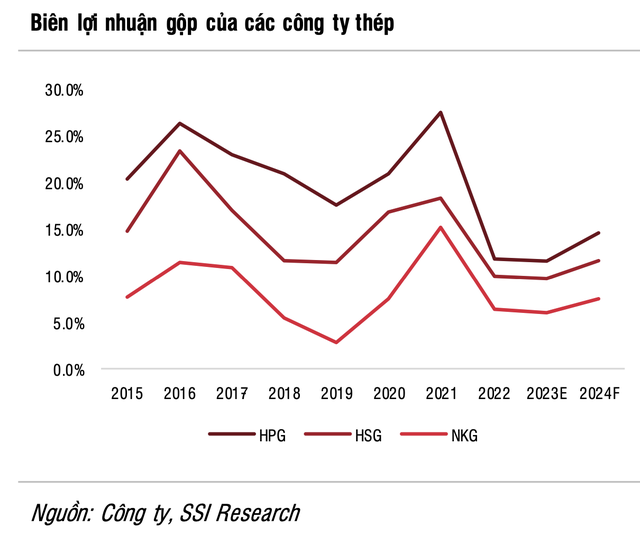

SSI Research kỳ vọng lợi nhuận của các công ty thép sẽ đạt mức tăng trưởng cao trong năm 2024 từ mức nền thấp năm 2023 nhờ sản lượng tiêu thụ cải thiện, đặc biệt là của Hòa Phát và Hoa Sen. Biên lợi nhuận gộp được dự báo sẽ tăng trở lại từ mức thấp trong nhiều năm do giá thép nhiều khả năng đã kết thúc xu hướng giảm của những năm trước.

Tăng trưởng lợi nhuận có thể cao hơn trong nửa đầu năm 2024 nhờ mức nền lợi nhuận thấp trong nửa đầu năm 2023. Xu hướng phục hồi có thể được duy trì sau năm 2024, mặc dù nhu cầu tiêu thụ và biên lợi nhuận vẫn còn khả năng biến động, vì vậy cổ phiếu thép thường phù hợp với nhà đầu tư có mức độ chấp nhận rủi ro cao.

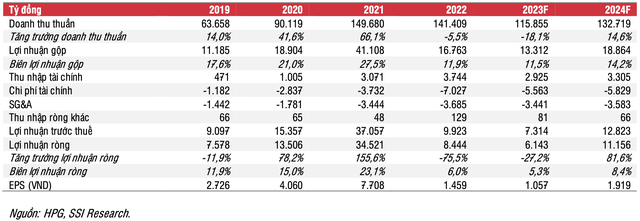

Với Hòa Phát, SSI Research kỳ vọng lợi nhuận sẽ phục hồi 80% trong năm 2024 nhờ cả sản lượng tiêu thụ và biên lợi nhuận gộp đều cải thiện. Sản lượng tiêu thụ của công ty dự kiến sẽ tăng 11% trong năm 2024. Tỷ trọng kênh xuất khẩu trong doanh thu tăng lên sẽ giúp Hòa Phát chuyển mức tăng giá nguyên liệu sang giá bán thép dễ dàng hơn.

Bên cạnh đó, dự án mở rộng Dung Quất 2 dự kiến sẽ bắt đầu vận hành theo từng giai đoạn trong năm 2025 và 2026, được kỳ vọng sẽ thúc đẩy tăng trưởng dài hạn sau năm 2024.

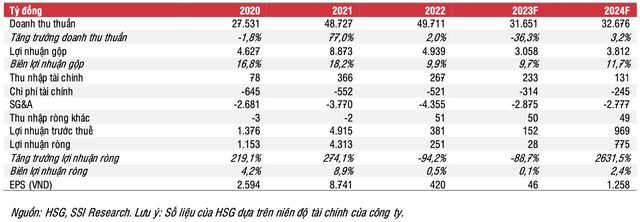

Với Hoa Sen, lợi nhuận được SSI Research dự báo phục hồi mạnh trong năm 2024, với mức tăng hơn 20 lần so với mức nền thấp được thiết lập trong năm 2023 – mức thấp nhất kể từ năm 2006. Thị trường nội địa có thể phục hồi tốt hơn kênh xuất khẩu trong năm 2024. Dư nợ giảm xuống mức thấp 2,3x trong niên độ tài chính 2023, tương đương 0,22x vốn chủ sở hữu so với mức 35% của niên độ tài chính trước và mức cao nhất là 2,26x trong năm 2018.

Mặt khác, SSI Research đánh giá rủi ro chính là nhu cầu phục hồi chậm hơn dự kiến và biên lợi nhuận thấp hơn dự kiến do chi phí đầu vào tăng hoặc giá thép sụt giảm. Với mức lợi biên nhuận hiện tại đang ở mức thấp thì giá trị lợi nhuận tuyệt đối có thể có mức độ biến động khác mạnh theo biến động của giá bán và giá nguyên liệu đầu vào. Tuy nhiên, bộ phận phân tích cho rằng có rất ít khả năng lợi nhuận của công ty thép tiếp tục sụt giảm trong năm tới.

Đời sống Pháp luật