CTCK ước tính KQKD quý 4/2023 của loạt doanh nghiệp "hot": HPG, FPT, VNM, VRE được dự báo tăng trưởng hai chữ số, lợi nhuận một ngân hàng có thể "tăng bằng lần"

SSI dự báo 23 doanh nghiệp có tăng trưởng lợi nhuận dương và 16 doanh nghiệp dự kiến suy giảm lợi nhuận trong quý 4.

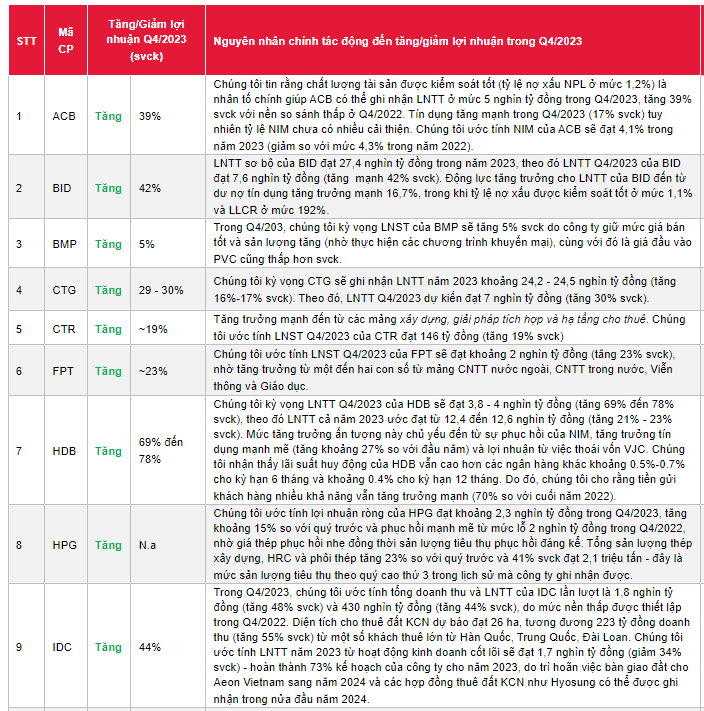

Chứng khoán SSI (SSI Research) vừa công bố ước tính kết quả kinh doanh quý 4/2023 của 39 doanh nghiệp. Trong đó, SSI dự báo 23 doanh nghiệp có tăng trưởng lợi nhuận dương và 16 doanh nghiệp dự kiến suy giảm lợi nhuận trong quý 4.

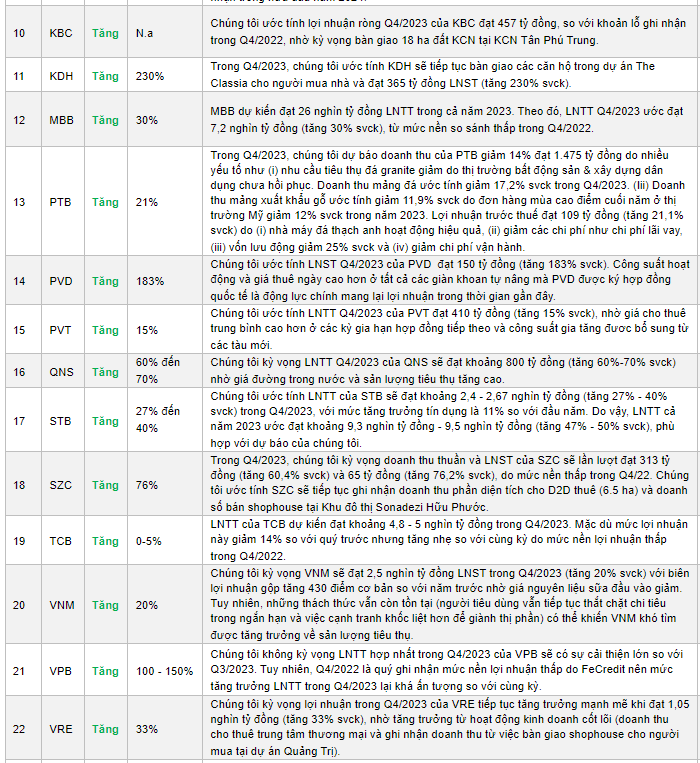

Cụ thể, các công ty có kỳ vọng tăng trưởng lợi nhuận dương bao gồm: ACB, BID, BMP, CTG, CTR, FPT, HDB, HPG, IDC, KBC, KDH, MBB, PTB, PVD, PVT, QNS, STB, SZC, TCB, VPB, VRE, VTP, VNM.

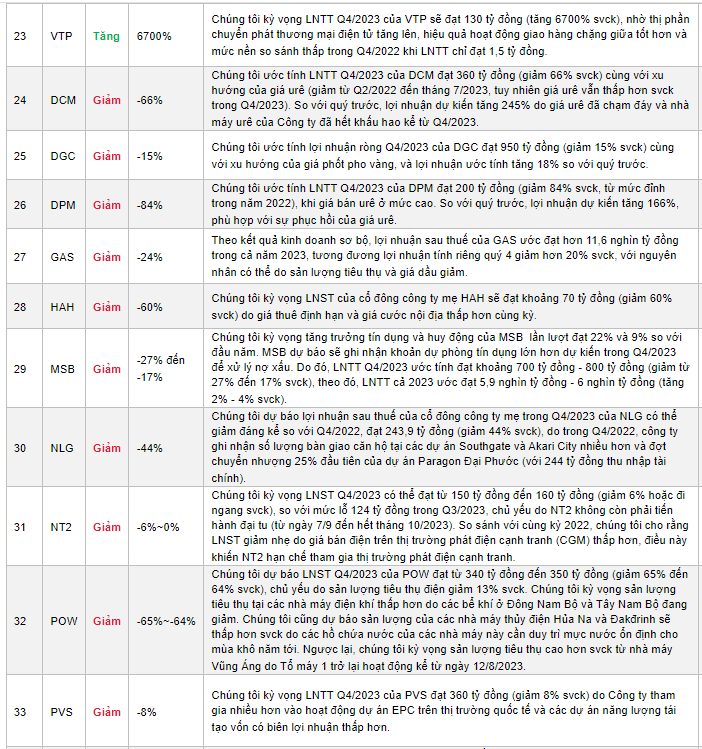

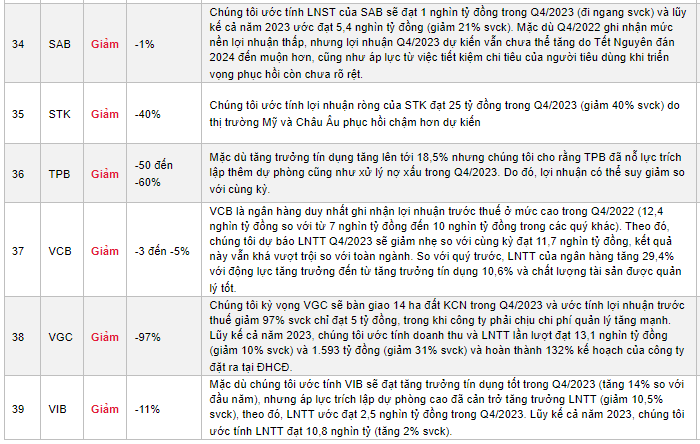

Ngược chiều, các doanh nghiệp có ước tính tăng trưởng lợi nhuận âm bao gồm: DCM, DGC, DPM, GAS, HAH, MSB, NLG, NT2, POW, PVS, SAB, STK, TPB, VCB, VGC, VIB.

Với HPG, SSI Research ước tính doanh nghiệp ghi nhận lợi nhuận ròng đạt khoảng 2.300 tỷ đồng trong quý 4, tăng khoảng 15% so với quý trước và phục hồi mạnh mẽ từ mức lỗ 2 nghìn tỷ đồng trong Q4/2022, nhờ giá thép phục hồi nhẹ đồng thời sản lượng tiêu thụ phục hồi đáng kể.

BMP được SSI Research kỳ vọng LNST sẽ tăng 5% svck do công ty giữ mức giá bán tốt và sản lượng tăng (nhờ thực hiện các chương trình khuyến mại), cùng với đó là giá đầu vào PVC cũng thấp hơn svck.

FPT được dự báo lợi nhuận sau thuế quý 4 sẽ đạt khoảng 2.000 tỷ đồng, tăng 23% svck, nhờ tăng trưởng từ một đến hai con số từ mảng CNTT nước ngoài, CNTT trong nước, Viễn thông và Giáo dục.

CTCK này cũng dự báo VNM sẽ đạt 2.500 tỷ đồng LNST trong Q4/2023 (tăng 20% svck) với biên lợi nhuận gộp tăng 430 điểm cơ bản so với năm trước nhờ giá nguyên liệu sữa đầu vào giảm. Tuy nhiên, những thách thức vẫn còn tồn tại (người tiêu dùng vẫn tiếp tục thắt chặt chi tiêu trong ngắn hạn và việc cạnh tranh khốc liệt hơn để giành thị phần) có thể khiến VNM khó tìm được tăng trưởng về sản lượng tiêu thụ.

POW dự báo LNST đạt từ 340 tỷ đồng đến 350 tỷ đồng (giảm 65% đến 64% svck), chủ yếu do sản lượng tiêu thụ điện giảm 13% svck. Nguyên nhân do sản lượng tiêu thụ tại các nhà máy điện khí thấp hơn do các bể khí ở Đông Nam Bộ và Tây Nam Bộ đang giảm và sản lượng của các nhà máy thủy điện Hủa Na và Đakđrinh sẽ thấp hơn svck.

LNTT của VTP trong quý 4 kỳ vọng sẽ đạt 130 tỷ đồng (tăng 6700% svck), nhờ thị phần chuyển phát thương mại điện tử tăng lên, hiệu quả hoạt động giao hàng chặng giữa tốt hơn và mức nền so sánh thấp trong Q4/2022 khi LNTT chỉ đạt 1,5 tỷ đồng.

Nhóm ngân hàng được SSI Research dự báo tích cực, nhiều ngân hàng có tăng trưởng lợi nhuận hai chữ số trong quý 4. Đặc biệt, VPB có thể ghi nhận mức tăng trưởng lợi nhuận vượt trội từ 100-150% trong quý 4 nhờ ghi nhận mức nền lợi nhuận thấp do FeCredit nên mức tăng trưởng LNTT trong Q4/2023 lại khá ấn tượng so với cùng kỳ.

Ngoài ra, CTCK này cũng dự báo ACB ghi nhận tăng trưởng lợi nhuận ở mức 39% nhờ chất lượng tài sản được kiểm soát tốt, tín dụng tăng mạnh dù tỷ lệ NIM chưa có nhiều cải thiện.

BID cũng được dự báo LNTT sơ bộ đạt 27.400 tỷ đồng trong năm 2023, theo đó LNTT Q4/2023 của BID đạt 7.600 tỷ đồng (tăng mạnh 42% svck) đến từ động lực dư nợ tín dụng tăng trưởng mạnh 16,7% trong khi tỷ lệ nợ xấu được kiểm soát tốt ở mức 1,1% và LLCR ở mức 192%.

SSI Research cũng kỳ vọng LNTT Q4/2023 của HDB sẽ đạt 3.800 – 4.000 tỷ đồng (tăng 69% đến 78% svck), theo đó LNTT cả năm 2023 ước đạt từ 12.400 đến 12.600 tỷ đồng (tăng 21% - 23% svck). Mức tăng trưởng ấn tượng này chủ yếu đến từ sự phục hồi của NIM, tăng trưởng tín dụng mạnh mẽ (tăng khoảng 27% so với đầu năm) và lợi nhuận từ việc thoái vốn VJC.

Ngoài những ngân hàng tăng trưởng vượt trội, SSI Research cho rằng vẫn có nhiều ngân hàng ghi nhận tăng trưởng lợi nhuận âm trong quý 4. Đơn cử như VCB có thể ghi nhận lợi nhuận sụt giảm 3-5% do mức nền cao trong cùng kỳ năm 2022. Theo đó, LNTT Q4/2023 của VCB có thể sẽ giảm nhẹ so với cùng kỳ đạt 11.700 tỷ đồng, kết quả này vẫn khá vượt trội so với toàn ngành. So với quý trước, LNTT của ngân hàng tăng 29,4% với động lực tăng trưởng đến từ tăng trưởng tín dụng 10,6% và chất lượng tài sản được quản lý tốt.

TPB cũng được dự báo lợi nhuận suy giảm 50-60% do tích lập dự phòng cũng như xử lý nợ xấu trong quý 4. Ngoài ra, SSI Research dự báo MSB, SAB và BID lần lượt ghi nhận lợi nhuận suy giảm 27%, 1% và11%.