ĐHCĐ TPBank: Dự kiến trả cổ tức hơn 39%, mua lại công ty quản lý quỹ

Hôm nay (26/4), Ngân hàng TMCP Tiên Phong (TPBank) tổ chức Đại hội đồng cổ đông thường niên 2023 tại khách sạn Melia Hà Nội.

- 21-04-2023TPBank: Lợi nhuận trước thuế quý 1/2023 đạt hơn 1.700 tỷ, lãi từ kinh doanh ngoại hối tăng gấp gần 5 lần cùng kỳ

- 17-04-2023Cựu lãnh đạo Ngân hàng Nhà nước, BIDV dự kiến tham gia HĐQT, BKS của TPBank

- 07-04-2023Số lượng khách hàng và thẻ tín dụng mở mới của TPBank tăng kỷ lục

Kế hoạch lợi nhuận 8.700 tỷ đồng

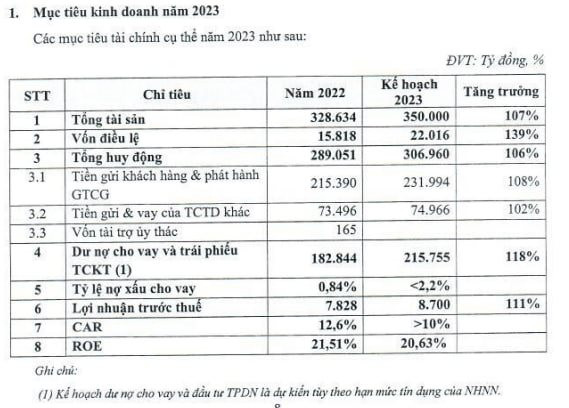

Tại đại hội, Ban lãnh đạo TPBank trình cổ đông thông qua kế hoạch kinh doanh năm 2023 với mục tiêu lợi nhuận đạt mức 8.700 tỷ đồng, tăng 11% so với mức thực hiện năm 2022.

Để đạt được con số trên, tổng tài sản dự kiến tăng 7% lên 350.000 tỷ đồng. Nguồn vốn huy động thị trường 1 ước tăng 6% lên 306.960 tỷ đồng. Tỷ lệ nợ xấu mục tiêu ở mức dưới 2,2% và tỷ lệ an toàn vốn đạt 12,6%.

Ban lãnh đạo TPBank nhận định 2023 là một năm tương đối khó khăn với hoạt động ngân hàng khi điều kiện nền kinh tế và thị trường tài chính ngân hàng có nhiều biến động, room tín dụng tiếp tục bị giới hạn, Ngân hàng sẽ tập trung vào việc cơ cấu lại danh mục tăng thu lãi đồng thời tìm cách giảm giá vốn đầu vào để cải thiện biên lãi thuần, tăng cường bán chéo sản phẩm, gia tăng thu nhập ngoài lãi.

Trước đó, ngân hàng ghi nhận kết quả kinh doanh tích cực trong năm 2022 với lợi nhuận trước thuế đạt 7.828 tỷ đồng, tăng 30% so với năm 2021. Tổng tài sản của ngân hàng ghi nhận tăng hơn 12% so với cùng kỳ năm trước, cán mốc gần 329 nghìn tỷ đồng. Tổng thu nhập hoạt động của TPBank trong năm nay đạt trên 15.600 tỷ đồng, tăng hơn 15,5% so với năm 2021. Lãi thuần từ dịch vụ đạt khoảng 2.700 tỷ đồng, tăng gần 75% so với cùng kỳ.

Dự kiến trả cổ tức hơn 39%

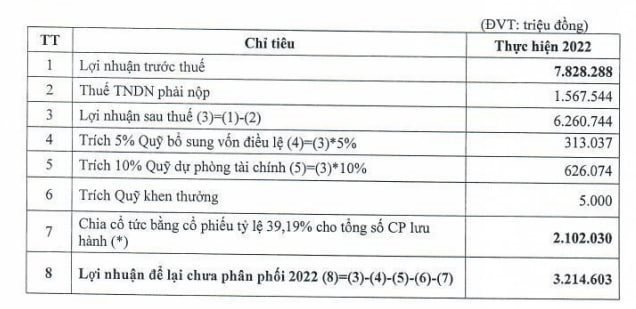

Về phương án phân phối lợi nhuận năm 2022, với lợi nhuận sau thuế đạt gần 6.261 tỷ đồng, TPBank dự kiến trích 313 tỷ cho quỹ bổ sung vốn điều lệ, 10% cho quỹ dự phòng tài chính và 5 tỷ cho quỹ khen thưởng.

Ngoài ra, ngân hàng cũng đề xuất trích hơn 2.102 tỷ đồng để chia cổ tức bằng cổ phiếu. Sau khi trích lập các quỹ, lợi nhuận để lại chưa phân phối của năm 2022 là gần 3.215 tỷ đồng.

Theo kế hoạch đệ trình cổ đông, ngân hàng này có kế hoạch trích 6.199 tỷ đồng để chia cổ tức bằng cổ phiếu theo tỷ lệ 39,19%. Trong đó, ngoài 2.102 tỷ đồng lấy từ lợi nhuận năm 2022, ngân hàng cũng trích 1.536 tỷ đồng từ lợi nhuận chưa phân phối lũy kế đến năm 2021 và 2.561 tỷ đồng từ thặng dư vốn cổ phần.

Tăng vốn lên 22.016 tỷ đồng

Ngân hàng cũng có kế hoạch tăng vốn điều lệ thêm 6.199 tỷ đồng, lên 22.016 tỷ đồng thông qua việc chia cổ tức bằng cổ phiếu.

Theo đó, TPBank sẽ phát hành gần 619,9 triệu cổ phiếu để trả cổ tức cho cổ đông, tương đương tỷ lệ 39,19%. Thời gian phát hành dự kiến là trong năm 2023, tùy thuộc vào quá trình xét duyệt của cơ quan có thẩm quyền.

Cựu lãnh đạo NHNN, BIDV dự kiến tham gia HĐQT, BKS

Tại cuộc họp, ĐHĐCĐ cũng tiến hành bầu Hội đồng quản trị (HĐQT) và Ban Kiểm soát (BKS) nhiệm kỳ mới (2023-2028).

Số lượng thành viên được bầu vào HĐQT là 6 người, trong đó có 1 thành viên độc lập. Danh sách ứng cử viên trình ĐHĐCĐ xem xét có 4 thành viên thuộc HĐQT nhiệm kỳ cũ là ông Đỗ Minh Phú (Chủ tịch HĐQT), ông Đỗ Anh Tú (Phó Chủ tịch HĐQT), ông Lê Quang Tiến (Phó Chủ tịch HĐQT), ông Shuzo Shikata.

Hai ứng cử viên mới là bà Nguyễn Thị Mai Sương và bà Võ Bích Hà (ứng cử thành viên độc lập).

Trong đó, bà Nguyễn Thị Mai Sương (sinh năm 1961) từng có nhiều năm làm việc tại Ngân hàng Nhà nước và Hiệp hội Ngân hàng. Bà Sương từng là Giám đốc NHNN chi nhánh TP. Hà Nội (2009-2016) và Trưởng ban Hiệp Hội Ngân hàng (2016-2022), bà nghỉ hưu theo chế độ từ tháng 7/2022 đến nay.

Bà Võ Bích Hà (sinh năm 1967) có 20 năm làm việc tại BIDV, từng đảm nhiệm vị trí Giám đốc Ban Quản lý đầu tư, Trưởng ban Ban Kiểm soát của ngân hàng. Bà Hà nghỉ hưu theo chế độ từ tháng 12/2022 đến nay.

Danh sách ứng viên bầu vào Ban Kiểm soát có bà Nguyễn Thị Thu Hương (sinh năm 1967), có nhiều năm làm việc tại Ngân hàng Nhà nước và BIDV. Bà Hương từng là Vụ trưởng Vụ Thanh tra, giám sát các TCTD nước ngoài, thuộc Cơ quan Thanh tra, giám sát ngân hàng, Ngân hàng Nhà nước từ năm 2011-2019. Từ 2019-2022, bà Hương là ủy viên HĐQT, đại diện 30% vốn nhà nước tại BIDV. Sau đó từ 11/2022, bà Hương nghỉ hưu theo chế độ.

Ngoài ra, ông Thái Duy Nghĩa, bà Nguyễn Thị Thu nguyệt, đang là thành viên BKS nhiệm kỳ hiện tại cũng tiếp tục ứng cử tham gia nhiệm kỳ mới.

Dựa trên một số tồn tại, vướng mắc trong vận hành của ngân hàng trong nhiệm kỳ vừa qua, HĐQT đã định hướng hoạt động của TPBank trong nhiệm kỳ 2023 – 2028 với một số nội dung cơ bản sau:

Mục tiêu 1, tiếp tục tập trung xử lý thu hồi nợ xấu, kiểm soát chặt chẽ các khoản cấp tín dụng mới để hạn chế phát sinh nợ xấu; đảm bảo tỷ lệ nợ xấu của TPBank luôn ở mức dưới 2% so với tổng dư nợ cấp tín dụng.

Mục tiêu 2, tiếp tục lành mạnh hóa tinh hình tài chính; hướng tới triển khai các hoạt động, dự án trong khuôn khổ Basel III Reforms; nâng cao hơn nữa năng lực cạnh tranh, sự minh bạch và tuân thủ các chuẩn mực, thông lệ quốc tế tốt trong công tác quản trị và trong các hoạt động của TPBank.

Mục tiêu 3, mở rộng quy mô kết hợp với phát triển kinh doanh đa dịch vụ; phát triển hệ thống sản phẩm, dịch vụ hiện đại, đa dạng nhằm nâng cao khả năng tiếp cận dịch vụ ngân hàng của khách hàng; đẩy mạnh ứng dụng công nghệ số trong việc phát triển các loại hình dịch vụ công nghệ tài chính của TPBank; bảo đảm lợi ích chính đáng cho cổ đông sở hữu và người lao động.

Mục tiêu 4, phát triển TPBank trở thành Tập Đoàn Tài Chính tư nhân hiện đại có độ bao phủ ở các lĩnh vực như ngân hàng, công ty tài chính, bảo hiểm, chứng khoán, dịch vụ trung gian thanh toán, có vị thế trong khu vực và thâm nhập thị trường tài chính quốc tế. Theo đó, đến năm 2028, TPBank đặt kế hoạch đưa mức tổng tài sản lên trên 800 nghìn tỷ đồng, vốn chủ sở hữu đạt trên 85 nghìn tỷ đồng, lợi nhuận trước thuế đạt trên 21 nghìn tỷ đồng và dư nợ cho vay khách hàng đạt trên 423 nghìn tỷ đồng.

Mục tiêu 5, xây dựng đội ngũ cán bộ, nhân viên ngân hàng có chất lượng cao đáp ứng yêu cầu về chuyên môn và đảm bảo chuẩn mực đạo đức nghề nghiệp.

Mua lại công ty quản lý quỹ

Tại đại hội, TPBank cũng đệ trình kế hoạch mua lại một công ty quản lý quỹ. Theo ban lãnh đạo ngân hàng, Việc mua lại công ty con hoạt động trong lĩnh vực quản lý quỹ là nhu cầu tất yếu khách quan đối với TPBank và đảm bảo cơ sở pháp lý. HĐQT tin tưởng rằng việc này sẽ giúp cho hoạt động của ngân hàng ngày càng phát triển vững mạnh, nâng cao vị thế và khả năng cạnh tranh trên thị trường, đạt được mục tiêu chiến lược mà ĐHĐCĐ đã thông qua.

Hỏi đáp với cổ đông

Cổ đông: Vì sao ngân hàng không tăng vốn điều lệ 50% thay vì 39%?

Chủ tịch Đỗ Minh Phú: Việc chia cổ tức, tăng vốn phải xem xét dựa trên vốn chủ sở hữu có thể để chia cổ tức, tăng vốn. Chúng tôi đã cân đối, thấy việc tăng 39% là phù hợp và không muốn tăng hết mà phải dự trữ để phục vụ các kế hoạch. Thông thường các ngân hàng chỉ tăng 20% vốn điều lệ. Tính đến 31/12/2022 chúng ta có hơn 32.000 tỷ vốn chủ sở hữu, do đó chúng ta vẫn có thể tăng thêm trong những năm kế tiếp.

Cổ đông: Ngân hàng có chi trả cổ tức bằng tiền mặt trong những năm tới không?

Chủ tịch Đỗ Minh Phú : Trước thềm đại hội, các cổ động đã được nhận cổ tức bằng tiền mặt với tổng quy mô chi trả là 4.000 tỷ. Đây là một con số khá lớn. Việc quyết định trả cổ tức tiền mặt được xem xét trên nỗ lực đóng góp của các cổ đông và để kỷ niệm 15 năm thành lập của ngân hàng, để chi ân các cổ đông.

Về kế hoạch trong thời gian tới thì mỗi ngân hàng có một định hướng khác nhau về việc phân phối lợi nhuận, với TPBank chúng tôi sẽ sử dụng lợi nhuận để chia cho các cổ đông.

Kể từ năm 2023 đến các năm kế tiếp, nếu ngân hàng vẫn có kết quả kinh doanh ấn tượng chúng tôi sẽ duy trì cổ tức theo 2 phần là cổ tức bằng tiền mặt và bằng cổ phiếu. Trong đó, cổ tức bằng tiền mặt vẫn chiếm 1 phần đáng kể và sẽ phụ thuộc vào tình hình kinh doanh

Cổ đông: TPBank có lo ngại về quyền sở hữu thương hiệu LiveBank?

Chủ tịch Đỗ Minh Phú: Về việc đăng ký sở hữu trí tuệ chúng tôi đã bảo đảm giữ được về hình ảnh, mẫu đăng ký. Đây cũng là yếu tố chúng tôi vô cùng quan tâm khi chúng tôi cũng từng hoạt động trong lĩnh vực tiêu dùng nhanh vốn chú trọng đến bản quyền thương hiệu.

Cổ đông: Đề nghị đưa số lượng máy VTM lên nhiều hơn

Phó Chủ tịch Đỗ Anh Tú: TPBank là ngân hàng số với 95% khách hàng của ngân hàng giao dịch trên kênh số. Trong khi đó VTM chỉ phục vụ khách hàng sử dụng tiền mặt. Đây chỉ là các contact point phục vụ nhu cầu khách hàng. Việc đầu tư VTM có chi phí lớn. Số VTM hiện tại đủ đáp ứng nhu cầu khách hàng và đã có mặt trên 40 tỉnh thành. Số lượng như trên đã phù hợp. Trong thời gian tới, TPBank sẽ cân đối số lượng máy VTM để tối đa hiệu quả kinh doanh.

Cổ đông: Quá trình tái cơ cấu công ty tài chính HAFIC đến đâu. Chúng ta có định hướng trở thành tập đoàn tài chính không?

Chủ tịch Đỗ Minh Phú: TPBank tham gia tái cơ cấu Công ty Tài chính cổ phần Hanico HAFIC, vấn đề này đều có sự chuẩn bị và xem xét kỹ lưỡng. NHNN cũng đã có chỉ đạo và ý kiến. Hiện nay, chúng tôi hỗ trợ HAFIC theo phương án tự khắc phục, tự phục hồi. Nếu phương án hoàn tất thì TPBank sẽ có thêm 1 công ty tài chính tiêu dùng để đa dạng thêm hệ sinh thái của ngân hàng.

Hiện nay hệ sinh thái của TPBank có một công ty chứng khoán dưới dạng công ty liên kết. Năm nay chúng ta cũng có kế hoạch mua lại công ty quản lý quỹ. Việc mở rộng hệ sinh thái giúp ngân hàng trở thành tập đoàn tài chính hàng đầu.

Cổ đông: Nợ xấu đã tăng lên 1,45% chủ yếu ở nhóm 2 và nhóm 3, dự kiến nợ xấu sẽ ở mức dưới 2,2% vào cuối năm 2022. Đề nghị ngân hàng chia sẻ nguyên nhân nợ xấu tăng mạnh?

Tổng Giám đốc Nguyễn Hưng: Tỷ lệ nợ xấu trong quý I có xu hướng tăng do theo CIC thì khi ngân hàng có nợ xấu ở ngân hàng khác sẽ dẫn đến xếp vào nhóm nợ cao hơn dù vẫn trả đầy đủ nợ gốc và lãi cho TPBank. Chúng tôi sẽ theo sát về nợ xấu và nợ nhóm 2 và có kế hoạch cụ thể để tăng cường công tác thu hồi nợ. Bên cạnh đó, mới đây, NHNN đã ban hành thông tư 02 cho thấy NHNN và Chính phủ nhận thấy những tình hình thực tế trên thị trường về khả năng trả nợ của khách hàng và có những điều chỉnh phù hợp. Chúng tôi cũng lường trước khó khăn để quản trị tốt nhất về chất lượng tài sản để đảm bảo tỷ lệ nợ nhóm 2 và nợ xấu trong mức cho phép để đảm bảo an toàn.

Cổ đông: TPBank đánh giá như thế nào về chất lượng trái phiếu doanh nghiệp đang sở hữu?

Tổng Giám đốc Nguyễn Hưng: Hầu hết các khoản đầu tư TPDN của ngân hàng đều có tài sản bảo đảm. Việc trích lập dự phòng và phân loại được thực hiện theo đúng quy định của NHNN và quy định pháp luật. Các khoản trái phiếu này không có quá nhiều, chỉ chiếm trên dưới 10% tổng dư nợ và đều được quản lý tốt.

Gần đây TPBank có ký kết thỏa thuận về việc hợp tác triển khai xây dựng hoàn thiện dự án The Grand Manhattan, ngân hàng đã cấp tín dụng ra sao với dự án này và đánh giá khả năng trả nợ như thế nào?

Tổng Giám đốc Nguyễn Hưng: Đối với dự án The Grand Manhattan của Novaland, có thể nói đây là một trong những dự án tốt nhất, là 1 trong 7 dự án của UBND TP HCM ưu tiên tháo gỡ. Đến nay, đây là dự án đã được tháo gỡ pháp lý và đã hoàn thành phần cất nóc. Chúng tôi cũng đã phân tích rất kỹ về việc người mua trông chờ vào việc xây dựng dự án có khả năng hoàn thành không, có giao nhà đúng thời hạn không .

Dự án này đã được tháo gỡ pháp lý. Dự án đã bán được gần 90%, chỉ còn 10% và kể cả giảm giá xuống mức tối đa thị trường thì dự án này vẫn thừa khả năng trả nợ cho ngân hàng. Ngân hàng làm gì cũng rất chặt chẽ và điều này cũng phù hợp với chủ trương của NHNN và Chính phủ về việc hỗ trợ doanh nghiệp BĐS gặp khó khăn.

Cổ đông: TPBank sở hữu bao nhiêu trái phiếu của Novaland? Số dư trái phiếu của Tập đoàn Doji tại Chứng khoán ORS là bao nhiêu?

Tổng Giám đốc Nguyễn Hưng: TPBank không sở hữu trái phiếu nào của Novaland, còn danh mục trái phiếu đầu tư của ORS thì thuộc phạm vi của ORS không phải của ngân hàng.

Phó Chủ tịch Đỗ Anh Tú: Tập đoàn Doji đã tất toán toàn bộ trái phiếu tại chứng khoán ORS vào cuối năm ngoái.

Kết thúc đại hội, toàn bộ tờ trình được thông qua với tỷ lệ tán thành cao

Nhịp sống Thị trường

CÙNG CHUYÊN MỤC

Nợ thẻ tín dụng có phải là nợ xấu?

12:37 , 15/12/2024Làm thế nào để gửi tiết kiệm an toàn tại quầy và online?

11:30 , 15/12/2024