Diễn biến lãi suất trái phiếu doanh nghiệp, lượng đáo hạn và cơ cấu nhà đầu tư nắm giữ

Ủy ban Kinh tế của Quốc hội vừa phát hành báo cáo riêng về trái phiếu doanh nghiệp, một lĩnh vực dự kiến sẽ “nóng” trong chương trình thảo luận sắp tới của kỳ họp Quốc hội.

- 27-05-2022Hơn 20.000 tỷ đồng trái phiếu được mua lại trước hạn sau vụ Tân Hoàng Minh

- 26-05-2022Doanh nghiệp bất động sản chật vật tìm vốn thay thế kênh trái phiếu

Trên thị trường sơ cấp, trong năm 2021, các tổ chức tín dụng (TCTD) và công ty chứng khoán là nhà đầu tư chính, lần lượt mua 37,87% và 34,47% tổng khối lượng trái phiếu doanh nghiệp (TPDN) phát hành.

Trên thị trường thứ cấp, tính đến cuối năm 2021, TCTD và nhà đầu tư cá nhân lần lượt nắm giữ 45,76% và 30,1% tổng khối lượng trái phiếu lưu ký.

Như vậy, phần lớn các trái phiếu được các công ty chứng khoán mua trên thị trường sơ cấp và phân phối lại cho TCTD, nhà đầu tư cá nhân và các tổ chức khác.

Đó là những điểm tổng quan chính của báo cáo trên.

Điểm rơi lãi suất 2021, bật mạnh đầu 2022

Về khối lượng phát hành, theo báo cáo năm 2021, tổng khối lượng TPDN phát hành là 637 nghìn tỷ đồng, tăng 36,4% so với năm 2020; trong đó, phát hành riêng lẻ là 605,9 nghìn tỷ đồng (chiếm 95,1%), phát hành ra công chúng là 31 nghìn tỷ đồng (chiếm khoảng 4,9%).

Đối với thị trường quốc tế, có 06 đợt phát hành trái phiếu doanh nghiệp với tổng khối lượng 1,740 tỷ USD, tăng hơn 5 lần so với năm 2020.

Trong quý 1/2022, tổng khối lượng TPDN phát hành là 144,1 nghìn tỷ; trong đó, phát hành riêng lẻ là 136,5 nghìn tỷ đồng (chiếm 94,7%), phát hành ra công chúng là 7,6 nghìn tỷ đồng (chiếm khoảng 5,3%). Khối lượng phát hành TPDN tập trung chủ yếu trong tháng 1/2022 và giảm dần trong tháng 2, 3. Trong tháng 4, khối lượng phát hành TPDN riêng lẻ sụt giảm mạnh và ở mức khoảng 30 nghìn tỷ đồng, giảm 33% so với cùng kỳ năm 2021.

Về kỳ hạn và lãi suất phát hành, Ủy ban Kinh tế khái quát, nhìn chung, các doanh nghiệp chủ yếu huy động vốn trung và dài hạn qua phát hành trái phiếu, năm 2021, kỳ hạn phát hành TPDN bình quân là 3,76 năm, giảm 0,45 năm so với bình quân năm 2020; trong đó, trái phiếu có kỳ hạn từ 3 đến 5 năm chiếm 61,3%, trái phiếu có kỳ hạn trên 5 năm chiếm 14,6% tổng khối lượng phát hành, 2% trái phiếu phát hành có kỳ hạn trên 10 năm.

Các doanh nghiệp xây dựng có kỳ hạn phát hành trái phiếu dài nhất trong năm 2021, bình quân là 5,71 năm; kỳ hạn phát hành trái phiếu bình quân của doanh nghiệp sản xuất, TCTD và doanh nghiệp bất động sản lần lượt là 4,63 năm, 3,96 năm và 3,44 năm.

Trong quý 1/2022, kỳ hạn phát hành bình quân là 3,35 năm, giảm 0,35 năm so với năm 2021.

Điểm đáng chú ý là về lãi suất, như một cấu phần lý giải vì sao nhiều doanh nghiệp tranh thủ phát hành trong năm 2021 khi có được mức rất "mềm" so với chính lãi suất cho vay của ngân hàng; trong khi lãi suất bật mạnh đầu năm 2022 lại là một trở ngại với họ.

Cụ thể, lãi suất phát hành TPDN riêng lẻ năm 2021 bình quân là 7,94%/năm, giảm 1,4%/năm so với năm 2020, thấp hơn 1%-2% so với lãi suất cho vay trung và dài hạn phổ biến của các TCTD.

Tuy nhiên, trong quý 1/2022, TPDN riêng lẻ có lãi suất bình quân 9,67%, tăng 2% so với bình quân năm 2021. Đặc biệt, có một số doanh nghiệp bất động sản huy động khối lượng lớn TPDN riêng lẻ với lãi suất cao, khoảng 12-13%/năm, gấp đôi so với lãi suất tiền gửi ngân hàng.

Đối với TPDN phát hành ra công chúng, lãi suất phát hành chủ yếu là thả nổi tham chiếu lãi suất tiền gửi bình quân của các NHTM có vốn nhà nước.

Hơn phân nửa nhà phát hành không phải công ty đại chúng

Về doanh nghiệp phát hành, năm 2021, công ty đại chúng chiếm 47,14% tổng khối lượng phát hành; công ty cổ phần không phải là công ty đại chúng chiếm 41,8% và công ty trách nhiệm hữu hạn chiếm 11,06%.

Về lĩnh vực hoạt động, trong năm 2021, TCTD phát hành nhiều nhất, chiếm 36,16% tổng khối lượng phát hành. Doanh nghiệp bất động sản chiếm 33,19% tổng khối lượng phát hành; các doanh nghiệp thương mại dịch vụ, sản xuất và xây dựng chiếm lần lượt là 5,5%, 4,59% và 3,19% tổng khối lượng phát hành.

Trong quý 1/2022, doanh nghiệp bất động sản và xây dựng là 02 nhóm phát hành nhiều nhất, chiếm lần lượt 50,9% và 18,87%; các TCTD chiếm 4,9%, doanh nghiệp sản xuất chiếm 9,2%, các doanh nghiệp thương mại, dịch vụ chiếm 6,8%.

Tuy nhiên, trong tháng 4/2022, trái phiếu do các TCTD phát hành chiếm 63,4%, trái phiếu của nhóm bất động sản giảm mạnh xuống mức 11,6%.

Nhà đầu tư cá nhân mua lại lượng lớn

Năm 2021, trên thị trường sơ cấp, các TCTD và công ty chứng khoán là nhà đầu tư chính, mua lần lượt 37,87% và 34,47% tổng khối lượng phát hành; các nhà đầu tư cá nhân chuyên nghiệp mua 5,39% tổng khối lượng phát hành.

Trên thị trường thứ cấp, TPDN tiếp tục được giao dịch, chuyển nhượng; theo đó, tính đến cuối năm 2021, các TCTD và nhà đầu tư cá nhân là nhóm nắm giữ phần lớn TPDN (lần lượt là 45,76% và 30,1% tổng khối lượng trái phiếu lưu ký).

Trong quý 1/2022, nhà đầu tư chính mua TPDN riêng lẻ là các ngân hàng thương mại, chiếm 41,5% tổng khối lượng phát hành, các công ty chứng khoán mua 18,4%; nhà đầu tư cá nhân chuyên nghiệp mua 9,5%.

Tại thời điểm 31/3/2022, theo báo cáo của các tổ chức lưu ký, TCTD và nhà đầu tư cá nhân tiếp tục là nhóm nắm giữ lớn nhất, lần lượt chiến 44,48% và 33,82% tổng khối lượng trái phiếu lưu ký, trong khi các công ty chứng khoán mua 18,4% trên thị trường sơ cấp nhưng giảm còn 2,56% trên thị trường thứ cấp.

Lượng TPDN đáo hạn đang lớn dần

Đối với dư nợ TPDN phát hành riêng lẻ, trái phiếu bất động sản và trái phiếu của các TCTD chiếm tỷ lệ lớn nhất trong tổng khối lượng trái phiếu còn dư nợ đến cuối năm 2021, lần lượt là 35,3% và 31,7%.

Trái phiếu do các doanh nghiệp thương mại, dịch vụ và sản xuất chiếm 10,3% và 8,8% tổng dư nợ thị trường.

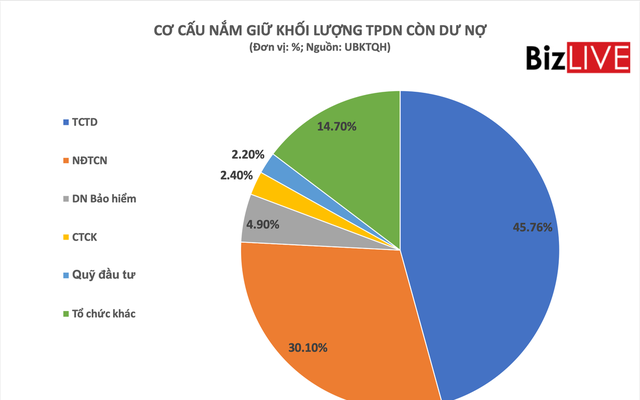

Xét về cơ cấu nhà đầu tư nắm giữ, các TCTD nắm giữ 45,76% tổng khối lượng trái phiếu còn dư nợ, các nhà đầu tư cá nhân nắm giữ 30,1%, các doanh nghiệp bảo hiểm nắm giữ 4,9%, công ty chứng khoán và quỹ đầu tư nắm giữ lần lượt 2,4% và 2,2%; các tổ chức khác nắm giữ 14,7%.

Về tình hình TPDN đáo hạn, trong năm 2021, có 6.313 mã trái phiếu đã thực hiện thanh toán gốc, lãi đến hạn, trong đó số tiền gốc thanh toán đạt 202,7 nghìn tỷ đồng, số tiền lãi thanh toán là 60 nghìn tỷ đồng.

Trong năm 2022, khối lượng trái phiếu đáo hạn khoảng 144,5 nghìn tỷ đồng, trong đó khối lượng trái phiếu bất động sản đáo hạn chiếm 43,2% (khoảng 62,47 nghìn tỷ đồng), khối lượng trái phiếu các TCTD đáo hạn khoảng 29,16 nghìn tỷ đồng, chiếm 20,2% tổng khối lượng trái phiếu đáo hạn.

Năm 2023 và năm 2024, khối lượng trái phiếu đến hạn tăng cao so với năm 2022, lần lượt là 271,4 và 329,5 nghìn tỷ đồng; trong đó tổng khối lượng trái phiếu bất động sản đến hạn là 207,8 nghìn tỷ đồng, trái phiếu của các TCTD đến hạn là 207,5 nghìn tỷ đồng.

BizLive