Định giá cổ phiếu ngân hàng Việt Nam ra sao so với những “gã khổng lồ” trên thế giới?

Nếu chỉ nhìn vào con số P/B, một số ngân hàng của Việt Nam hiện có định giá nằm trong top “đắt đỏ” nhất thế giới. Tuy nhiên, ngành ngân hàng tại Việt Nam vẫn có những đặc thù nhất định để thị trường chấp nhận mặt bằng định giá cao.

Những ngày qua, sự chú ý của giới đầu tư tài chính toàn cầu đang đổ dồn về một trong những ngân hàng lớn nhất thế giới Credit Suisse với những đồn đoán xoay quanh câu chuyện nguy cơ phá sản. Nhà băng này đã trấn an nhà đầu tư và khách hàng nhưng cổ phiếu vẫn có thời điểm giảm đến 11% trong phiên 3/10 trước khi hồi phục mạnh và kết phiên giảm gần 1%. Từ đầu năm, cổ phiếu Credit Suisse đã giảm 55% tương ứng vốn hóa còn 10 tỷ USD trong khi một năm trước con số này lên đến 22,3 tỷ USD. Mức định giá cũng theo đó rơi xuống mức thấp kỷ lục với P/B chỉ 0,22 lần.

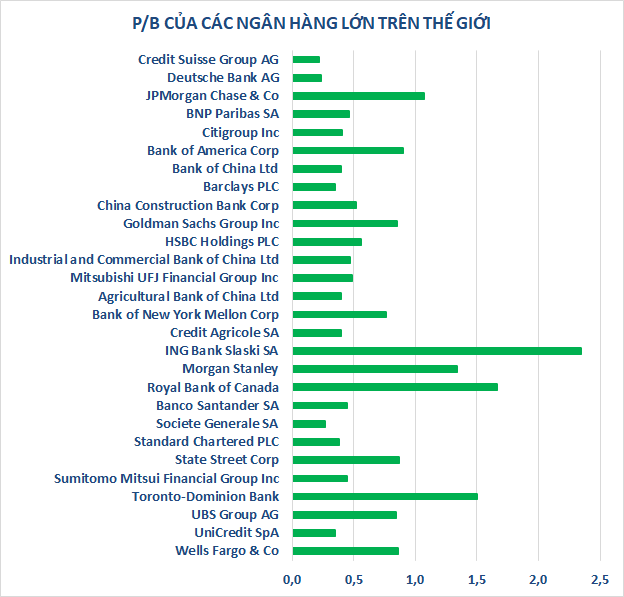

Không chỉ Credit Suisse, định giá của nhiều ngân hàng lớn trên thế giới đã xuống dưới mức giá trị sổ sách có thể kể đến như Bank of America Corp, Goldman Sachs Group Inc, Wells Fargo & Co,... Thậm chí, P/B của loạt tên tuổi “đình đám” như Deutsche Bank AG, BNP Paribas SA, Citigroup Inc, Bank of China Ltd, Barclays PLC, Mitsubishi UFJ Financial Group Inc, Standard Chartered PLC, Sumitomo Mitsui Financial Group Inc,... đã xuống dưới 0,5.

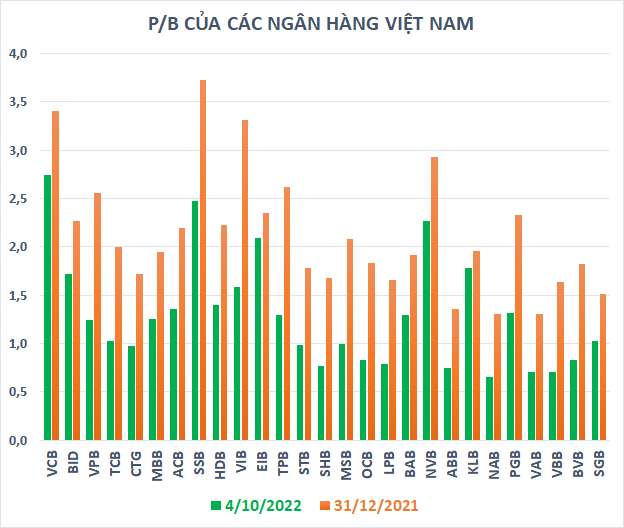

Nếu chỉ nhìn vào con số P/B, một số ngân hàng của Việt Nam thậm chí còn có định giá nằm trong top “đắt đỏ” nhất thế giới. Theo số liệu từ SSI Research, các ngân hàng như Vietcombank (VCB), SeABank (SSB), Eximbank (EIB), National Citizen Bank (NVB) đều đang có định giá gấp hơn 2 lần giá trị sổ sách, đặc biệt là VCB với P/B cao ngất ngưởng 2,75 lần.

Thực tế, những đợt điều chỉnh gần đây đã khiến định giá ngành ngân hàng “mềm” hơn tương đối so với đầu năm. P/B 2022 trung vị hiện chỉ ở mức 1,3 lần, thấp hơn 35% so với mức trung bình 3 năm là 2 lần. Phần lớn các cổ phiếu ngân hàng đều có P/B dưới 1,5 lần, thậm chí một số cái tên đã xuống dưới giá trị sổ sách, đáng chú ý như VietinBank (CTG), Sacombank (STB), SHB, LienViet Post Bank (LPB),... Dù vậy, mức định giá này vẫn cao hơn đáng kể so với nhiều nhà băng lớn trên thế giới.

Về cơ bản, mọi sự so sánh đều khập khiễng và ngành ngân hàng tại Việt Nam có những đặc thù nhất định khiến thị trường chấp nhận mặt bằng định giá cao hơn. Một trong số đó là sự khác biệt về loại hình hoạt động giữa các ngân hàng Việt Nam và thế giới, điều có thể ảnh hưởng đến triển vọng tăng trưởng trong môi trường lãi suất tăng.

Với mảng ngân hàng đầu tư chiếm tỷ trọng lớn, các nhà băng “khổng lồ” trên thế giới được đánh giá sẽ gặp nhiều khó khăn do Fed tăng tốc hút tiền tạo ra làn sóng rút vốn trên toàn cầu, tác động tiêu cực đến các kênh đầu tư. Trong khi đó, các ngân hàng Việt Nam hầu hết là ngân hàng thương mại với hoạt động tín dụng vẫn là chủ lực và xu hướng tăng lãi suất được đánh giá sẽ có những tác động trái chiều.

Khó khăn vẫn bủa vây

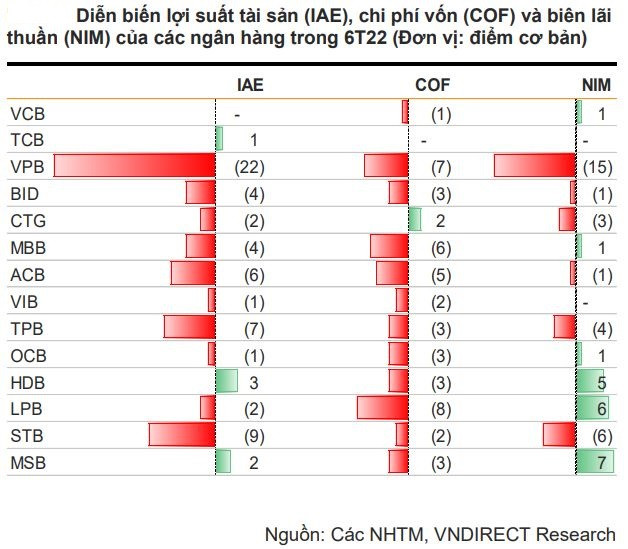

Mới đây, Ngân hàng Nhà nước (NHNN) đã ra quyết định tăng một loạt lãi suất điều hành và nâng trần lãi suất huy động nhưng vẫn giữ nguyên trần lãi suất cho vay. Nếu không tăng được lãi suất đầu ra tương ứng với lãi suất huy động đầu vào tăng thêm, NIM ngân hàng sẽ bị kéo giảm. Bên cạnh đó, tiền gửi không kỳ hạn (CASA) cũng bị ảnh hưởng do dòng tiền nằm trên tài khoản thanh toán có xu hướng tìm đến các kênh tiền gửi có kỳ hạn với lãi suất cao hơn.

Ngoài ra, lãi suất tăng phần nào khiến cho nền kinh tế tăng trưởng chậm lại và qua đó tác động đến sức khỏe tài chính của các doanh nghiệp cũng như người tiêu dùng. Khi tình trạng tài chính ở hộ gia đình và các tổ chức kinh tế ngày càng trở nên khó khăn, việc chi phí tài chính bị nâng lên cũng góp phần kéo nợ xấu cao hơn.

Tuy nhiên, theo một số nhận định, trong bối cảnh, room tín dụng của nhiều ngân hàng đã cạn, việc tăng lãi vay là khó tránh. Vào đầu tháng 9, NHNN đã nới hạn mức tín dụng cho 18 ngân hàng thương mại. Theo hạn mức tín dụng mới của các ngân hàng này (chiếm 80% tín dụng hệ thống), VNDirect dự báo tổng tăng trưởng tín dụng sẽ đạt gần 13% vào cuối năm. Với mục tiêu hàng đầu là kiểm soát lạm phát và ổn định vĩ mô, CTCK này cho rằng sẽ ít có khả năng các ngân hàng thương mại được nhận thêm hạn mức tín dụng từ giờ cho đến hết năm 2022.

Thực tế, lãi suất liên ngân hàng đang tăng mạnh trở lại những ngày gần đây dù NHNN đã liên tục sử dụng các công cụ hoạt động thị trường mở nhằm duy trì thanh khoản trên hệ thống. Hiện lãi suất qua đêm trên thị trường liên ngân hàng ở mức 5,71%/năm; kỳ hạn 3 tháng là 6,13%/năm; kỳ hạn 9 tháng tới 6,78%/năm. Đây là mức lãi suất cao nhất trong 7 năm qua.

Chứng khoán Rồng Việt dự báo lãi suất cho vay sẽ chịu áp lực điều chỉnh tăng mạnh trong nửa cuối năm 2022 và sang cả năm 2023 do dư địa tín dụng hạn hẹp, lãi suất huy động tăng, cùng với thanh khoản hệ thống không dồi dào do ưu tiên ổn định tỷ giá và kiềm chế lạm phát.

Dù chưa thể đánh giá chính xác tác động của xu hướng tăng lãi suất lên hoạt động kinh doanh của các ngân hàng nhưng ảnh hưởng đến diễn biến cổ phiếu là khá rõ ràng. Dòng tiền đổ vào thị trường chứng khoán được tương đối hạn chế trong bối cảnh thắt chặt tiền tệ, được dự báo khó có thể hấp thụ lượng cổ phiếu trôi nổi tự do khổng lồ của nhóm ngân hàng.

Nhịp Sống Thị Trường