Doanh nghiệp bất động sản thích ứng thế nào khi thiếu vốn?

Chuyên gia cho rằng, doanh nghiệp bất động sản có thể tận dụng kênh vốn từ khách hàng qua việc nỗ lực hoàn thiện các thủ tục pháp lý và tiến độ triển khai dự án để có thể mở bán và nhận các khoản trả trước từ khách hàng, đối tác hợp tác kinh doanh và nhà cung cấp (vốn lưu động).

- 22-08-2022Chuyên gia Savills Việt Nam: “Từ nay đến cuối năm, cơ hội rất lớn cho BĐS liền thổ lân cận Tp.HCM”

- 22-08-2022Thống đốc Ngân hàng chỉ đạo 'nóng' liên quan gói hỗ trợ nhà ở 40.000 tỷ

- 22-08-2022Từ 25/8, đất ở tại TP.HCM tăng giá lên 15 lần

Ông Nguyễn Quang Thuận, Chủ tịch Fiin Group cho biết, 54 doanh nghiệp bất động sản niêm yết hiện có số dư tín dụng khoảng 435.000 tỷ đồng (bao gồm cả tín dụng ngân hàng, trái phiếu doanh nghiệp, khách hàng mua nhà trả trước và vốn hợp đồng hợp tác kinh doanh) vào giữa năm 2022. Ngoài ra, còn có vốn tín dụng quốc tế nữa, với số dư huy động khoảng 4 tỷ USD.

Do đó, tín dụng ngân hàng hỗ trợ doanh nghiệp bất động sản không lớn, chỉ chiếm 14%, còn lại là trái phiếu doanh nghiệp, trả trước từ khách hàng và vốn nợ dưới hình thức hợp đồng hợp tác kinh doanh. Để đánh giá đúng về tín dụng bất động sản, chúng ta cần một góc nhìn rộng hơn, không chỉ room tín dụng, không chỉ trái phiếu doanh nghiệp, mà là toàn bộ cơ chế tín dụng trong lĩnh vực này.

Hoạt động phát hành TPDN bất động sản tại Việt Nam đã giảm sút mạnh trong nửa đầu năm nay nhưng không đóng băng. Ông Thuân cho biết, mức độ đòn bẩy nói chung chưa đến 0,5 lần tức là ở mức khá thấp nhưng chất lượng tín dụng nói chung đang yếu đi.

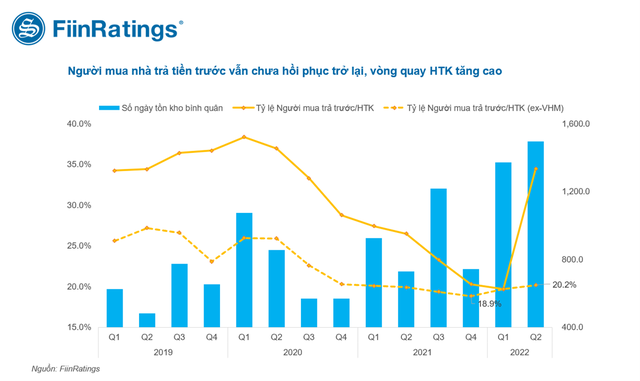

Ngoài các yếu tố rủi ro về pháp lý, nguồn vốn tín dụng hạn chế, chi phí vốn tăng do môi trường lãi suất tăng, tiến độ mở bán và tỷ lệ hấp thụ suy giảm do cả ảnh hưởng bởi Covid-19 thì điểm đáng lo ngại là vòng quay hàng tồn kho bất động sản.

Hiện nay, vòng quay hàng tồn kho bất động sản đã tăng lên 1.500 ngày, tương đương với lượng hàng đang có trên thị trường hiện nay phải 4 năm mới hấp thụ hết với tốc độ bán và thanh khoản như thị trường hiện nay. Con số này tương đương với thị trường Trung Quốc, cho thấy rủi ro đáng lo ngại.

Ông Nguyễn Quang Thuận, Chủ tịch Fiin Group.

Tuy nhiên, ông Thuân cho rằng, điểm tích cực là nếu tính cả đòn bẩy từ đối tác kinh doanh, con số này vẫn khoảng 1 lần, thấp hơn khá nhiều khi so sánh với thị trường Trung Quốc. Mặt khác, mức lợi nhuận gộp của chủ đầu tư Việt Nam hiện cao hơn nhiều so với các doanh nghiệp bất động sản Trung Quốc, đây là dự địa quan trọng để các doanh nghiệp bất động sản Việt Nam “co giãn” trước những tác động tiêu cực.

Bên cạnh đó, nhiều doanh nghiệp bất động sản chủ động mua lại trái phiếu trước hạn, qua đó giảm đáng kể áp lực vỡ nợ dây chuyền.

Ông Thuân cũng nêu quan điểm: “Để thị trường trái phiếu phát triển và tiếp tục là kênh huy động vốn hiệu quả thì chúng ta có thể chấp nhận một khẩu vị rủi ro nhất định, nghĩa là sẵn sàng chấp nhận “vỡ nợ”. Nếu chúng ta xem xét tín dụng ngành ngân hàng, hiện nợ xấu là 1,5%, con số nợ xấu gộp như NHNN công bố khoảng 6 - 7%. Vậy nếu TPDN có tỷ lệ nợ xấu 1 - 3% cũng là mức bình thường.

Với quy mô 1,5 triệu tỷ đồng, chúng ta có tỷ lệ nợ xấu TPDN từ 15.000 - 30.000 tỷ đồng tôi nghĩ là điều chấp nhận được, quan trọng là làm sao để rủi ro này không ảnh hưởng xấu tới người dân, xã hội và nền kinh tế.

Trong bối cảnh vốn tín dụng của ngân hàng chảy vào bất động sản bị hạn chế do bởi room tín dụng và gần đây dòng chảy từ kênh trái phiếu doanh nghiệp cũng bị siết chặt, ông Thuân cho rằng các doanh nghiệp bất động sản nên mở rộng kênh vốn từ khách hàng và đối tác.

Theo đó, doanh nghiệp bất động sản có thể tận dụng kênh vốn từ khách hàng qua việc nỗ lực hoàn thiện các thủ tục pháp lý và tiến độ triển khai dự án để có thể mở bán và nhận các khoản trả trước từ khách hàng, đối tác hợp tác kinh doanh và nhà cung cấp (vốn lưu động).

Nguồn FiinRatings.

Hơn nữa, thực tế vẫn có nhiều định chế tài chính và ngân hàng vẫn thực hiện giải ngân tín dụng và mua trái phiếu doanh nghiệp. Thực tế số dư nợ vay của các DNNY trong ngành bất động sản dân cư vẫn tăng 25,1% trong 6 tháng 2022. Hơn nữa, số dư trái phiếu sở hữu bởi 27 ngân hàng thương mại vẫn tăng đáng kể, ở mức khoảng 23 ngàn tỷ trong 6 tháng 2022.

Trên kênh trái phiếu doanh nghiệp, mặc dù suy giảm nhưng trái phiếu bất động sản vẫn có quy mô phát hành đáng kể, nhất là các trái phiếu có chất lượng phù hợp với khẩu vị rủi ro của nhóm nhà đầu tư nhất định.

Để làm được điều này, minh bạch hồ sơ và năng lực tín dụng là điều tối cần thiết. CEO Fiin Group cho rằng, xây dựng và cải thiện hồ sơ tín dụng trên thị trường vốn là giải pháp căn cơ hướng đến một chiến lược vốn tối ưu thay vì khi có nhu cầu huy động vốn mới thực hiện. Giải pháp thiết thực có thể kể đến là xếp hạng tín nhiệm.

Việc đẩy mạnh xếp hạng tín nhiệm sẽ giúp không chỉ nhà đầu tư cá nhân mà còn giúp các ngân hàng thương mại trong việc tham chiếu lựa chọn, đánh giá và cho vay tín dụng phù hợp với yêu cầu kiểm soát chặt chẽ rủi ro tín dụng bất động sản của NHNN. Mặt khác, việc xếp hạng tín nhiệm còn giúp “đồng bộ hóa” thông tin về chất lượng tín dụng trái phiếu và tín dụng ngân hàng và qua đó hỗ trợ công tác giám sát rủi ro vỡ nợ chéo của cả thị trường tín dụng nói chung

Chia sẻ về cách xếp hạng một doanh nghiệp bất động sản, ông Thuân cho biết, những yếu tố quan trọng nhất đó là quỹ đất sạch và nhiều ở thành phố hoặc vị trí trung tâm, có mức độ đa dạng hóa tốt về sản phẩm cung cấp và nguồn thu, có thương hiệu tốt, năng lực triển khai đã được chứng minh trong quá khứ…

Cuối cùng, các doanh nghiệp bất động sản có thể đẩy mạnh kênh trái phiếu chào bán ra công chúng. Dự thảo Nghị định 153 đang được thực hiện theo hướng chuẩn hóa điều kiện phát hành, mục đích sử dụng vốn và cơ sở nhà đầu tư, vì vậy chào bán trái phiếu ra công chúng là một sự lựa chọn quan trọng trong bối cảnh pháp lý hiện nay. Tuy nhiên, để chào bán thành công, các doanh nghiệp cần tìm kiếm đơn vị tư vấn uy tín, có năng lực phân phối đến đúng đối tượng mục tiêu và hỗ trợ soạn lập hồ sơ phát hành chuyên nghiệp.

Nhịp sống kinh tế