Doanh nghiệp vừa và nhỏ Việt Nam đang sống dựa vào nền kinh tế trực tuyến

Đó là chia sẻ của bà Lê Diễm Phương – Giám đốc phát triển giải pháp thanh toán doanh nghiệp tại Mastercard Việt Nam – chia sẻ ở sự kiện “Ngày hội thẻ doanh nghiệp” mới đây.

- 23-12-2023Một DN đầu tư tài chính, bất động sản trên sàn báo lỗ kỷ lục, chỉ còn 4 nhân sự, cổ phiếu chưa đủ "cốc trà đá"

- 23-12-2023Cậu ấm, cô chiêu nhà các tỷ phú đô la Việt Nam đang sở hữu bao nhiêu cổ phiếu công ty của bố mẹ?

- 22-12-2023Con trai tỷ phú Phạm Nhật Vượng chính thức sở hữu cổ phiếu Vingroup

Nền kinh tế đang dịch chuyển đáng kể từ mô hình truyền thống sang mô hình trực tuyến, do thay đổi nhanh chóng trong hành vi của người tiêu dùng, đặc biệt từ sau mùa dịch. 65% người tham gia khảo sát của VISA về thái độ thanh toán của người tiêu dùng Việt nói rằng họ mang ít tiền mặt hơn trong ví và 32% khẳng định sẽ ngưng sử dụng tiền mặt sau đại dịch. Tính đến nay, gần 76% người tiêu dùng đang sử dụng ít nhất một dịch vụ ví điện tử. Trong 8 tháng đầu năm 2023, so với cùng kỳ năm 2022, số lượng giao dịch không sử dụng tiền mặt đã tăng lên 49,71%, được thúc đẩy bởi bởi sự ủng hộ của các cấp chính quyền với những chính sách được đưa vào cuộc sống và sự phát triển của dịch vụ ngân hàng điện tử.

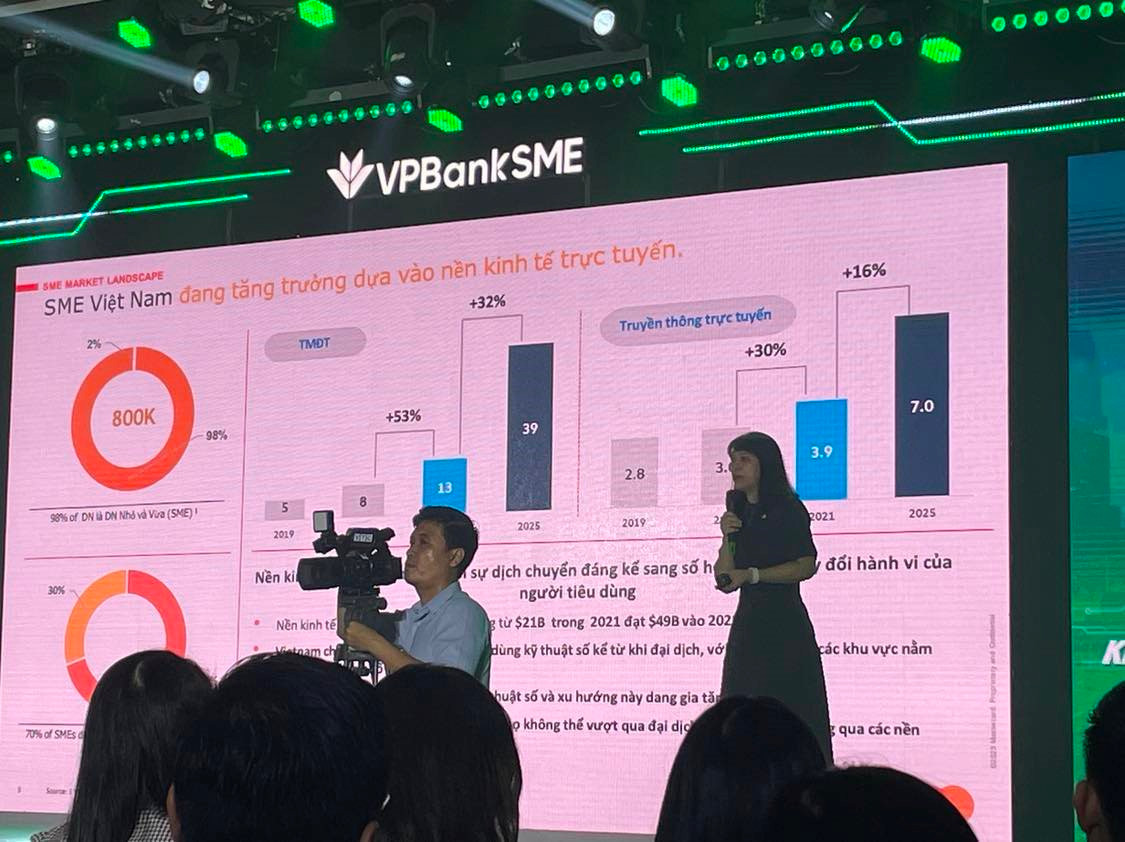

Thống kê từ Mastercard cũng ghi nhận, giá trị thương mại điện tử (TMĐT) đã có bước nhảy vọt 53% giai đoạn 2020-2021, và dự tăng trưởng tiếp 32% đến năm 2025. Song song, thị trường truyền thông trực tuyến cũng tăng đến 30% từ năm 2020-2021, dự gấp đôi giá trị đến năm 2025. Tương ứng, nền kinh tế trực tuyến sẽ tăng từ mức 21 tỷ USD (năm 2021) lên 49 tỷ USD trong năm 2025.

Song song với thói quen thanh toán dần thay đổi, một xu hướng cũng nổi lên gần đây là sự không ổn định của kinh tế dẫn đến sụt giảm về khả năng chi tiêu của mỗi cá nhân người tiêu dùng trong thị trường, từ đó phần nào phản ánh sức khoẻ của các doanh nghiệp.

“Thế giới đang đi rất nhanh. 5-10 năm trước, chúng ta không nghĩ tới kỹ thuật số hay AI, nhưng nay đây là những từ khoá “nóng nhất” trong năm 2023. Thế giới cũng đối mặt với nhiều biến động, thách thức. Lãi suất đồng USD thế giới chưa bao giờ tăng cao như bây giờ, lạm phát, giá dầu cũng đạt đỉnh...”, bà Phương nói. Do đó, với chủ doanh nghiệp, đặc biệt doanh nghiệp vừa và nhỏ (SME), họ chỉ quan tâm làm sao bán được nhiều sản phẩm, tối ưu chi phí.

Báo cáo mới nhất của IFC cho biết, hiện chỉ 30% SME tại Việt Nam có khả năng tiếp cận tín dụng, đặt gánh nặng lên cơn “khát” vốn của đối tượng doanh nghiệp này. Mặt khác, các SME ở Việt Nam cũng đang đối mặt với rất nhiều thách thức trong việc huy động vốn. Cụ thể, họ phải đối mặt với nhiều tiêu chí cho vay nghiêm ngặt, quá trình đăng ký vay vốn phức tạp và mất thời gian; lãi suất cao; thiếu sự hướng dẫn và hỗ trợ chuyên môn trong quá trình vay vốn.

Trong khi, SME nhiều năm qua được xác định là động lực tăng trưởng và xương sống của nền kinh tế. Tính đến cuối năm 2022, Việt Nam có khoảng 880.000 SME, tương đương 98% tổng số doanh nghiệp. Đáng nói, dù giữ vai trò quan trọng của nền kinh tế, SME vẫn phải dựa vào bạn bè và gia đình của người sáng lập để vay vốn, chiếm 48% doanh nghiệp tại Đông Nam Á (con số được ước tính theo khảo sát “Small businesses, Big growth”của nền tảng ngân hàng đám mây Mambu).

Theo đó, để giảm bớt gánh nặng cho các SME, nhiều tổ chức tín dụng, ngân hàng đã và đang hỗ trợ vốn cũng như cung cấp tín dụng số hoá.

Ví dụ, KBank Vietnam vừa cung cấp các giải pháp vay vốn cho nhóm khách hàng SME vốn đang phải đối mặt với nhiều khó khăn và thách thức trong hoạt động huy động vốn. Ngân hàng này cấp hạn mức vay một lần trị giá 10 - 300 triệu đồng, thời hạn 12 - 36 tháng, không yêu cầu tài sản đảm bảo hoặc người bảo lãnh.

Về câu chuyện số hoá, các chuyên gia cũng nhấn mạnh kinh tế Việt Nam đang chứng kiến sự dịch chuyển sang nền kinh tế trực tuyến, bao gồm SME. Thử tưởng tượng, để thực hiện một đơn hàng, chúng ta tốn nhiều công đoạn, mua từ nhà cung cấp thường xuyên hay nhà cung cấp mới, tạo yêu cầu mua hàng, xuất yêu cầu mua hàng, nhận báo giá, duyệt báo giá…

Doanh nghiệp khi đóng vai trò nhà cung cấp/người mua đều gặp phả nhiều phiền toái vì sự phân mảnh trong suốt quá trình mua hàng. Thanh toán và đối soát chỉ là bước sau cùng trong hệ sinh thái mà hiện nay đang vận hành rời rạc. Trong khi người mua muốn có giá thấp nhất và thanh toán chậm nhất, áp dụng nhiều hình thức thanh toán nhất thì nhà cung cấp muốn thu tiền nhanh nhất, nhận thanh toán trực tiếp vào tài khoản, không phát sinh thêm chi phí khi dược thanh toán.

“Như vậy, để đồng bộ hết công việc này, tại sao không tận dụng loại thẻ doanh nghiệp không phát sinh chi phí? Không cần quản lý thông thường, chỉ cần nhìn vào sao kê thẻ là biết chi tiêu như nào. Còn nhân viên chủ chốt cảm thấy trân trọng khi được sử dụng thẻ công ty, không dùng thẻ cá nhân. Chủ doanh nghiệp không bỏ chi phí mà được ngân hàng cấp hạn mức”, đại diện Master card đặt vấn đề.

Nhìn chung, chuyển đổi số đã là mục tiêu quốc gia, chính phủ và NHNN đã xây dựng và ngày càng hoàn thiện cơ chế, chính sách khuyến khích, thúc đẩy hoạt động chuyển đổi số của ngân hàng và doanh nghiệp. Và dịch vụ thanh toán trực tuyến là một trong những yếu tố quan trọng trong quá trình chuyển đổi số toàn diện trong quản trị và phát triển của doanh nghiệp. Theo số liệu thống kê của Bộ Thông tin và truyền thông, hơn 70% người trưởng thành Việt Nam sử dụng điện thoại thông minh, đây là một lợi thế rất lớn trong việc triển khai các dịch vụ ngân hàng trực tuyến nói chung và dịch vụ thanh toán trực tuyến thẻ nói riêng cho người dùng.

Nhịp sống thị trường