NBB sẽ phát hành 210 tỷ đồng trái phiếu chuyển đổi cho 4 nhà đầu tư

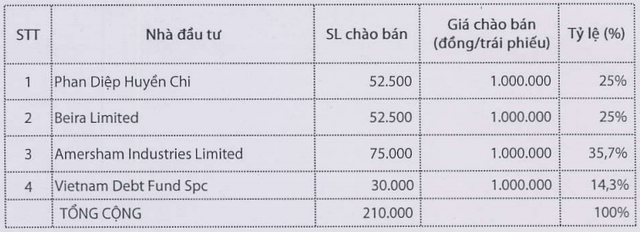

Danh sách các nhà đầu tư được chào bán trái phiếu dự kiến bao gồm bà Phan Diệp Huyền Chi, Beira Limited, Amersham Industries Limited, Vietnam Debt Fund Spc.

- 08-06-2015CII được phép chào mua cổ phần NBB với giá tối thiểu 27.000đ/cp

- 01-06-2015NBB dự kiến lãi 30 tỷ đồng từ việc thoái vốn khỏi NBB Quảng Ngãi

- 24-04-2015NBB tăng giá 18%, Vietnam Property vẫn không bán hết lượng cổ phần đã đăng ký

- 28-03-2015Liên tục mua vào, CII đã nắm giữ 21,43% vốn điều lệ của NBB

CTCP Đầu tư Năm Bảy Bảy (mã: NBB) thông báo về việc triển khai thực hiện phát hành trái phiếu chuyển đổi và danh sách nhà đầu tư dự kiến.

Theo đó, HĐQT đã thông qua phát hành 210.000 trái phiếu chuyển đổi với giá phát hành bằng mệnh giá, tức 1.000.000 đồng/trái phiếu. Kỳ hạn trái phiếu là 5 năm với lãi suất cố định 8%/năm. Thời gian triển khai thực hiện là quý III/2015. Với việc phát hành trái phiếu chuyển đổi, NBB dự kiến huy động được 210 tỷ đồng

Trái phiếu chuyển đổi được thanh toán lãi định kỳ 6 tháng/lần kể từ ngày phát hành. Tiền lãi trái phiếu sẽ được điều chỉnh theo số dư mệnh giá trái phiếu còn lại sau mỗi lần chuyển đổi trái phiếu.

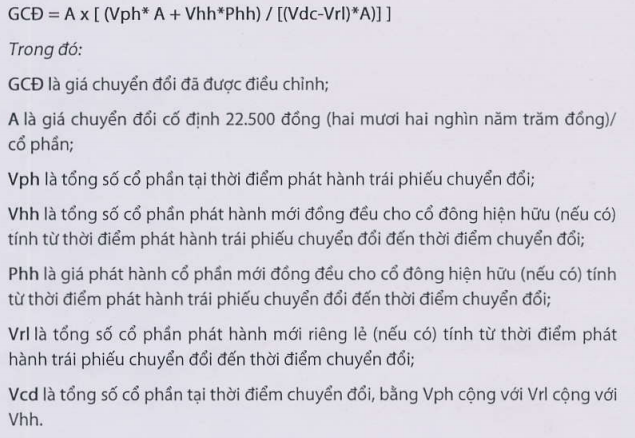

HĐQT nhất trí, giá chuyển đổi cố định là 22.500 đồng/cp và ủy quyền cho Ban Giám đốc quyết định giá chuyển đổi thực tế sau khi tìm kiếm, lựa chọn, đàm phán các điều kiện về giá chuyển đổi đối với nhà đầu tư. Giá chuyển đổi không thấp hơn 21.000 đồng/cp.

Trường hợp công ty phát hành cổ phần mới cho cổ đông hiện hữu hay cổ phần riêng lẻ mới thì giá chuyển đổi trái phiếu được tính theo công thức:

Thời gian thực hiện chuyển đổi là ngay tại thời điểm kết thúc năm thứ 1 kể từ khi phát hành hoặc 6 tháng kể từ ngày phát hành.

Danh sách các nhà đầu tư được chào bán trái phiếu dự kiến bao gồm bà Phan Diệp Huyền Chi, Beira Limited, Amersham Industries Limited, Vietnam Debt Fund Spc.

HSX

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Gạo AAN vinh dự nhận giải thưởng Thương hiệu Quốc gia năm 2024

19:30 , 05/11/2024