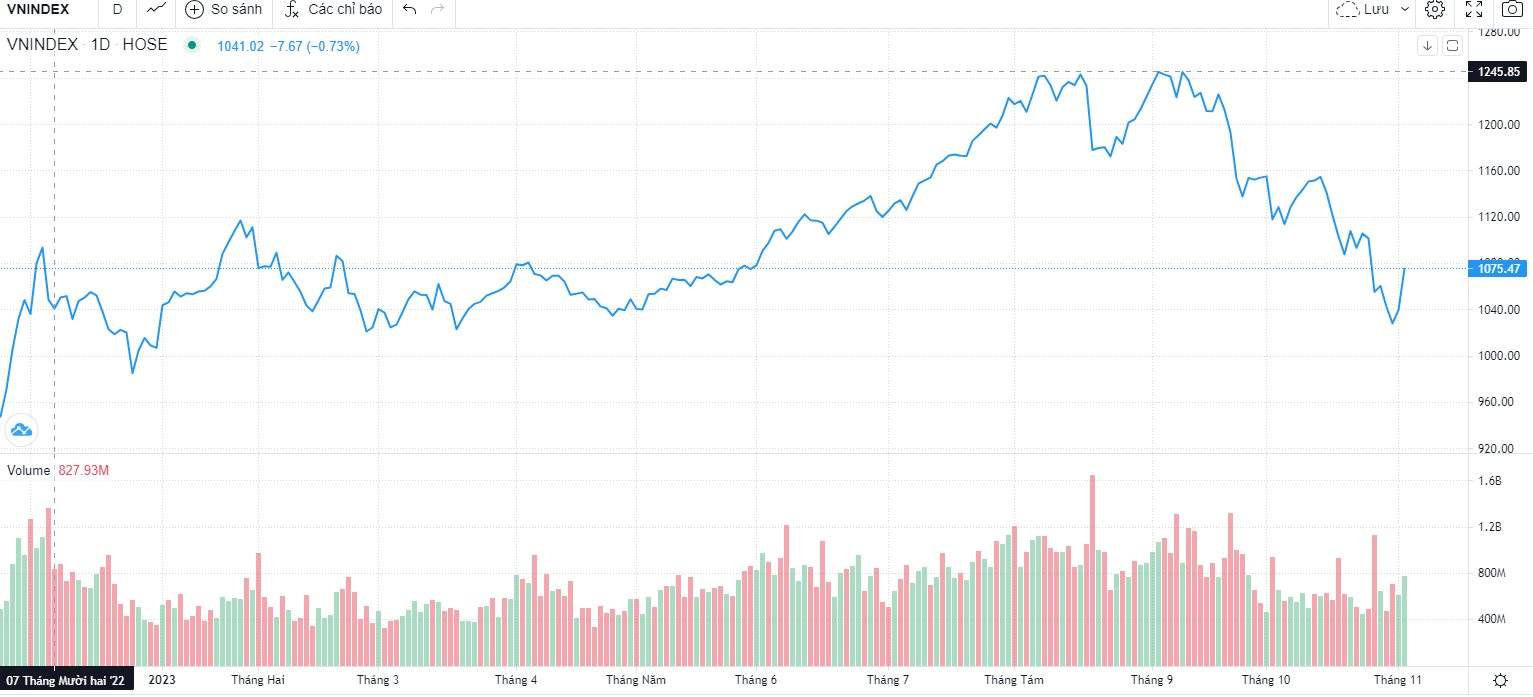

Đón nhận phiên tăng bùng nổ gần 36 điểm với thanh khoản cải thiện, chứng khoán đã vào "sóng" mới?

Diễn biến tích cực của thị trường chứng khoán được ông Huỳnh Minh Tuấn – Nhà sáng lập FIDT nhìn nhận trên sự khởi sắc từ hai sự kiện kinh tế vừa diễn ra giúp “cởi trói” phần nào áp lực lãi suất – đà giảm trên thị trường chứng khoán lâu nay.

Sau thời gian “nếm mật nằm gai”, thị trường chứng khoán tiếp tục đón nhận phiên giao dịch bùng nổ với hàng loạt cổ phiếu bứt phá. Tâm lý nhà đầu tư cải thiện mạnh như “nắng hạn gặp mưa rào”, dòng tiền hưng phấn kéo nhiều nhóm cổ phiếu bứt phá ngoạn mục, tâm điểm là nhóm bất động sản, chứng khoán khi đồng loạt tăng kịch trần.

Khép lại phiên giao dịch đầu tuần, VN-Index tăng 35,81 điểm, tương đương 3,44% lên mốc 1.075 điểm. Độ rộng nghiêng hẳn về bên mua với 963 mã tăng áp đảo hoàn toàn so với mã giảm. Thanh khoản trên HOSE cũng tăng mạnh gần 25% so với phiên trước lên gần 13.900 tỷ đồng.

Yếu tố kích hoạt đà tăng của VN-Index

Diễn biến tích cực của thị trường chứng khoán được ông Huỳnh Minh Tuấn – Nhà sáng lập FIDT nhìn nhận trên sự khởi sắc từ hai sự kiện kinh tế vừa diễn ra giúp “cởi trói” phần nào áp lực lãi suất – đà giảm trên thị trường chứng khoán lâu nay.

Thứ nhất, những tín hiệu tích cực từ cuộc họp lãi suất của Fed . Theo đó, cân bằng tăng trưởng kinh tế - lạm phát – thị trường lao động của Mỹ tiếp tục thể hiện xu hướng tốt cho kịch bản “hạ cánh mềm” mà Fed hướng đến, bao gồm tăng trưởng kinh tế mạnh (GDP quý 3 Mỹ 4,9%); lạm phát ổn định (Core PCE Mỹ ghi nhận 2 tháng liên tục mức thấp 3,8% - 3,7%) ; thị trường lao động cân bằng hơn (tăng trưởng lương được cân bằng ở thời điểm hiện tại) .

Fed quan điểm thận trọng về ảnh hưởng của đà bán tháo trái phiếu dài hạn hiện tại gây bất ổn đến điều kiện tài chính toàn cầu, cũng là áp lực lớn lâu nay ảnh hưởng đến các nền kinh tế nhóm yếu Emerging Market như Việt Nam. Quan điểm thận trọng này là yếu tố lớn cho hành động dừng tăng lãi suất kỳ họp này.

Các ảnh hưởng của chương trình Quantitative Tightening sẽ tiếp diễn trong khung thời gian dài, 6 – 9 tháng tới. (Mức hút ròng thanh khoản TPCP dài hạn từ chương trình QT hiện tại là 60 tỷ USD/tháng, dự kéo dài đến tháng 8/2024).

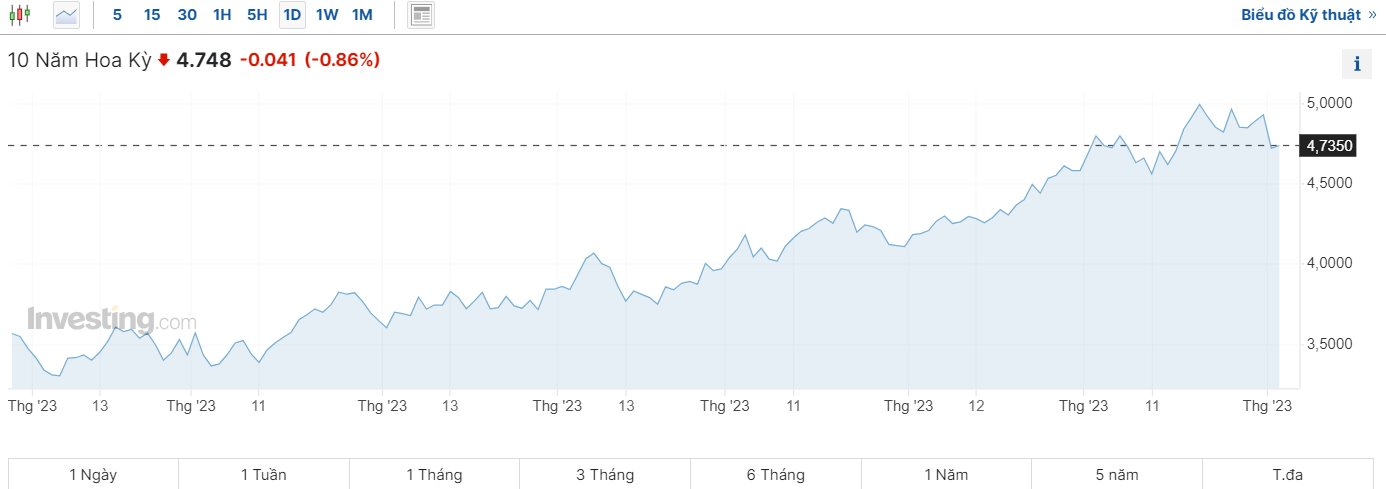

Thứ hai, lợi suất trái phiếu chính phủ giảm mạnh sau kết quả vòng thông báo phát hành TPCP của Bộ Tài chính Mỹ công bố tối ngày 1/11. Theo đó, Bộ Tài chính Mỹ phát biểu họ chú ý về áp lực bán tháo TPCP Mỹ dài hạn hiện tại. Kế hoạch phát hành mới trong kỳ phát hành tháng 11/2023 – tháng 1/2024 giảm phát hành TPCP kỳ hạn 10 năm và 30 năm, tăng phát hành các kỳ hạn ngắn hơn (2 năm – 7 năm) nhằm ổn định thị trường TPCP dài hạn sau khi áp lực tăng TPCP dài hạn rất mạnh kể từ tháng 9 (trái phiếu chính phủ 10 năm Mỹ tăng từ 4% tháng 8 lên đến trên 5% cuối tháng 10).

Sau thông tin kế hoạch phát hành mới, đồng loạt nhóm lợi suất TPCP dài hạn toàn cầu đều giảm mạnh, về mức ổn định hơn nhiều so với giai đoạn gần đây. Cụ thể, lợi suất TPCP 10 năm giảm mạnh còn 4.715%, thấp hơn nhiều so với vùng nguy hiểm 4,8% - 5,0% . Lợi suất TPCP 30 năm giảm mạnh còn 4.948%, thấp hơn so với vùng nguy hiểm 5,1% - 5,3%.

Lợi suất TPCP Mỹ 10 năm giảm mạnh

Với những thông tin quan trọng tốt, làm đảo chiều áp lực lớn về thanh khoản – lãi suất trên thị trường TPCP Mỹ dài hạn lâu nay, bộ ba chỉ số chứng khoán Mỹ đồng loạt tăng mạnh, ghi nhận đà hồi phục phiên thứ 3 liên tục, cho thấy sự khởi đầu tháng 11 rất sáng.

Về bối cảnh trong nước, chuyên gia FIDT dự báo áp lực đề phòng tỷ giá – hút ròng thanh khoản của NHNN rất có thể sẽ hạ nhiệt trong các phiên sắp tới, nhờ vào diễn biến thuận lợi của thị trường toàn cầu. Các thay đổi mạnh trên toàn cầu đảm bảo kịch bản dễ thở của cả NHNN lẫn niềm tin thị trường chứng khoán Việt Nam sau đợt báo tháo thời gian gần đây, chủ yếu do các áp lực từ toàn cầu đến việc hút tiền ròng của NHNN. Bên cạnh đó, tỷ giá rất có thể sẽ hạ nhiệt, về lại ngưỡng an toàn xung quanh 24.500 trong các phiên tới.

Với những thông tin tích cực trên, ông Tuấn cho rằng chứng khoán Việt Nam có cơ hội lấy lại phần ảnh hưởng bán tháo trong các phiên tới với những điều kiện thuận lợi khi dòng vốn ngoại có thể ngưng rút, thậm chí đảo chiều mua ròng và tâm lý nhà đầu tư bình ổn trở lại.

“Sóng” tăng mới đã chính thức được xác lập

Bên cạnh những tín hiệu tích cực từ cuộc họp của Fed và diễn biến tích cực từ lợi suất trái phiếu, ông Nguyễn Thế Minh – Giám đốc Phân tích Chứng khoán Yuanta nhìn nhận áp lực từ giá dầu giảm mạnh xuống vùng giá thấp nhất 2 tháng cũng phần nào xóa tan lo ngại lạm phát bùng nổ từ căng thẳng Israel-Hamas. Thêm vào đó, chỉ số chứng khoán của Israel đang có những diễn biến phục hồi khá tốt thể hiện kỳ vọng của nhà đầu tư căng thẳng địa chính trị tại đất nước này sẽ sớm hạ nhiệt.

Nhìn nhận xu hướng thị trường hiện tại, ông Nguyễn Thế Minh cho rằng VN-Index đã chính thức xác nhận đáy và bước vào xu hướng tăng mới khi vượt qua mốc điểm 1.075 điểm kèm theo thanh khoản tăng mạnh. Chuyên gia Yuanta cho rằng phiên bùng nổ theo đà cũng đã được xác nhận khi hội tụ đủ ba yếu tố.

Thứ nhất, phiên bùng nổ theo đà thường xuất hiện từ ngày thứ 4 đến ngày thứ 7 với mức tăng trên 1%. Tuy thị trường chỉ mới ghi nhận 2 phiên tăng điểm liên tiếp, song biên độ tăng của phiên hôm nay lên tới 3,21%.

Thứ hai, thanh khoản tăng vọt so với phiên trước đó và bình quân trong 20 phiên gần nhất. Thanh khoản phiên hôm nay không tăng đột biến, song cũng tăng xấp xỉ 25% so với phiên trước đó.

Thứ ba, độ rộng thị trường cải thiện tích cực, số lượng cổ phiếu tăng giá áp đảo số lượng cổ phiếu giảm. Dòng tiền không chỉ tập trung cục bộ vào nhóm cổ phiếu bất động sản mà lan tỏa hầu hết các nhóm cổ phiếu.

Với quan điểm thị trường đã xác lập đáy khi VN-Index vượt 1.075 điểm, chuyên gia Yuanta khuyến nghị nhà đầu tư có thể lựa chọn cổ phiếu có nền tảng tốt, bị chiết khấu sâu trong thời gian qua.

Nhóm cổ phiếu bất động sản được dự báo sẽ quay trở lại dẫn sóng trong đợt tăng tới khi định giá P/B của nhóm này đã quay về mức đáy 2020 và 2022 và kích hoạt dòng tiền bắt đáy gia nhập.

Nhịp sống thị trường