Động lực cho ngân hàng năm 2021

Tăng trưởng tín dụng 12% và có thể cao hơn là một trong những yếu tố giúp thúc đẩy lợi nhuận ngân hàng. Mặt bằng lãi suất huy động tiếp tục duy trì ở mức thấp trong khi lãi suất cho vay chưa giảm tương ứng giúp ngân hàng giảm chi phí vốn và cải thiện NIM.

- 28-12-202010 sự kiện tài chính - ngân hàng nổi bật năm 2020

- 27-12-2020Tăng trưởng tín dụng năm 2021 sẽ khoảng 12%

- 27-12-2020Thống đốc chỉ đạo các ngân hàng giảm chỉ tiêu lợi nhuận để giảm lãi suất trong năm 2021

Vừa qua, Phó Thống đốc Ngân hàng Nhà nước (NHNN) Đào Minh Tú cho biết NHNN dự kiến lấy 12% là mục tiêu cho tăng trưởng tín dụng năm 2021, có thể mở rộng hơn lên 13-14%. Con số này là các chỉ tiêu không bắt buộc và sẽ cân đối phù hợp với tình hình thị trường và nền kinh tế.

Chỉ tiêu tín dụng từ NHNN tương đương kỳ vọng của các công ty chứng khoán trong các báo cáo về triển vọng năm sau. CTCK Vietcombank (VCBS) kỳ vọng tín dụng sẽ hồi phục và tăng 11-12%.

VNDirect có góc nhìn lạc quan hơn. Báo cáo CTCK này kỳ vọng tăng trưởng tín dụng sẽ đạt 13-14% trong năm 2021 với giả định nền kinh tế toàn cầu sẽ dần hồi phục, tương quan xu hướng của Việt Nam.

Các hoạt động thương mại, sản xuất, dịch vụ trong đó có du lịch sẽ dần quay trở lại bình thường, thúc đẩy nhu cầu tín dụng trong năm sau, trong bối cảnh lãi suất cho vay thấp hơn do chính sách tiền tệ nới lỏng.

Tăng trưởng tín dụng hồi phục tác động tích cực đến hoạt động của các ngân hàng. Ảnh: Bảo Linh.

2020 là cơ hội để các ngân hàng tăng trưởng tín dụng và kiểm soát chi phí vốn. Theo NHNN, lãi suất cho vay giảm 0,6-0,8% so với năm 2019. Trong khi đó, lãi suất huy động giảm 1,5-2,5% so với đầu năm. Tốc độ giảm của lãi suất cho vay chưa tương ứng với huy động. Một số đơn vị vẫn đang có lãi suất huy động đặc biệt (13 tháng, tiền gửi trên 500 tỷ đồng) làm cơ sở với lãi suất cho vay ở mức cao 7-8%. Nhờ đó, các ngân hàng tiếp tục tận dụng được nguồn vốn với chi phí vốn thấp.

Bên cạnh đó, theo VNDirect mỗi nhà băng sẽ cải thiện tỷ lệ thu nhập lãi thuần (NIM) với tốc độ khác nhau tùy thuộc vào lợi thế mỗi bên về tỷ lệ CASA hoặc tỷ lệ cho vay trên tiền gửi (LDR), mức độ thâm nhập thấp phân khúc bán lẻ, khẩu vị rủi ro. Năm sau, MSB dự kiến tăng trưởng tín dụng 30%.

Bên cạnh lãi thuần, nguồn thu ngoài lãi cũng sẽ đóng góp vào hoạt động của ngân hàng. Nhiều nhà băng ký hợp tác độc quyền bancassurance. Quan hệ này sẽ giúp ngân hàng có thêm nguồn thu từ hoa hồng bán bảo hiểm và khoản phí trả trước (Upfront). Nhiều ngân hàng vẫn đang "để dành" khoản phí này như Vietcombank ký hợp đồng độc quyền với FWD ước tính nhận trăm triệu USD, trong khi ACB thu về 370 triệu USD.

Dự phòng nợ xấu

Covid-19 được nhận định vẫn là yếu tố ảnh hưởng đến triển vọng ngành ngân hàng nói riêng và nền kinh tế.

Theo chuyên gia tài chính Nguyễn Trí Hiếu, nếu dịch được kiểm soát tốt trên thế giới, Việt Nam sẽ có cơ sở có một năm phục hồi mạnh hơn, trong đó ngân hàng vốn đang được xem là một trong những lĩnh vực sáng giá sẽ có sự tăng trưởng tốt trong năm 2021, và ngược lại. Vị này cũng lưu ý đến tình hình nợ xấu sẽ ảnh hưởng đến chất lượng tài sản của ngân hàng.

Đồng quan điểm, TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng BIDV nhận định Covid-19 khiến cho nợ xấu của ngành ngân hàng tăn. Hệ quả này đến từ yếu tố khách quan, không chỉ với năm nay, năm 2021 kế hoạch cũng như quan điểm xử lý nợ xấu của ngành ngân hàng sẽ phải thay đổi.

|

Theo ông Lực, nợ xấu gộp đến cuối năm 2020 ước tính sẽ khoảng 4,5%, con số này của năm 2021 có thể tăng lên 5-6%. Trích lập dự phòng tăng cao cũng sẽ tác động không nhỏ tới kết quả kinh doanh của ngân hàng trong năm 2021.

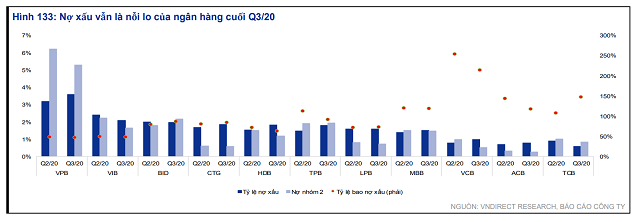

Theo VNDirect, sau 9 tháng 2020, nợ xấu của 21 ngân hàng trên sàn chứng khoán tăng 13,2% so với cùng kỳ, tỷ lệ nợ xấu tăng lên 1,85% so với mức 1,81% vào cuối quý III/2019; và tỷ lệ bao nợ xấu (LLR) giảm từ 87% xuống 84,8%.

CTCK cho rằng khi đại dịch được kiểm soát và nền kinh tế dần phục hồi, tăng trưởng tín dụng sẽ tăng trở lại và NIM có thể được cải thiện bằng cách thay đổi cơ cấu cho vay và tiền gửi, nhưng tác động của nợ xấu chỉ có thể được ngăn chặn khi các ngân hàng thận trọng trong việc thẩm định tín dụng, phân loại nợ và trích lập dự phòng.

NDH

CÙNG CHUYÊN MỤC

MSB lọt TOP 50 Công ty kinh doanh hiệu quả nhất Việt Nam năm 2024

15:30 , 12/12/2024Giao dịch qua TPBank bị gián đoạn

14:20 , 12/12/2024