DSC: Nửa sau tháng 12, thị trường chứng khoán có thể chứng kiến sự tham gia quyết liệt hơn của bên mua

Theo DSC, nếu cuộc họp FED tháng 12 có những tín hiệu tốt, khả năng nhà đầu tư trong nước cũng sẽ tự tin hơn, khi đó có thể sẽ có nhịp tăng mới trong ngắn hạn trong giai đoạn kết thúc năm cũ và sang tới cả đầu năm mới.

Trong báo cáo chiến lược mới công bố, Chứng khoán DSC đánh giá trong tháng 11 và đầu tháng 12 vừa qua, thị trường hồi phục rất nhanh từ vùng đáy dưới 900 điểm, tăng một mạch và tiến sát 1.100 điểm chỉ trong vòng 3 tuần, vượt ngoài kỳ vọng của nhiều nhà đầu tư và nguyên nhân không nhỏ tới từ dòng tiền bắt đáy của khối ngoại.

Sau đà tăng tốc độ, kể từ 5/12, thị trường có sự tích lũy nhất định, chờ đợi kết quả từ cuộc họp FED tháng 12 nhằm có những bước phát triển tiếp theo. Đánh giá về phiên họp của FED, DSC trích dẫn những dự báo của các tổ chức kinh tế lớn nghiêng về khả năng có nhiều màu sắc tích cực hơn khi diễn biến liên thị trường đang tương đối ổn định với lợi suất trái phiếu chính phủ chỉ số Dollar duy trì đà giảm ngắn hạn.

Kết luận chung, DSC cho rằng bối cảnh thị trường hiện tại vẫn tương đối ổn trong ngắn hạn, ủng hộ xu hướng có thể tiếp tục hồi phục của chỉ số chung. Khoảng thời gian tích lũy 1-3 tuần là cần thiết trong mỗi đợt tăng giá.

"Nếu cuộc họp FED tháng 12 có những tín hiệu tốt, khả năng nhà đầu tư trong nước cũng sẽ tự tin và quyết liệt hơn, khi đó có thể sẽ có nhịp tăng mới trong ngắn hạn giai đoạn kết thúc năm cũ và sang tới cả đầu năm mới", DSC nhấn mạnh.

Với góc nhìn trên, DSC dự phóng nửa sau tháng 12 có thể chứng kiến sự tham gia quyết liệt hơn của bên mua. Ngược lại, trong kịch bản tiêu cực, vùng 980 đến 1.000 sẽ đóng vai trò hỗ trợ rất mạnh khi đây là điểm mà khối ngoại mua vào rất quyết liệt.

Trước đó, trong hai nhịp sóng hồi của tháng 11, có thể thấy mức độ tham gia của nhà đầu tư cá nhân là rất hạn chế. Ở đoạn nhịp hồi quá bán, đa phần tâm lý số đông sợ hãi và kỳ vọng những ngưỡng thấp hơn của chỉ số VN-Index, trong khi khối ngoại vẫn mua ròng mạnh khiến giá được kéo lên nhanh. Do đó, nhịp điều chỉnh và tích lũy hiện tại có thể là cơ hội cho các nhà đầu tư cá nhân còn lỡ sóng.

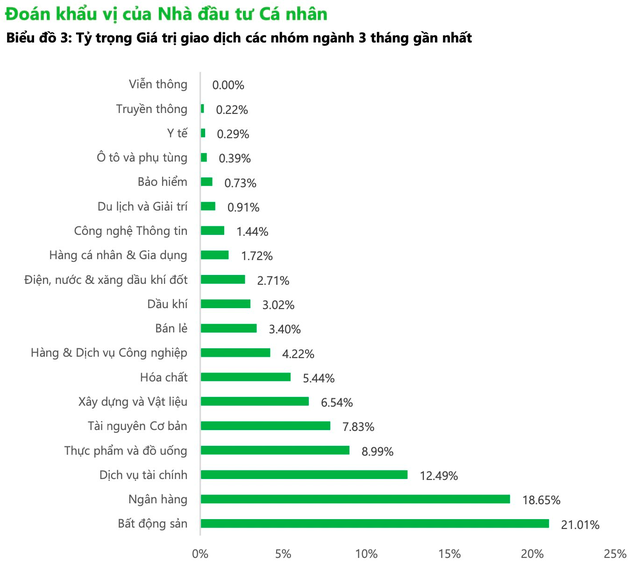

Để đón được đợt sóng tiếp theo một cách tốt nhất, DSC khuyến nghị nhà đầu tư cần đoán được khẩu vị dòng tiền nhà đầu tư cá nhân. DSC đánh giá một số nhóm ngành có thể có sóng do có xúc tác cuối năm có thể kể đến như Ngân hàng khi được cấp thêm room tín dụng cuối năm và mở room khi bước qua năm mới; đồng thời nhóm cổ phiếu ngân hàng đã tạo đỉnh và đáy trước thị trường chung. Chứng khoán cũng là nhóm ngành luôn được nhà đầu tư cá nhân ưa thích khi thanh khoản sôi động trở lại và thị trường diễn biến tích cực. Kỳ vọng giá thép thế giới phục hồi trở lại sau khi Trung Quốc giải cứu thị trường bất động sản và mở cửa thị trường cộng thêm kỳ vọng giải ngân gói đầu tư công cũng thúc đẩy nhóm Thép và Đầu tư công.

Đặc biệt, động thái Trung Quốc nới lỏng chính sách COVID-Zero giúp kỳ vọng mở cửa hoàn toàn vào quý 3/2023 và làm điểm sáng cho nền kinh tế Châu Á. Với việc này, DSC kỳ vọng nhu cầu tiêu thụ hàng Việt Nam từ Trung Quốc gia tăng, giá bán một số mặt hàng như nguyên vật liệu sẽ được cải thiện và nguồn cung sản phẩm dồi dào hơn, cải thiện tình trạng lạm phát trên thế giới. Chỉ số Áp lực lên chuỗi cung ứng toàn cầu cũng đã gần trở về mức trung bình là một yếu tố tốt, sẽ hỗ trợ các doanh nghiệp sản xuất, kinh doanh do hàng hóa hiện có thể lưu thông ổn định, dễ dàng hơn và giúp cân bằng cán cân cung cầu, giảm thiểu lạm phát.

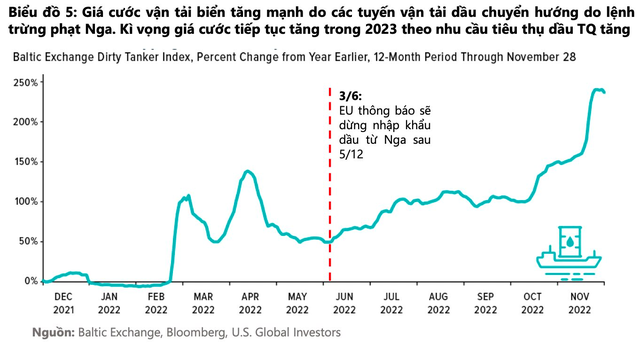

Xét về nhóm ngành riêng, DSC đánh giá ngành vận tải dầu khí sẽ được hưởng lợi từ việc Trung Quốc mở cửa thị trường, tái khởi động sản xuất cộng thêm diễn biến căng thẳng Nga-Ukraine tiếp diễn đẩy cước vận tải dầu tăng cao. Nhu cầu tiêu thụ năng lượng của Trung Quốc sẽ tăng vọt, từ đó lại tăng nhu cầu vận tải dầu về Trung Quốc, tạo thêm áp lực tới giá cước vận tải hiện đã sẵn cao. Ngành vận tải dầu sẽ được hưởng lợi rất lớn trong giai đoạn 1 năm tới. Bên cạnh đó, DSC đánh giá rằng các loại nguyên vật liệu, hiện đang có mức giá khá thấp, sẽ tăng giá mạnh kể từ sau quý 2/2023, từ đó hỗ trợ kết quả kinh doanh của các doanh nghiệp mảng này.

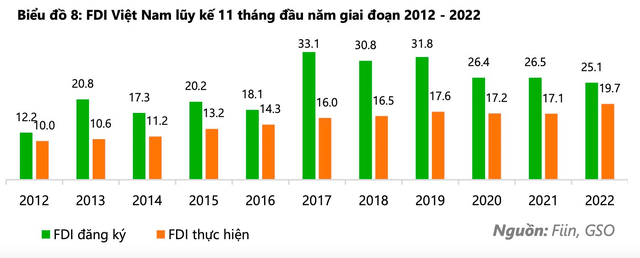

Ở khía cạnh khác, "Trung Quốc + 1" là chiến thuật phổ biến của nhà đầu tư quốc tế trong vài năm trở lại đa dạng hóa đầu tư không chỉ vào Trung Quốc, mà còn vào các nước ASEAN lân cận. Trong 3 năm COVID-Zero, xu hướng này càng được đẩy mạnh và Việt Nam là một trong những nước được hưởng lợi từ xu hướng này. Lũy kế 11 tháng 2022, FDI thực hiện Việt Nam đạt 19,7 tỷ USD, cao kỷ lục trong 10 năm trở lại.

Đặc biệt, DSC đánh giá việc Trung Quốc mở cửa trở lại sẽ không đảo ngược xu hướng này và còn có thể hỗ trợ đẩy mạnh đầu tư vào Việt Nam do việc mở cửa sẽ đẩy mạnh nhu cầu cho hàng xuất khẩu từ Việt Nam (chủ yếu là điện thoại, máy tính, máy móc, linh kiện do các doanh nghiệp FDI sản xuất). Việt Nam có nhiều chính sách hỗ trợ FDI, chi phí nhân công rẻ (chỉ ~1/3 chi phí lao động Trung Quốc), và chi phí thuê nhà xưởng rẻ giúp thu hút đầu tư. Ngoài ra, Trung Quốc mở cửa sẽ cải thiện chuỗi cung ứng, khắc phục tình trạng khan hiếm vật liệu, từ đó hỗ trợ các doanh nghiệp, mà cụ thể hơn là các doanh nghiệp FDI, đẩy mạnh đầu tư và sản xuất.

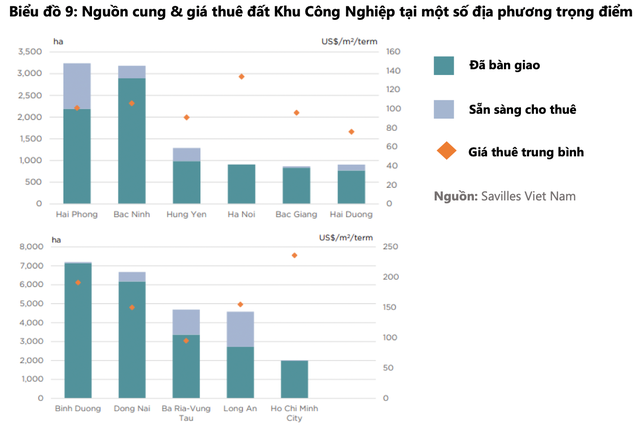

Từ đây, DSC đánh giá nếu FDI tiếp tục tăng trưởng tích cực, nhóm ngành bất động sản khu công nghiệp sẽ trực tiếp hưởng lợi. Nhu cầu sử dụng đất khu công nghiệp lớn, tỷ lệ lấp đầy cả nước ở mức cao 70%. Với các khu vực trọng điểm như Hà Nội, Hồ Chí Minh, Bình Dương, tỷ lệ lấp đầy đạt trên 95% cho thấy nhu cầu rất cao. Kỳ vọng tăng trưởng FDI ổn định, tiếp tục duy trì nhu cầu mở rộng sản xuất, thuê đất khu công nghiệp. Cộng thêm giá thuê khu công nghiệp tăng trưởng tốt, tính tới quý 4/2022đã tăng 7-13% so với cùng kỳ, tuy nhiên mặt bằng giá thuê KCN Viêt Nam vẫn đang rẻ hơn mặt bằng chung thế giới, vẫn còn dư địa tăng giá sau đó.

Nhịp Sống Thị Trường