DSC: Thời cổ phiếu cơ bản lên ngôi, áp lực tỷ giá đôi khi lại là điều tốt

Theo DSC, nếu tỷ giá USD/VND giảm thêm, giá hàng hóa Việt Nam trên thị trường quốc tế sẽ trở nên rẻ hơn, từ đó tạo thêm động lực cạnh tranh về giá, thúc đẩy tiềm lực xuất khẩu.

Trong báo cáo mới cập nhật, Chứng khoán DSC đánh giá thị trường chứng khoán tháng 8 xuất hiện áp lực phân phối ngay từ nửa đầu tháng. Tuy nhiên, thị trường sau đó đã có những nỗ lực cân bằng và đạt tốc độ phục hồi không tưởng. Tín hiệu thể hiện lực cầu áp đảo và xu hướng tái tích lũy vẫn hình thành những cơ hội giao dịch, đặc biệt với nhóm cổ phiếu đang cho tín hiệu vượt đỉnh cũ.

VN-Index vận động tích lũy trên vùng 1.170 điểm

Từ diễn biến của tháng 8, DSC đánh giá xu hướng trung hạn tích cực đã có phần suy yếu, và nhiều khả năng thị trường sẽ chuyển dịch từ quán tính tăng điểm bền bỉ sang xu hướng tái tích lũy, tìm điểm cân bằng và có thể xuất hiện những biến động lớn trong thời gian tới.

Dù vậy, với chuỗi phiên phục hồi liên tiếp lan tỏa nhiều nhóm ngành, xác suất thị trường có nhịp giảm điểm sâu, kéo dài dẫn tới thủng đáy ngắn hạn 1.150 điểm khó xảy ra. DSC dự báo thị trường sẽ vận động tích lũy phía trên vùng 1.170 điểm.

Đồng thời, đội ngũ phân tích cho rằng dù bối cảnh của mỗi thị trường khác nhau nhưng thị trường chứng khoán toàn cầu đang ở trong một mẫu hình chung là phục hồi sau cú rơi ngắn hạn. Thị trường chứng khoán Việt Nam đang khá khỏe với chính sách tiền tệ ngược chiều và tâm lý nhà đầu tư lạc quan, bất chấp những áp lực nhất định lên tỷ giá. Theo DSC, vận động giá và các yếu tố mới của các thị trường chứng khoán trên thế giới có thể là thông tin tham khảo hữu ích cho TTCK Việt Nam giữa bối cảnh vùng trũng thông tin như hiện tại.

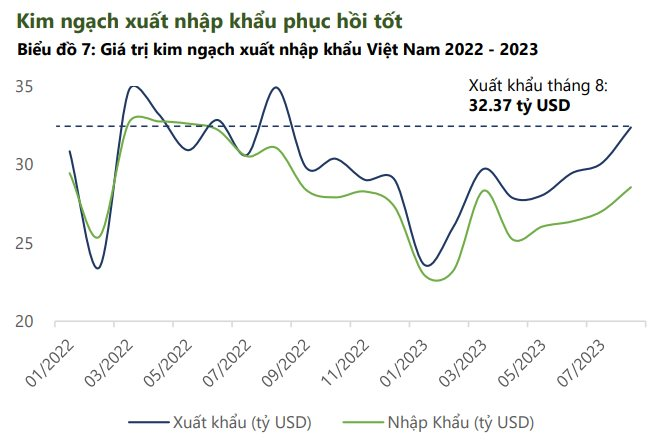

Đáng chú ý, áp lực tỷ giá kéo dài có thể khiến NHNN đảo chiều chính sách, thắt chặt tiền tệ trở lại dù khả năng xảy ra thấp. Song, trong môi trường tỷ giá USD/VND giảm nhẹ, xuất khẩu của Việt Nam có thể tiếp tục phục hồi tốt trong nửa cuối 2023 và trong năm 2024.

Với tỷ giá chỉ giảm nhẹ, các doanh nghiệp trong nước sẽ không phải chịu áp lực từ giá đầu tăng mạnh, chính phủ sẽ không phải chịu áp lực trả nợ nước ngoài tăng mạnh. Trong khi đó, do tỷ giá USD/VND giảm, giá hàng hóa Việt Nam trên thị trường quốc tế sẽ trở nên rẻ hơn, từ đó tạo thêm động lực cạnh tranh về giá, thúc đẩy tiềm lực xuất khẩu.

DSC xây dựng hai kịch bản cho VN-Index trong thời gian tới.

Với kịch bản tích cực cho TTCK tháng 9, DSC dự phóng dòng tiền có thể tiếp tục mua lên theo quán tính do vượt đỉnh ngắn hạn 1.145 điểm. Trong kịch bản này, sự trở lại của nhóm ngành Ngân hàng sẽ là đầu tàu, tín hiệu bùng nổ theo đà kèm sự xác nhận của giá trị gia tăng. Diễn biến mở xu hướng tăng mạnh vượt qua đỉnh cũ, hướng tới mục tiếp tiếp theo vùng 1.280 điểm (đỉnh tháng 9/2022). Mục tiêu còn có thể được nâng lên trong trường hợp FED không nâng lãi suất điều hành trong kỳ họp cuối tháng.

Thứ hai , với kịch bản thị trường chịu áp lực cản tại vùng 1.245 điểm, việc thị trường vượt đỉnh trong nghi ngờ đi kèm thanh khoản thấp có thể dẫn tới rủi ro xuất hiện những nhịp điều chỉnh ngắn. Trong trường hợp này, nhà đầu tư có thể vận dụng chiến lược giải ngân sớm khi xuất hiện điều chỉnh quanh vùng 1.200 điểm (+/- 10 điểm).

Đội ngũ phân tích nhận định các cổ phiếu cơ bản đã có xu hướng tăng rất tốt cho thấy khẩu vị rủi ro của nhà đầu tư đã chuyển dịch sang các cổ phiếu có cơ bản. Do đó, trong tháng 9, DSC tiếp tục khuyến nghị chiến lược giao dịch đa dạng hóa danh mục, tránh rủi ro tập trung vào một nhóm ngành, đặc biệt tập trung vào những cổ phiếu có nền tảng cơ bản tốt.

Nếu kịch bản rung lắc xảy ra cũng sẽ có biên an toàn nhất định. Nhà đầu tư cũng cần giữ một lượng tiền mặt nhất định và sẵn sàng tham gia trung bình giá xuống khi xảy ra rung lắc, hạn chế mua đuổi cổ phiếu.

Nhịp Sống Thị Trường