Dư nợ cho vay tại các CTCK lập kỷ lục 110.000 tỷ đồng vào cuối quý 1, tăng 20.000 tỷ so với đầu năm

Theo ước tính của chúng tôi, dư nợ cho vay (chủ yếu là cho vay margin) trên toàn thị trường tính tới cuối quý 1/2021 vào khoảng 110.000 tỷ đồng (~4,8 tỷ USD) và đây là con số kỷ lục trên TTCK Việt Nam từ khi thành lập tới nay. So với quý trước đó, dư nợ cho vay của các CTCK trên thị trường đã tăng thêm khoảng 20.000 tỷ đồng.

TTCK Việt Nam vừa bước qua quý 1 đầy tích cực với sự bứt phá mạnh của các chỉ số chứng khoán. Kết thúc phiên giao dịch 31/3/2021, chỉ số VN-Index dừng tại 1.191,44 điểm, tăng 7,9% so với đầu năm.

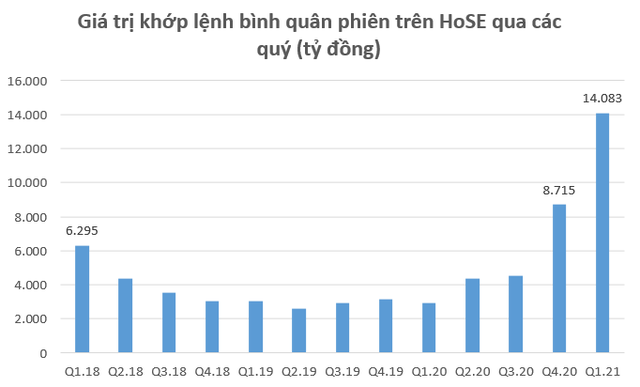

Cùng với sự bứt phá mạnh về điểm số, thanh khoản thị trường cũng bùng nổ với hàng loạt phiên giao dịch trên 15.000 tỷ đồng khiến hệ thống nghẽn lệnh. Giá trị khớp lệnh bình quân sàn HoSE trong quý 1 đạt 14.083 tỷ đồng/phiên, tăng 62% so với quý trước và gấp gần 5 lần cùng kỳ năm 2020.

Thanh khoản thị trường tiếp tục lập kỷ lục trong quý 1/2021

Sự cải thiện thanh khoản trong quý vừa qua không thể không nhắc tới yếu tố hỗ trợ từ dòng tiền margin. Theo ước tính của chúng tôi, dư nợ cho vay (chủ yếu là cho vay margin) trên toàn thị trường tính tới cuối quý 1/2021 vào khoảng 110.000 tỷ đồng (~4,8 tỷ USD) và đây là con số kỷ lục trên TTCK Việt Nam từ khi thành lập tới nay. So với quý trước đó, dư nợ cho vay của các CTCK trên thị trường đã tăng thêm khoảng 20.000 tỷ đồng. Cũng cần lưu ý, đây là số dư nợ không bao gồm cho vay 3 bên. Nêu tính thêm dư nợ từ cho vay 3 bên, con số thực tế sẽ lớn hơn rất nhiều 110.000 tỷ đồng.

Tính riêng 20 CTCK lớn nhất thị trường có dư nợ cho vay cuối quý 1/2021 lên tới 98.407 tỷ đồng, tăng khoảng 17.200 tỷ (+41%) so với quý 4/2020 và tăng 127% so với thời điểm thị trường tạo đáy tại vùng 660 điểm vào cuối quý 1/2020.

Dòng tiền margin từ các nhà đầu tư nội đã góp phần quan trọng giúp thị trường đứng vững trước áp lực bán ròng mạnh mẽ của khối ngoại trong thời gian qua. Riêng quý 1/2021, khối ngoại đã bán ròng hơn 14.000 tỷ đồng trên HoSE, gần bằng lượng bán ròng trong cả năm 2020. Thông thường mỗi khi khối ngoại đẩy mạnh bán ròng, diễn biến thị trường sẽ tiêu cực nhưng trong những quý gần đây, dòng tiền nội (bao gồm tiền margin) đã "cân" lại lực bán này.

Nhóm CTCK nhỏ bứt tốc, lần đầu tiên xuất hiện CTCK nội dư nợ cho vay trên 10.000 tỷ đồng

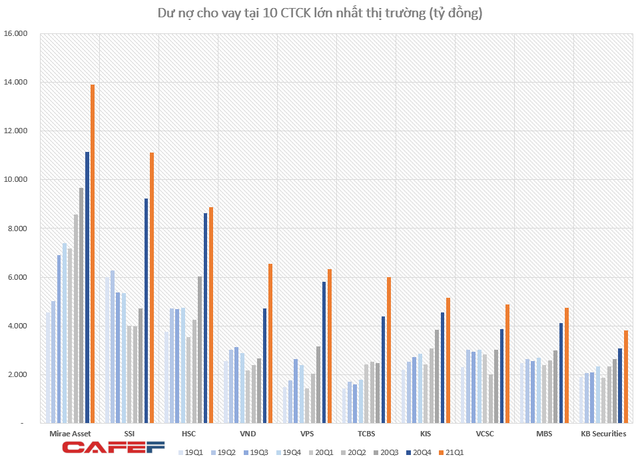

Dư nợ tại các CTCK hầu hết đều tăng mạnh trong quý 1/2021 và đây cũng là giai đoạn bùng nổ của TTCK Việt Nam. Trong top 10 CTCK dư nợ lớn nhất, VNDIRECT và TCBS là 2 CTCK có dư nợ cho vay tăng trưởng mạnh nhất so với cuối năm 2020 với mức tăng lần lượt là 38,91% (lên 6.537 tỷ đồng) và 37,27% (lên 6.016 tỷ đồng).

Ngoài ra, một số CTCK top đầu cũng có dư nợ cho vay tăng mạnh so với quý trước như FPTS (+30% lên 3.221 tỷ đồng), SHS (+33,6% lên 2.902 tỷ đồng), VCSC (+25,5% lên 4.871 tỷ đồng)…

Ở nhóm CTCK có dư nợ dưới 1.000 tỷ, NHSV (Hàn Quốc) là cái tên đáng chú ý khi dư nợ cuối quý 1 lên tới 790 tỷ đồng, tăng 92,3% so với cuối năm 2020. Trong khi đó, một cái tên Hàn Quốc khác là Pinetree với chính sách ưu đãi phí giao dịch, margin cũng tiếp tục thu hút nhà đầu tư với dư nợ cuối quý 1 đạt 664 tỷ đồng, tăng 69,3% so với đầu năm.

Chứng khoán Đại Nam (DNSE) cũng gây chú ý với mức tăng trưởng dư nợ quý 1 (qoq) lên tới 188%, đạt 67 tỷ đồng. DNSE hiện đang có kế hoạch tăng vốn lên 1.000 tỷ đồng. Chủ tịch DNSE là ông Nguyễn Hoàng Giang, cựu CEO VNDIRECT.

Với nhóm dẫn đầu, Mirae Asset tiếp tục củng cố vị trí số 1 về dư nợ cho vay với 13.894 tỷ đồng, tăng trưởng gần 25% so với đầu năm. Dư nợ Mirae Asset cuối quý 1 bằng tổng HSC và VCSC cộng lại.

SSI bám sát với dư nợ cho vay 11.123 tỷ đồng, tăng 20,56% so với đầu năm. SSI cũng là CTCK nội đầu tiên có dư nợ cho vay vượt mốc 10.000 tỷ đồng.

Thời gian gần đây, áp lực cạnh tranh trong ngành chứng khoán đang diễn ra mạnh mẽ. Không chỉ các CTCK Hàn Quốc với lợi thế nguồn vốn giá rẻ, các CTCK nội cũng đẩy mạnh tăng vốn, đáp ứng nhu cầu của giới đầu tư trong bối cảnh thị trường bùng nổ, qua đó khiến cuộc đua dư nợ margin, thị phần trở nên khó đoán hơn bao giờ hết. Thống kê cho biết tính tới cuối quý 1/2021, có tới 23 CTCK có dư nợ cho vay trên 1.000 tỷ đồng, đây là điều chưa từng có trong lịch sử chứng khoán Việt Nam.