FiinGroup: Nhu cầu tài chính chưa được đáp ứng của doanh nghiệp vừa và nhỏ lên tới 24 tỷ USD

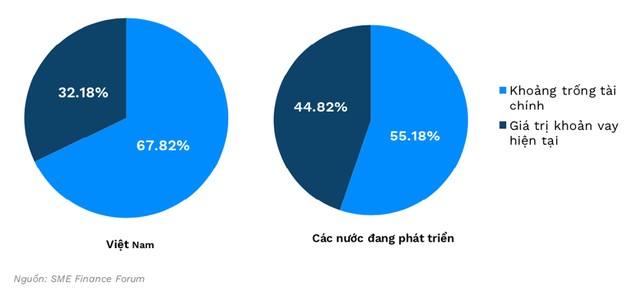

Theo số liệu của FiinGroup, khoảng 62% tổng nhu cầu tài chính của các doanh nghiệp nhỏ và vừa vẫn chưa được đáp ứng, tương đương với khoảng trống tài chính khoảng 24 tỷ USD

- 23-07-2024Đề xuất cung cấp thông tin khoản vay ngân hàng của doanh nghiệp

- 14-07-2024Vì sao khó vay ngân hàng mua bất động sản dù lãi suất thấp?

- 04-07-2024Tin vui cho người vay ngân hàng: Vay dưới 100 triệu không cần cung cấp phương án sử dụng vốn

62% nhu cầu tài chính của các doanh nghiệp nhỏ và vừa chưa được đáp ứng

Ngày 24/7, FiinGroup phối hợp cùng IFC và Công ty S&P Market Intelligence, Singapore, tổ chức hội thảo "Đổi mới dịch vụ và sản phẩm tài chính ngân hàng dành cho các doanh nghiệp vừa và nhỏ tại Việt Nam".

Chia sẻ tại tọa đàm, ông Nguyễn Minh Tú - Giám đốc Điều hành khối Thông tin doanh nghiệp FiinGroup cho biết, số lượng doanh nghiệp nhỏ và vừa (SME) Việt Nam hiện chiếm gần 85% tổng số doanh nghiệp tại Việt Nam. Nhóm doanh nghiệp này đạt khoảng 20% doanh thu toàn bộ doanh nghiệp Việt Nam. So với GDP, doanh thu của doanh nghiệp SME tương đương 70% GDP Việt Nam.

"Các doanh nghiệp nhỏ và vừa phân bố ở khắp các vùng thành thị và nông thôn, tập trung ở các thành phố lớn như Hà Nội, TP. Hồ Chí Minh, Đà Nẵng và các tỉnh có nhiều khu công nghiệp như Bình Dương, Đồng Nai và Hải Phòng. Hơn 40% doanh nghiệp vừa và nhỏ Việt Nam tham gia vào hoạt động bán buôn và bán lẻ. Đây được xem là một ngành kinh doanh quan trọng, đóng vai trò trung gian giữa nhà sản xuất, đại lý và người tiêu dùng", ông Tú cho hay.

Mặc dù là động lực vô cùng quan trọng trong nền kinh tế, song theo chuyên gia của FiinGroup, các doanh nghiệp SME đang đối mặt với rất nhiều khó khăn.

"Thứ nhất là tiếp cận tài chính. Thứ hai, khó khăn trong tiếp cận khách hàng mới, sau Covid-19 việc trực tiếp gặp khách và thúc đẩy thương mại truyền thống không còn hiệu quả. Thứ ba, thiếu công cụ quản trị rủi ro. Thứ tư là môi trường kinh doanh, chính sách", ông Nguyễn Minh Tú cho hay.

Về khó khăn trong việc tiếp cận nguồn vốn, số liệu của FiinGroup cho thấy, khoảng 62% tổng nhu cầu tài chính của các doanh nghiệp nhỏ và vừa vẫn chưa được đáp ứng, tương đương với khoảng trống tài chính khoảng 24 tỷ USD. Khoảng trống về tài chính của doanh nghiệp vừa và nhỏ tại Việt Nam gấp khoảng 2,11 lần mức cho vay doanh nghiệp doanh nghiệp vừa và nhỏ hiện tại. Trong khi con số này tại các nước đang phát triển chỉ cao hơn 1,23 lần.

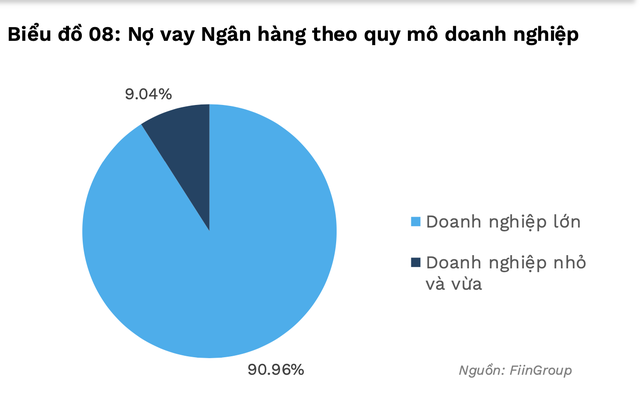

Bên cạnh đó, doanh nghiệp SME chiếm gần 85% số doanh nghiệp cả nước, nhưng khả năng vay vốn còn rất thấp. Tổng nợ vay ngân hàng của các doanh nghiệp SME chỉ chiếm hơn 9% tổng nợ vay của toàn bộ doanh nghiệp Việt Nam, thấp hơn nhiều so với các doanh nghiệp lớn - nhóm chỉ chiếm chưa tới 20% số doanh nghiệp cả nước, nhưng tổng nợ vay chiếm tới hơn 90%.

Vì sao các doanh doanh nghiệp SME khó tiếp cận tín dụng?

Theo các chuyên gia, nguyên nhân khiến doanh nghiệp SME khó tiếp cận tín dụng là do nhiều yếu tố như yêu cầu cao về tài sản đảm bảo, quy trình phê duyệt tín dụng phức tạp, và sự thiếu hụt thông tin tài chính minh bạch từ các doanh nghiệp này.

Bà Phạm Thị Thanh Huyền, cán bộ quản lý chương trình phát triển cơ sở hạ tầng tài chính Việt Nam và Campuchia, IFC cho rằng, các doanh nghiệp SME gặp khó khăn trong việc tiếp cận nguồn vốn tín dụng xuất phát từ cả nguyên nhân chủ quan và khách quan.

Từ phía chủ quan của doanh nghiệp, SMEs thường kém minh bạch thông tin tài chính, quản trị, chưa đáp ứng các chuẩn mực tài chính, thông lệ thương mại ngành…

Tuy nhiên, từ phía khách quan, thị trường tài chính tại Việt Nam lại đang thiếu trầm trọng các sản phẩm ngân hàng và dịch vụ tài chính dành cho các doanh nghiệp siêu nhỏ, nhỏ và vừa. Cùng đó, văn hoá cho vay ở Việt Nam là chủ yếu dựa trên thế chấp bất động sản mà chưa chú trọng cho vay dựa trên động sản như khoản phải thu, hàng tồn kho, giấy tờ sở hữu và giấy tờ thương mại…

Bà Huyền cho rằng, cần đa dạng hoá các sản phẩm tài chính cho doanh nghiệp SME. Đồng thời, cần nâng cao chất lượng dữ liệu cho thẩm định khách hàng. Khi có dữ liệu đầy đủ, doanh nghiệp sẽ thuận lợi trong giải quyết nhu cầu tài chính. Dữ liệu và phân tích dữ liệu là yếu tố không thể thiếu trong tài chính số.

Đại diện IFC đề xuất một số giải pháp đề nâng cao tài chính bao trùm cho doanh nghiệp SME Việt Nam, bao gồm: Cải thiện hệ thống cơ sở hạ tầng tài chính, tạo môi trường thuận lợi cho chuyển đổi số ngành ngân hàng; đa dạng hóa sản phẩm cho vay để phù hợp với bản chất kinh doanh của doanh nghiệp; đa dạng hóa các tổ chức tài chính; tận dụng và tối ưu hóa công nghệ trong hoạt động cho vay…

Có cùng quan điểm, Phó giám đốc Khối thông tin doanh nghiệp, phụ trách Mô hình rủi ro và Phân tích dữ liệu, Fiin Group cho rằng, trong thời gian tới, các doanh nghiệp SME sẽ tiếp tục đối mặt với những khó khăn trong việc tiếp cận tài chính như: Thiếu minh bạch thông tin; Các tiêu chuẩn cho vay chặt chẽ hơn của các tổ chức tín dụng; Không có khả năng cung cấp tài sản thế chấp; Năng lực chấm điểm tín dụng và quản lý rủi ro; Dữ liệu không đáp ứng; Sản phẩm và quy trình tín dụng mang tính truyền thống…

Song, nhóm doanh nghiệp này cũng tiếp cận được nhiều cơ hội: Hỗ trợ của Chính phủ từ Luật Hỗ trợ doanh nghiệp vừa và nhỏ; Xu hướng chuyển đổi số như Nền tảng quản trị cho SME, Chuyển đổi số ngành ngân hàng, Hạ tầng dữ liệu quốc gia và sự hỗ trợ từ Tín dụng xanh và phát triển bền vững…

Trên cơ sở đó, ông Nguyễn Văn Nam đề xuất, các tổ chức tín dụng có thể tối ưu hóa danh mục cho vay SME dựa trên năng lực phân tích rủi ro nâng cao nhằm tăng cường khả năng tiếp cận khách hàng SME, đặc biệt là các doanh nghiệp còn non trẻ.

Dưới góc nhìn tích cực, các chuyên gia cho rằng việc có một khoảng trống tài chính lớn cũng mở ra cơ hội cho các ngân hàng và tổ chức tài chính trong việc phát triển các sản phẩm tài chính phù hợp hơn với nhu cầu của SMEs và thúc đẩy chính phủ xem xét các chính sách hỗ trợ cho SMEs nhằm cải thiện môi trường kinh doanh và tạo điều kiện thuận lợi hơn cho việc tiếp cận vốn.

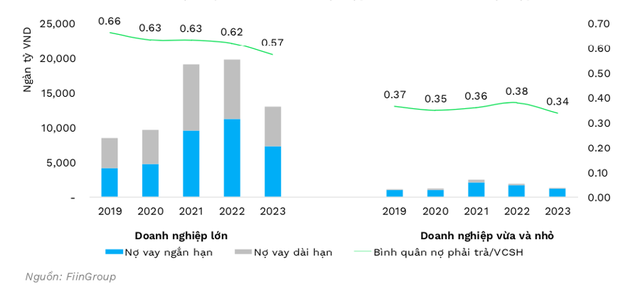

Kết quả phân tích dữ liệu từ Ngân hàng nhà nước Việt Nam và báo cáo tài chính của các tổ chức tài chính phi ngân hàng và ngân hàng Việt Nam của FiinGroup cho thấy tổng dư nợ tín dụng SMEs của nhóm công ty tài chính phi ngân hàng đạt 74,03 nghìn tỷ đồng, trong khi đó nhóm ngân hàng ghi nhận ở mức trên 2,739 triệu tỷ đồng năm 2023. Tuy nhiên, nhóm tổ chức tài chính phi ngân hàng cho thấy sự tăng trưởng mạnh mẽ trong những năm gần đây, với mức tăng trưởng đạt 26,8% vào năm 2023.

Ông Jimmy Nguyễn, Phó giám đốc, chuyên gia sản phẩm tín dụng (ASEAN) S&P Global Market Inteligence, dự báo tăng trưởng kinh tế Việt Nam trong năm nay có thể đạt 5,8%, cao hơn năm 2023, nhưng tỷ lệ tăng tín dụng lại quá nóng với mục tiêu là 15% - đây là mức tăng trưởng khá cao so với nhiều nước trong khu vực như Indonesia chỉ khoảng 6%... Do đó, khi cung cấp thêm tín dụng thì phải có sự quản lý hợp lý, nếu không sẽ rủi ro cho cả hệ thống.

"Đối với việc hỗ trợ tín dụng cho doanh nghiệp SME, rủi ro là có, nhưng không có nghĩa là không cho vay mà cần kiểm soát rủi ro một cách hiệu quả. Chẳng hạn như ngoài đánh giá rủi ro của doanh nghiệp, cần đánh giá rủi ro về ngành, bao gồm: lợi nhuận, lỗ lãi, số lượng hợp đồng, doanh thu… Và để làm được điều này, ngân hàng cần có dữ liệu đáng tin cậy để đánh giá rủi ro", ông Jimmy Nguyễn nói.

CÙNG CHUYÊN MỤC