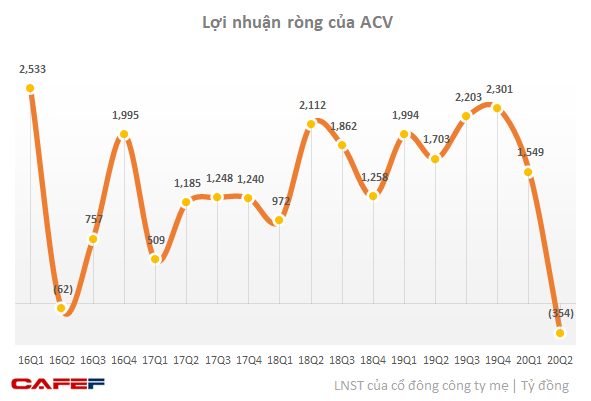

Gây bất ngờ với khoản lỗ lớn 354 tỷ trong quý 2, ông trùm sân bay ACV sẽ tiếp tục kém sắc: Một phần do hỗ trợ các công ty khác cùng ngành

ACV sẽ tiếp tục hỗ trợ trong 6 tháng cuối năm 2020 và đầu năm 2021, từ đó điều chỉnh giảm dự báo doanh thu mảng phi hàng không của ACV thêm 30%/19% trong năm 2020/2021, một phần đến từ việc ACV hỗ trợ các công ty khác cùng ngành.

Tổng Công ty Cảng hàng không Việt Nam (ACV) đã công bố kết quả kinh doanh hợp nhất quý 2/2020 khá bất ngờ với khoản lỗ lớn 354 tỷ đồng, đây cũng là mức lỗ nặng nhất kể từ khi thành lập. Trong khi quý 1/2020, ACV cũng gây nhiều chú ý khi báo lãi 1.900 tỷ đồng, bất chấp toàn ngành ảm đạm.

Được biết, ACV đang sở hữu và điều hành gần như toàn bộ các nhà ga hành khách tại 21 sân bay đang hoạt động của Việt Nam. Các nguồn doanh thu chính của công ty là dịch vụ hành khách và phí kiểm tra an ninh.

Nói về khoản lỗ trên (cùng kỳ biên lãi gộp lên đến 51%), ACV cho biết ngành hàng không mặc dù đã hồi phục đáng kể vào tháng 5 và tháng 6 tuy nhiên do hoàn toàn không mở đường bay quốc tế và gần một tháng cách ly xã hội vào tháng 4 đã khiến hoạt động kinh doanh của ACV bị ảnh hưởng.

Trong đó, với doanh thu hàng không, nguồn thu từ phục vụ hành khách trong kỳ giảm sút mạnh nhất, từ mức 2.460 tỷ về 456 tỷ đồng. Mặt khác, trong báo cáo mới nhất, Chứng khoán Bản Việt (VCSC) ghi nhận việc doanh thu phi hàng không cũng giảm mạnh do ACV đã hỗ trợ các công ty khác.

ACV báo lỗ lớn trong quý 2/2020 do phải hỗ trợ các công ty bán lẻ tại sân bay và dịch vụ hàng không trong bối cảnh dịch Covid-19

Chi tiết, trong quý 1/2020, doanh thu phi hàng không của ACV chỉ giảm 13%. Tuy nhiên, doanh thu đã giảm 69% trong quý 2/2020, như vậy mức giảm mạnh này đến từ việc ACV hỗ trợ các công ty bán lẻ tại sân bay và dịch vụ hàng không trong bối cảnh dịch Covid-19.

VCSC cho rằng ACV sẽ tiếp tục hỗ trợ trong 6 tháng cuối năm 2020 và đầu năm 2021, từ đó điều chỉnh giảm dự báo doanh thu mảng phi hàng không của ACV thêm 30%/19% trong năm 2020/2021, một phần đến từ việc ACV hỗ trợ các công ty khác cùng ngành.

Mảng cốt lõi dự cũng giảm mạnh trong năm 2020, chủ yếu ở phân khúc khách quốc

Mặt khác, báo cáo mới nhất của VCSC cũng cho thấy một quan điểm kém khả quan hơn về triển vọng phục hồi của thị trường hàng không Việt Nam trong bối cảnh dịch Covid-19 diễn biến không đồng đều trên thế giới và tác động tiêu cực từ dịch bệnh đến chi tiêu cho hoạt động du lịch. Như vậy, sự phục hồi của ACV cần nhiều thời gian hơn do nhu cầu di chuyển suy giảm.

Thị trường hàng không cần nhiều thời gian hơn để bước vào giai đoạn phục hồi. Theo cập nhật gần nhất của dự báo về lượng hành khách hàng không trong dài hạn của Hiệp hội Vận tải Hàng không Quốc tế (IATA), số liệu RPK (thước đo sản lượng hành khách hàng không) toàn cầu sẽ chỉ có khả năng quay về mức trước đi bùng phát dịch Covid-19 từ năm 2024 trở đi. Dự báo của IATA chủ yếu đến từ triển vọng kém khả quan hơn đối với sự phục hồi trong diễn biến kinh doanh và du lịch giải trí.

Tuy nhiên, VCSC hiện kỳ vọng lượng hành khách quốc tế của ACV (bao gồm tại các sân bay quốc tế Đà Nẵng và Cam Ranh) sẽ quay về mức đã ghi nhận trong năm 2019 vào năm 2023, được hỗ trợ bởi:

(1) các yếu tố dẫn dắt tăng trưởng cơ cấu trong dài hạn của thị trường hàng không Việt Nam nhờ tầng lớp thu nhập trung bình gia tăng cũng như vị trí liền kề các thị trường hàng không tăng trưởng nhanh chóng khác;

(2) Việt Nam có khả năng là điểm đến hợp túi tiền cho khách du lịch sau dịch Covid-19, giả định cho rằng các lệnh hạn chế chuyến bay quốc tế sẽ được gỡ bỏ vào cuối quý 4/2020.

VCSC dự báo doanh thu ACV cả năm 2020 sẽ đạt 7.700 tỷ đồng - giảm 58% và LNST sau lợi ích CĐTS đạt 1.700 tỷ đồng – giảm 80% trong năm 2020. KQKD này chủ yếu do mức giảm 74% trong lượng hành khách quốc tế: nguồn đóng góp chính cho lợi nhuận cốt lõi của ACV.

Cần nhấn mạnh, ACV đang có lợi thế mạnh với số dư tiền mặt ròng đạt 19.000 tỷ đồng tính đến cuối quý 2/2020 trong khi chi phí phi tiền mặt của công ty chiếm khoảng 38% tổng chi phí năm 2019 (khoản lãi tiền gửi đóng góp chính trong con số ngàn tỷ hồi quý 1 của ACV). Dù vậy, rủi ro vẫn xảy ra ở khía cạnh vốn XDCB có thể cao hơn dự kiến, trì hoãn mở rộng công suất cảng hàng không có thể hạn chế tăng trưởng lưu lượng hành khách, các lệnh hạn chế đi lại kéo dài, lỗ tỷ giá từ nợ bằng JPY.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Vikki thu hút trải nghiệm số khác biệt tại Flavor x HOZO Festival 2024

19:30 , 14/12/2024