Giải mã sức bật của Techcombank năm 2024

Chia sẻ tại hội thảo “Triển vọng ngành ngân hàng năm 2024” do Chứng khoán TP.HCM (HSC) tổ chức, các chuyên gia cho rằng bức tranh ngành ngân hàng năm 2024 có nhiều yếu tố thuận lợi, song nhà đầu tư cần cân nhắc yếu tố vị thế và câu chuyện riêng từng ngân hàng, và định giá chung của ngành, cũng như ngân hàng đó.

Tiêu biểu trong số các ngân hàng mà HSC phân tích là Ngân hàng TMCP Kỹ thương Việt Nam (mã TCB) với câu chuyện dài hạn hấp dẫn, và sự hồi phục mạnh mẽ trong năm 2024.

Bức tranh triển vọng với nhiều điểm sáng

Theo bà Phạm Liên Hà – Giám đốc Nghiên cứu dịch vụ tài chính HSC – chia sẻ tại Hội thảo "Triển vọng ngành ngân hàng năm 2024", bức tranh ngành ngân hàng năm 2024 có nhiều yếu tố thuận lợi nhưng rủi ro ngắn hạn vẫn còn tiềm ẩn. Yếu tố tích cực đến từ thanh khoản hệ thống duy trì ổn định với mặt bằng lãi suất thấp, nền kinh tế đang trên đà phục hồi từ quý 4/2023 và GDP năm 2024 kỳ vọng sẽ duy trì tích cực trên 6%. Mặt khác, điều kiện để duy trì chính sách nới lỏng tiền tệ thuận lợi hơn, trong bối cảnh lạm phát trong tầm kiểm soát và áp lực lên VND giảm và một số chính sách hỗ trợ như Thông tư 02 về cơ cấu nợ giữ nguyên nhóm nợ có thể được kéo dài, Thông tư 16 về việc mua bán trái phiếu doanh nghiệp của tổ chức tín dụng sẽ được sửa đổi.

Từ những yếu tố thuận lợi trên, chuyên gia HSC kỳ vọng cầu tín dụng sẽ hồi phục giúp tín dụng tăng trưởng tốt hơn so trong năm 2024. Động lực tăng trưởng nửa đầu năm có thể đến từ đầu tư công, xuất nhập khẩu hay khối khách hàng FDI. Mặc dù có phần chậm hơn, nhưng cầu khách hàng cá nhân cho tiêu dùng và đầu tư sẽ hồi phục mạnh trong nửa cuối năm.

Về tỷ lệ thu nhập lãi cận biên (NIM), sau khi suy giảm mức trung bình 50 điểm cơ bản trong năm 2023, vị chuyên gia kỳ vọng sẽ có sự hồi phục nhẹ khoảng 20-30 điểm cơ bản. Đối với các hoạt động thu phí cũng có sự tăng trưởng nhất định so với năm ngoái, với sự hồi phục từ mảng bancassuarane.

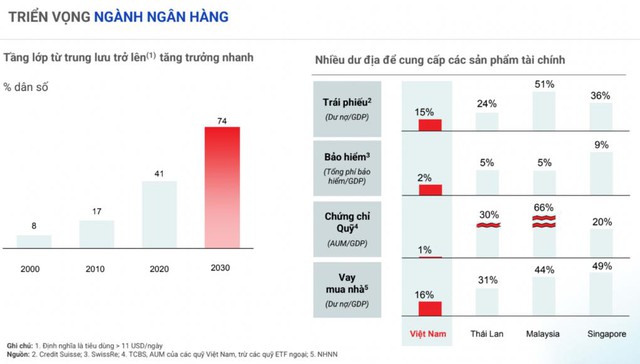

Đồng quan điểm, ông Phùng Quang Hưng – Phó Tổng Giám đốc Techcombank – cho rằng, tỷ lệ dân số thuộc tầng lớp trung lưu trở lên tăng nhanh và có thể tiếp tục gia tăng mạnh mẽ trong những năm tới. Điều này cho thấy còn khá nhiều dư địa để cung cấp các sản phẩm tài chính, qua đó tổng nhu cầu tài chính năm 2024 kỳ vọng sẽ tiếp tục tăng trưởng.

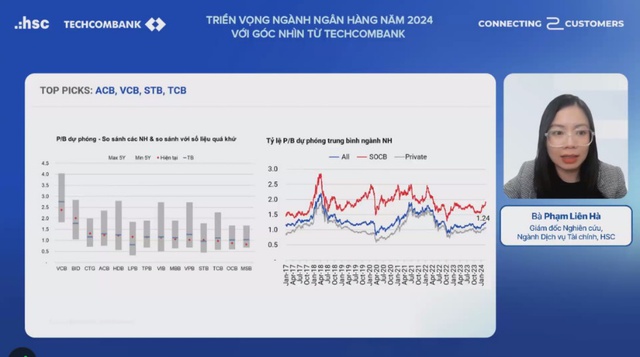

Với nhiều tiềm năng trong khi định giá vẫn ở mức hấp dẫn, nhóm cổ phiếu ngân hàng được kỳ vọng sẽ hút dòng tiền mạnh mẽ trong năm 2024. Với mức tăng giá khá mạnh trong 2 tháng đầu năm, bà Phạm Liên Hà cho rằng triển vọng hồi phục của ngành ngân hàng đã được phản ánh một phần vào định giá.

Hiện tỷ lệ P/B dự phóng cho 14 ngân hàng hiện ở mức 1,25 lần, tăng so với mức 1,05 lần cuối năm 2023, nhưng vẫn thấp hơn mức bình quân trong dài hạn.

Để lựa chọn cổ phiếu ngân hàng, chuyên gia HSC cho rằng cần cân nhắc một vài yếu tố như triển vọng ngành, nền tảng cơ bản, vị thế và câu chuyện riêng từng ngân hàng và định giá chung của ngành cũng như ngân hàng đó. Tiêu biểu trong số các ngân hàng mà HSC phân tích là Ngân hàng TMCP Kỹ thương Việt Nam (mã TCB) với câu chuyện dài hạn hấp dẫn và sự hồi phục mạnh mẽ trong năm 2024.

Bốn lợi thế đặc biệt của Techcombank

Triển vọng của Techcombank được ông Phùng Quang Hưng, Phó Tổng Giám đốc Techcombank nhấn mạnh thông qua 4 lợi thế đặc biệt:

Thứ nhất, phối hợp cùng Công ty cổ phần chứng khoán Kỹ thương (TCBS) tiên phong trong mảng quản lý gia sản. Trong mảng này, Techcombank là ngân hàng có giá trị tài sản quản lý lên mức gần 600 nghìn tỷ đồng, xếp vị trí hàng đầu trong mảng phát hành và phân phối trái phiếu, xếp số 3 thị phần môi giới cổ phiếu trên sàn HOSE. Với dự báo tỷ trọng dân số có thu nhập cao ngày càng tăng, ngân hàng sẽ tiếp tục đưa ra sản phẩm mới để phát triển mảng này.

Thứ hai, Techcombank cũng có lợi thế khi sở hữu đa dạng các nguồn thu. Techcombank là ngân hàng đứng đầu về tỷ trọng thu nhập phí trên tổng thu nhập. Đối với phân khúc khách hàng cá nhân, Techcombank là ngân hàng nằm trong top đầu về thị phần thanh toán thẻ. Năm 2023, bất chấp nhiều thị trường chủ chốt chững lại, nhưng thu nhập phí của ngân hàng vẫn có sự tăng trưởng. Với sự phục hồi xuất nhập khẩu, xây dựng hạ tầng, những sản phẩm thu nhập phí của khách hàng doanh nghiệp sẽ tiếp tục tăng và đây sẽ là động lực quan trọng cho Techcombank.

Thứ tư, Techcombank tiếp tục đa dạng hoá và phát triển các phân khúc khách hàng mới. Tận dụng tệp khách hàng cao cấp cùng năng lực dữ liệu và công nghệ vượt trội, ngân hàng sẽ tiếp tục mở rộng tệp khách hàng mục tiêu xuống phân khúc thấp hơn mà vẫn duy trì biên lợi nhuận.

"Đây là những thế mạnh mà chúng tôi sẽ tiếp tục phát huy để tạo động lực tăng trưởng cho Techcombank trong năm 2024 và dài hạn", ông Phùng Quang Hưng, Phó Tổng Giám đốc Techcombank, chia sẻ.

Trả lời băn khoăn của nhà đầu tư về vấn đề liên quan đến thị trường trái phiếu doanh nghiệp, việc đầu tư trái phiếu doanh nghiệp của Techcombank, ông Nguyễn Xuân Minh – Giám đốc Khối ngân hàng đầu tư Techcombank, Chủ tịch HĐQT Công ty Cổ phần Chứng khoán Kỹ thương (TCBS) cho rằng, sự hồi phục của mảng kinh doanh trái phiếu đối với Techcombank và TCBS đang diễn ra rất mạnh mẽ, có thời điểm còn ấn tượng hơn so với giai đoạn trước khủng hoảng thanh khoản diễn ra vào năm 2022.

"Hiện tại, nhu cầu mua trái phiếu từ TCBS phát hành trung bình 250-300 tỷ đồng/ngày, mức cao kỷ lục của TCBS trong 8 năm làm trái phiếu. Đây là tín hiệu đáng mừng và TCBS kỳ vọng sự phục hồi sẽ mạnh mẽ hơn trong năm 2024", ông Nguyễn Xuân Minh – Chủ tịch Công ty Cổ phần Chứng khoán Kỹ thương.

Động lực tăng trưởng dẫn dắt thị trường

Chia sẻ về triển vọng kinh doanh năm 2024, ông Phùng Quang Hưng kỳ vọng tổng thu nhập hoạt động và lợi nhuận trước thuế của Techcombank sẽ tăng trưởng tốt nhờ một số yếu tố.

Về nguồn vốn, tỷ lệ CASA sẽ tiếp tục hồi phục, từ đó tác động đến chi phí huy động vốn và NIM có thể hồi phục trong khoảng 4% – 4,5%, sau khi đi xuống tại mức nền thấp trong năm 2023. Đặc biệt, thu nhập từ lãi tiếp tục tăng trưởng khi mở rộng khách hàng, quan trọng là thu nhập từ phí - trọng tâm chính của Techcombank sẽ tiếp tục tăng trưởng.

Bên cạnh nền tảng kinh doanh ổn định, Techcombank còn có chất lượng tài sản lành mạnh. Tỷ lệ nợ xấu tại thời điểm cuối năm 2023 của ngân hàng là 1,19%, tỷ lệ nợ xấu doanh nghiệp bất động sản bằng 0%, tỷ lệ nợ xấu cho vay mua nhà 1,5%. Đây là mức nợ xấu lành mạnh đối với ngành ngân hàng trong bối cảnh khó khăn như năm qua.

Về mức tăng trưởng tín dụng, đại diện Techcombank cho biết ngân hàng sẽ dùng hết hạn mức NHNN đã cấp. Mức tăng trưởng tín dụng của Techcombank sau 2 tháng đầu năm tăng khoảng 3-4%, riêng mảng khách hàng doanh nghiệp đã phục hồi mạnh mẽ gần 7% nhờ sự khởi sắc của xuất khẩu.

Tổ Quốc

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>Sự kiện: Vận hội mới

Xem tất cả >>- Triển vọng khả quan nửa cuối năm 2024, ngân hàng nào sẽ dẫn dắt xu thế tăng trưởng?

- Ngân hàng vững, bền cổ đông

- Bí mật ít người biết về câu chuyện "Sinh lời tự động" tại Techcombank

- Ba cái “nhất” trong Quý 1/2024, tạo đà bứt phá cho Techcombank

- AI bùng nổ: "Chìa khóa vàng" mở ra 3 chiến lược đột phá cho ngành ngân hàng 2024

CÙNG CHUYÊN MỤC

“Rút ruột” quỹ để đầu tư bitcoin, lãnh 20 năm tù

13:59 , 11/12/2024