Giảm 15% kể từ đỉnh, đáy VN-Index đã dần lộ diện?

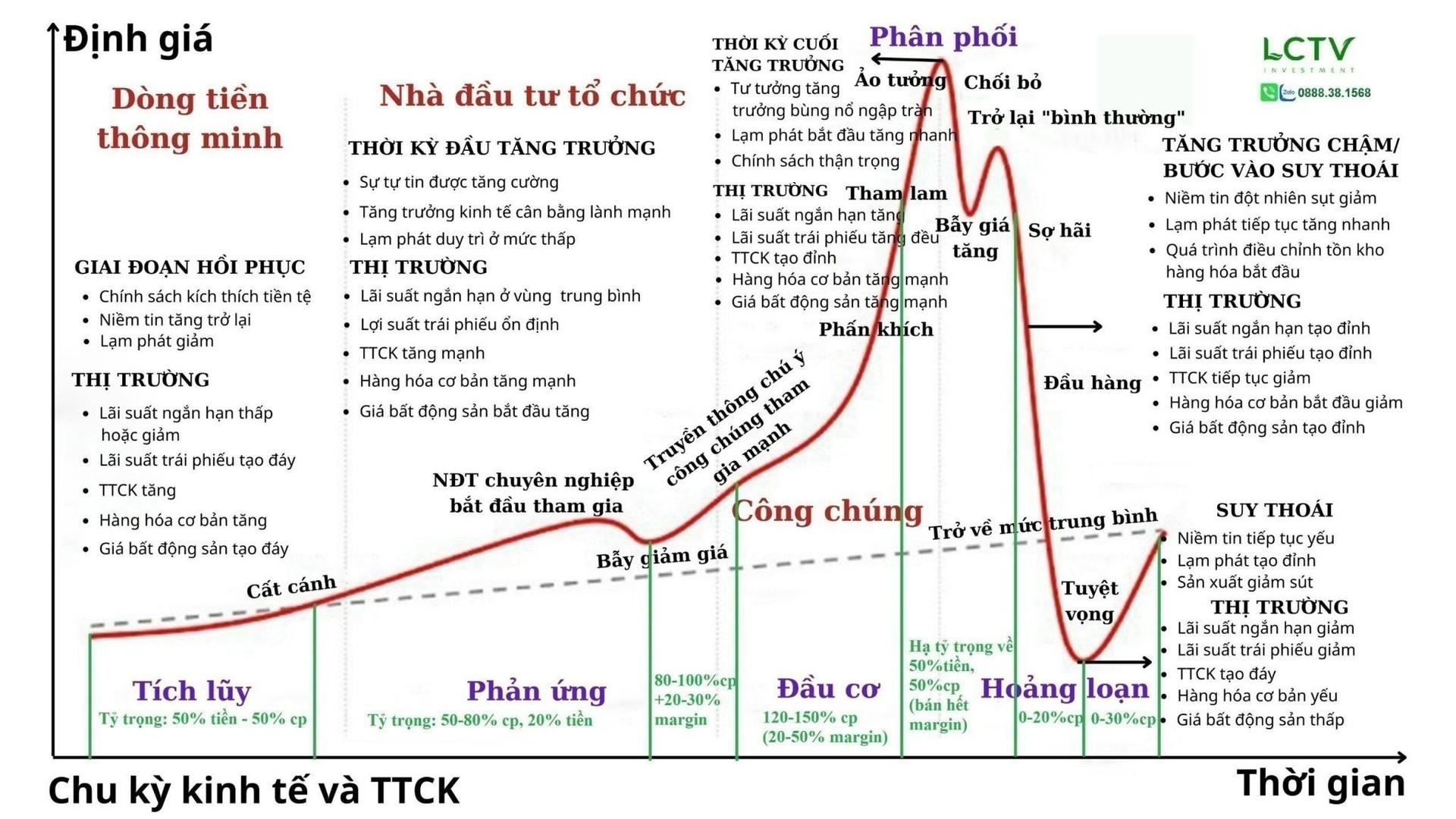

Theo chuyên gia, thời gian tới (từ 30/10 đến 7/11/23) sẽ là đáy của nhịp Bear Trap, đây có thể là thời điểm tốt nhất để mua vào với các nhà đầu tư có tầm nhìn cho chu kỳ tới năm 2026.

- 29-10-2023Chứng khoán Việt giảm mạnh thứ hai thế giới

- 29-10-2023Infographic: Chứng khoán tuần tới 30-10 đến 3-11: Thị trường bao giờ tạo đáy?

- 29-10-2023Vụ án Trịnh Văn Quyết: Phát hiện hình ảnh công văn đóng dấu "Tối mật" của Ngân hàng Nhà nước

Sự hồi phục yếu ớt phiên cuối tuần trước chưa thể “thấm” vào đâu so với đà giảm mạnh của thị trường chứng khoán Việt Nam thời gian gần đây. Chỉ số chính trải qua nhiều phiên liên tiếp sụt giảm trên 1%, đẩy thành quả tăng giá trong vòng 5 tháng biến mất chỉ sau nhanh chóng. Không những vậy, nếu xét từ đỉnh hồi đầu tháng 9, VN-Index đã đánh rơi gần 190 điểm (tương ứng 15% giá trị) chỉ sau hơn 1 tháng.

Điều này đẩy hầu hết nhóm cổ phiếu trên thị trường giảm sâu, từ 30-40%, thậm chí 50% trong thời gian ngắn. Nhà đầu tư theo đó rơi vào trạng thái hoang mang khi tài khoản “bay” sạch lãi, thậm chí âm vào phần vốn.

Câu hỏi được nhiều nhà đầu tư quan tâm nhất là liệu VN-Index đã tạo đáy hay chưa, và hành động như thế nào là phù hợp? Chúng tôi đã trao đổi với ông Ngô Minh Đức, Founder Công ty Cổ phần Đầu tư tài chính LCTV để bàn về vấn đề này.

Ngô Minh Đức, Founder LCTV Investment

Theo ông, nhịp điều chỉnh của VN-Index đã kết thúc hay chưa? Và dấu hiệu nào giúp nhận biết vùng đáy của thị trường?

Kết thúc phiên giao dịch thứ 5 ngày 26/10, VN-Index đóng cửa ở 1.055 điểm, tức là giảm 15% tính từ đỉnh 1250 điểm. Trước đây, tôi dự báo VN-Index sẽ xuất hiện nhịp chỉnh từ 12%-15% trong nhịp Bear Trap, do đó trong tuần tới, nhà đầu tư sẽ có thể chứng kiến phiên tạo đáy của nhịp Bear Trap này. Vùng đáy Bear Trap đã bắt đầu lộ diện, dự kiến dao động từ 1.020-1.060 điểm của chỉ số.

Một số dấu hiệu của vùng đáy giúp chúng ta dễ nhận diện:

Thứ 1: những vấn đề như tỷ giá, lợi suất trái phiếu đều đã có dấu hiệu đạt đỉnh sau 2 tháng tăng liên tiếp. SBV liên tiếp hút ròng tiền thông qua phát hành tín phiếu kỳ hạn ngắn, và chỉ số DXY đã chạm mốc 106, kéo theo đó tỷ giá USD/VND sẽ ổn định quanh mức dự kiến là 24.600-24.700.

Thêm vào đó, lợi suất trái phiếu Chính phủ kỳ hạn 10 năm của cả Việt Nam và Hoa Kỳ đã dừng tăng. Tăng trưởng GDP quý 3/2023 của Hoa Kỳ ở mức 4,9%, khả năng cao FED sẽ ngừng tăng lãi suất trong kỳ họp tháng 11 tới.

Thứ 2: chỉ số VN-Index điều chỉnh 15% tính từ đỉnh 1.250 điểm trong 2 tháng qua. Nhiều nhóm cổ phiếu đã giảm 20%, có nhóm giảm tới 50%, bao gồm nhiều cổ phiếu vốn hóa lớn như VHM, MSN, đưa mức định giá theo P/E trung bình của TTCK VN về mức dưới 12 lần, đây là mức trung bình so với các TTCK trong khu vực.

Thứ 3: áp lực bán ròng của khối ngoại sẽ vẫn là trở ngại chính cho sự tăng trưởng của TTCK trong ngắn hạn. Tuy nhiên, do yếu tố định giá cổ phiếu đã thấp hơn và áp lực tỷ giá hạ nhiệt, nên dòng tiền rút ra khỏi TTCK trong thời gian tới sẽ giảm bớt.

Thống kê từ LCTV Invesment

Dự nợ margin đang tiệm cận vùng đỉnh, ông nhìn nhận rủi ro này có thể gây sức ép cho thị trường trong thời gian tới không?

Trong hơn 15 năm qua, mỗi khi dư nợ cho vay margin tăng cao kỷ lục thường là lúc thị trường ở giai đoạn hưng phấn nhất, nhà đầu tư sử dụng đòn bẩy cao và việc quản trị rủi ro trở nên lỏng lẻo. Sau đó, thị trường thường trải qua những nhịp chỉnh mạnh để rũ bỏ tình trạng margin cao và khiến định giá trở lại với mức chiết khấu hợp lý hơn.

Điều này xảy ra với tất cả các thị trường chứng khoán trên thế giới, chứ không riêng tại Việt Nam. Tôi cho rằng cuối mỗi đợt "rũ bỏ" margin, khi nhiều lệnh Force sell xuất hiện lại là cơ hội tốt để mua vào. Bởi cung giá thấp sẽ không còn nhiều, nhóm cổ đông có tiềm lực tài chính tốt hơn và chịu đựng rủi ro cao hơn chiếm ưu thế khiến cung cầu thị trường trở nên cân bằng và tạo đáy đi lên dần sau đó.

Định giá P/E của VN-Index đang ở mức 12 lần, tương đương mức định giá hồi đầu năm trước khi có đợt tăng mạnh vào giữa năm. Theo ông, định giá hiện đã đủ rẻ để “làm ván mới”?

Định giá của chứng khoán Việt Nam đang ở mức trung bình trong khu vực. Nếu nhìn vào từng nhóm ngành cụ thể như chứng khoán, bán lẻ, thậm chí còn cao hơn.

Khi xem xét mức định giá, chúng ta cũng phải cân nhắc đưa vào mô hình định giá các giả định khác như lợi suất trái phiếu, tốc độ tăng trưởng và thu nhập tương lai.

Ở thời điểm hiện tại, mặt bằng giá cổ phiếu chưa thực sự rẻ để có một biên an toàn cao hơn, dù có thể đã rẻ hơn 1 tháng trước đây khoảng 20%, nhưng để rẻ như tháng 11/22 thì chưa. Cá nhân tôi cho rằng mặt bằng giá khó quay lại như thời điểm tháng 11/22 nhưng cũng sẽ có sự điều chỉnh tiếp ở một vài nhóm ngành như thủy sản, chứng khoán, khoáng sản… vốn đang có sự trì hoãn do tạo đỉnh sau.

Tâm lý nhà đầu tư rơi vào trạng thái chán chường sau nhiều đợt giảm sâu. Ông đưa ra lời khuyên gì cho nhà đầu tư trong thời điểm này?

Trong thời gian tới (từ 30/10 đến 7/11/23) sẽ là đáy của nhịp Bear Trap này, và đây có thể là thời điểm tốt nhất để mua vào với các nhà đầu tư có tầm nhìn cho chu kỳ tới năm 2026.

Bao giờ cũng vậy, khi thị trường hưng phấn, nhà đầu tư cá nhân vốn chiếm 90% thường hưng phấn thái quá và mua vào bất chấp, ngược lại khi tạo đáy, tâm lý lo lắng luôn thường trực kèm chán nản buông xuôi. Nguyên nhân do không tính toán dự báo được các điểm đảo chiều của thị trường hay các kịch bản của vĩ mô như lãi suất, tỷ giá và lạm phát cũng như thu nhập của doanh nghiệp.

Tuy nhiên, thị trường chứng khoán luôn vận động và dòng tiền thông minh không bao giờ rời bỏ những "miếng pho mát" bị bỏ quên, cũng giống như giai đoạn này năm 2022, khi tận cùng của cơn bĩ cực bán tháo lại chính là cơ hội mua vào lớn nhất năm.

Xin cảm ơn chia sẻ của ông!

Nhịp sống thị trường