Giám đốc phân tích Mirae Asset: Ngân hàng về nội lực rất tiềm năng, nhưng cổ phiếu lại không nổi trội so với ngành khác

Với nhóm ngân hàng, lãi suất tăng nhưng nợ xấu cũng tăng, nên tiềm năng theo ông không quá nhiều. Báo cáo mới nhất từ FiinTrade cũng cho thấy, giá cổ phiếu ngân hàng đang đi ngược với những diễn biến về tăng trưởng lợi nhuận.

Chiết khấu khá sâu, đặc biệt sau những phiên bán tháo gần đây trên thị trường chung, nhóm ngân hàng liệu có đang ở mức hấp dẫn. Lãi suất tăng thì cổ phiếu ngân hàng có hưởng lợi gì không?... Đó là những câu hỏi chủ đạo của nhóm nhà đầu tư tại hội thảo mới đây.

Trả lời, ông Lê Quang Minh – Giám đốc Phân tích CTCK Mirae Asset (MAS) – cho biết đúng là cổ phiếu ngân hàng cũng ngủ đông được cả năm rồi. Trước hết, về chỉ số kinh doanh, ngân hàng tiếp tục ổn định lợi nhuận hai con số, khi mà dư địa thị trường tài chính Việt Nam còn rất cao. "Về nội tại thì rất tiềm năng. Tuy nhiên, nói về cổ phiếu thì lại không quá nổi trội so với các ngành khác. Chưa kể, nợ xấu có thể xảy ra đang là rủi ro lớn hiện nay. Trong năm 2021 chúng ta chưa vội xếp nợ xấu, nhưng cũng không thể xoá hoặc để ngoại bảng, nên nay đến lúc phải xử lý và rà soát lại", ông nói.

Như vậy, lãi suất tăng nhưng nợ xấu cũng tăng, nên tiềm năng theo ông không quá nhiều. Báo cáo mới nhất từ FiinTrade cũng cho thấy, giá cổ phiếu ngân hàng đang đi ngược với những diễn biến về tăng trưởng lợi nhuận.

Cụ thể, FiinTrade đánh giá lợi nhuận của 9/27 ngân hàng công bố KQKD ghi nhận tăng mạnh nhờ thu nhập từ phí. Trong đó, LNST của nhóm ghi nhận tăng 106% so với cùng kỳ và tăng 184% so với quý 4/2021. Tăng trưởng tích cực này chủ yếu được đóng góp bởi VPBank (VPB) nhờ ghi nhận phí trả trước từ hợp đồng bancassurance với AIA; cùng với LienVietPostBank (LPB) nhờ thu hồi lãi từ các khoản vay bị ảnh hưởng bởi Covid-19 được cơ cấu trước đây.

Song, mức tăng trưởng này chưa phản ánh đầy đủ bức tranh lợi nhuận của ngành Ngân hàng trong quý 1 do một số ngân hàng lớn như VCB, TCB và CTG vẫn chưa công bố.

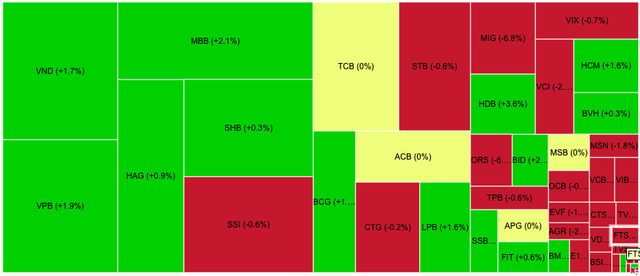

Trong khi đó, giá cổ phiếu ngân hàng đang đi ngược với những diễn biến về tăng trưởng lợi nhuận, giảm 4,3% so với cuối năm 2021. Định giá P/B của cổ phiếu ngân hàng đang tiệm cận về mức trung bình 3 năm, tuy nhiên thanh khoản toàn thị trường chưa thực sự cải thiện và triển vọng lợi nhuận của ngành chưa có dấu hiệu đột phá khiến cổ phiếu ngân hàng khó có thể lội ngược dòng trong các tháng gần đây.

Nhóm tài chính, bao gồm ngân hàng và CTCK.

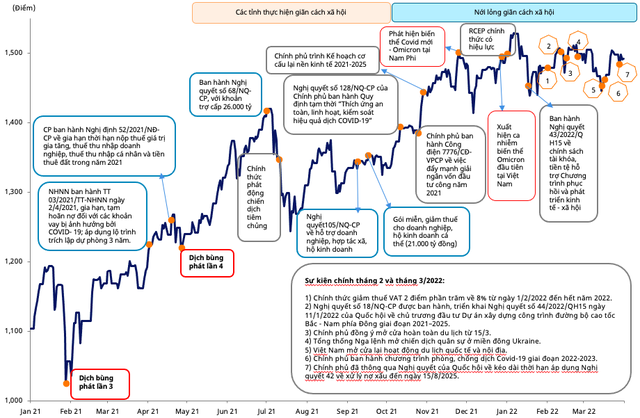

Nói về toàn thị trường, ông Minh cũng nhấn mạnh hầu hết các hoạt động kinh tế đã được khôi phục hoàn toàn nhờ gia tăng mức độ thích ứng với chiến lược sống chung với dịch Covid-19 và tiêm phòng vắc xin. Mặc dù vậy, nền kinh tế vẫn phải đối mặt với nhiều rủi ro bao gồm các biến chủng mới, sự thay đổi trong định hướng chính sách tiền tệ và tài khóa toàn cầu, nợ xấu, và lạm phát. Do vậy, vị này cho rằng thị trường chứng khoán sẽ biến động hơn trong năm 2022.

Quý đầu năm, VN-Index đã điều chỉnh sau khi thiết lập mức đỉnh cao mới đầu tháng 1, do chiết khấu các rủi ro đến từ bên ngoài bao gồm Fed tăng lãi suất để kìm chế lạm phát, chiến tranh Nga-Ukraine khiến giá nhiều loại hàng hóa tăng lên mức cao trong nhiều năm, đè nặng lên quá trình phục hồi kinh tế thế giới hậu Covid-19.

Nhà đầu tư cá nhân tiếp tục là động lực chính của thị trường trong bối cảnh lãi suất tiết kiệm kém hấp dẫn, trong khi triển vọng thị trường chứng khoán lạc quan. Cuối tháng 3, số lượng tài khoản chứng khoán của cá nhân (hơn 4,9 triệu) chiếm khoảng 5% dân số.

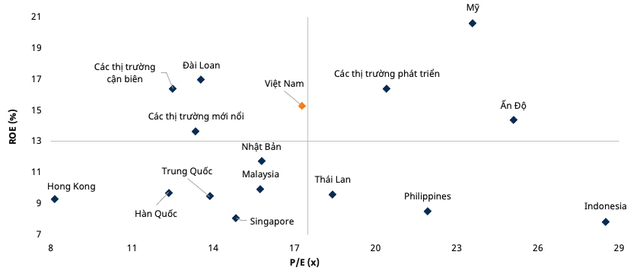

"Chúng tôi đánh giá mức định giá hiện tại vẫn tương đối hấp dẫn. Điều này cho thấy sức hấp dẫn của thị trường Việt Nam và tiềm năng thu hút dòng vốn ngoại. Trong khi đó, các đổi mới nhằm thỏa mãn các tiêu chí nâng hạng thị trường mới nổi, giúp cải thiện tính minh bạch và hiệu quả của thị trường. Tuy nhiên, việc khối ngoại duy trì đà bán ròng kể từ năm 2020 đến nay là điều đáng lo ngại", đại diện MAS nói.

So sánh tương quan với các thị trường trên thế giới và thị trường trong khu vực, thị trường Việt Nam đang được giao dịch ở mức P/E tương đối phù hợp với mức ROE cao. Hiện, mức P/E giao dịch hiện tại của VN-Index dù cao hơn các thị trường cận biên và mới nổi, nhưng thấp hơn nhiều thị trường trong khu vực như Indonesia, Ấn Độ, Philippines, Thái Lan.

Do đó, MAS vẫn giữ nguyên mức dự phóng tăng trưởng EPS năm 2022 của VN-Index 22%, so với mức tăng 35,6% trong năm 2021.