Giống thời kỳ dot-com, Tesla cùng những cổ phiếu bong bóng khác đang bắt đầu xì hơi

Tương tự như năm 2000, những cổ phiếu được nhà đầu tư yêu thích nhất thuộc nhóm năng lượng sạch, xe điện và SPAC đều đang rớt giá trong thời gian gần đây.

- 18-06-2021Giá hàng hóa tăng bùng nổ kéo theo vấn nạn lừa đảo tràn lan khắp thế giới: Đồng vừa ‘ra lò’ đã bị lấy cắp, thực phẩm liên tục bị đánh tráo thành phần

- 17-06-2021Nhà sáng lập tuyên bố: 'Khách hàng chấp nhận giá đắt, không thì thôi!', hãng 'kem Hermes' Trung Quốc hứng gạch đá dữ dội

Liệu quả bong bóng dot-com đang lặp lại ngay trước mắt chúng ta? Lời khẳng định này có vẻ kỳ lạ nhưng thị trường đã chứng kiến sự tương đồng giữa sự bùng nổ đầu cơ vào cuối năm 1999, nửa đầu năm 2000 và những gì diễn ra trong 9 tháng qua ở các lĩnh vực năng lượng sạch, ô tô điện và các SPAC.

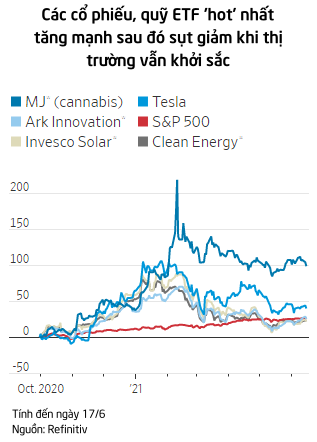

Liệu xu hướng này tiếp tục diễn ra, đây sẽ là dấu hiệu không mấy tích cực dành cho những nhà đầu tư gia nhập thị trường quá muộn. Các cổ phiếu được yêu thích – dẫn đầu là Tesla, đã giảm từ 1/4 đến 1/3 so với mức cao trong năm nay. Tuy nhiên, vẫn có nhiều yếu tố hợp lý để nhà đầu tư kỳ vọng rằng, không giống như thời điểm chuyển giao thế kỷ, tình trạng bất ổn sẽ không lan rộng sang phần còn lại của thị trường.

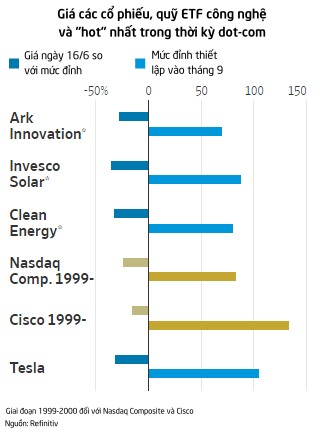

Điểm tương đồng ở hiện tại với bong bóng dot-com năm 2000 là cả về hiệu suất và hành vi của nhà đầu tư. Tâm lý FOMO đối với cổ phiếu internet vào cuối năm 1999 đã đẩy Nasdaq Composite tăng 83% kể từ cuối tháng 9 lên mức cao chưa từng thấy vào tháng 3/2000. Từ tháng 9 năm ngoái đến mức đỉnh của năm nay, quỹ ETF ngành năng lượng mặt trời của Invesco tăng 88%, ETF năng lượng sạch của BlackRock tăng 81% và ETF của Ark Innovation tăng 70%.

Trước đây, quả bong bóng lớn nhất trong thời kỳ dot-com là cổ phiếu Cisco với mức tăng 133%, còn hiện tại là Tesla với 110% từ tháng 9 đến mức cao kỷ lục. Ngay thời điểm diễn ra cũng trùng khớp, trong năm nay, cổ phiếu các lĩnh vực được nhà đầu tư ưa thích đã đạt đỉnh vào tháng 2 và tháng 3 năm nay, trong khi mức cao của dot-com là ngày 10/3/2000.

Sau khi bong bóng vỡ tung, diễn biến từ thời điểm đó đến khoảng giữa tháng 6 cũng tương tự như hiện tại, với mức giảm từ 1/4 đến 1/3 đối với những lĩnh vực tăng mạnh nhất trong năm nay và sau đó là đà giảm ghi nhận trong quý diễn ra vào năm 2000 của Nasdaq.

Ngoài ra, hành vi giao dịch cũng có những điểm giống. Cuối năm 1999 là thời điểm tâm lý FOMO diễn ra trên thị trường, khiến ngay cả những người hoài nghi về dot-com cũng phải mua vào. Khi đó, các day trader đã thúc đẩy đà tăng phi mã đối với những đợt tăng phi mã diễn ra chỉ trong 1 phiên của các đợt IPO lĩnh vực internet.

Quý cuối cùng của năm 2020 đánh dấu thời điểm Tesla cuối cùng đã được đánh giá cao, khi cổ phiếu hãng xe điện chính thức được đưa vào S&P 500. Hơn nữa, năng lượng mặt trời và năng lượng sạch trở thành một tiêu chí "phải có", trở thành yếu tố gây áp lực cho các tổ chức lớn trong việc đưa ra chứng chỉ cần thiết về môi trường. Hơn nữa, các SPAC đã thay thế cho những đợt IPO điên cuồng của năm 2000, đóng vai trò là một điểm rót tiền cho các startup thua lỗ.

Nhìn lại, trong những tháng cuối cùng mà Nasdaq bùng nổ, S&P 500 có diễn biến khá ảm đạm. Giữa tháng 6/2000, chỉ số này chỉ thấp hơn 4% so với mức đỉnh hồi tháng 3. Điều này cũng không quá khác biệt so với hiện tại, khi S&P 500 tiếp tục đạt mức cao mới bất chấp nhóm cổ phiếu "xu hướng" rớt giá.

Quay trở lại năm 2000, nhiều nhà đầu tư tin rằng, thị trường sẽ được "che chắn" bởi xu hướng đầu tư chuyển từ tăng trưởng sang nhóm ngành công nghiệp có sức tăng trưởng ổn định, giá rẻ và một số cổ phiếu giá trị ít được chú ý khác. S&P 500 gần như đạt đỉnh vào tháng 3/2000, trước khi có thông tin đà tăng bùng nổ của Nasdaq cũng khiến nền kinh tế chậm lại. Ở mức thấp nhất năm 2002, S&P 500 đã giảm gần 1 nửa.

Còn ở lần này, nhiều yếu tố cho thấy rằng thị trường có thể sẽ không sụt giảm khi những quả bong bóng đang dần xì hơi. Chắc chắn, S&P 500 gần như ở mức giá cao như trước đây, hiện đang giao dịch ở mức 21,1 lần lợi nhuận dự phóng, theo Refinitiv, so với 22,6 lần vào tháng 6/2020. Một lần nữa, xu hướng đầu tư cũng chuyển từ cổ phiếu tăng trưởng sang giá trị.

Song, sự sụt giảm của cổ phiếu trong các lĩnh vực năng lượng sạch, ô tô điện và cả đà lao dốc của Bitcoin lại có sức ảnh hưởng không lớn như khi bong bóng dot-com vỡ tung. Quả bong bóng Nasdaq hiện có giá trị bằng khoảng 1 nửa so với mức đỉnh của S&P 500 vào năm 2000, khi ngay cả Tesla cùng những cổ phiếu khác trong tháng qua chỉ là 1 phần nhỏ trong số đó.

Những lĩnh vực tăng bùng nổ của thị trường cũng huy động vốn và chi ít tiền hơn so với thời kỳ dot-com, hơn nữa các doanh nghiệp này cũng tuyển dụng ít nhân sự hơn. Nếu các doanh nghiệp sụp đổ khi cổ phiếu giảm tác động đối với nền kinh tế cũng không quá lớn. Hiện tại, có ít công ty lớn đầu tư vào "nền kinh tế mới" và họ vẫn gắn bó với lĩnh vực đang đầu tư – cũng như xu hướng chuyển sang xe điện.

Trái phiếu kho bạc cũng là một yếu tố hỗ trợ cho thị trường ở lần này. Trở lại những năm 2000, nhà đầu tư lo lắng về thị trường chứng khoán có thể kiếm được 7% khi mua trái phiếu chính phủ kỳ hạn 10 năm. Đây là một lựa chọn hấp dẫn, đặc biệt trong bối cảnh mức E/P của các công ty trong S&P 500 chỉ ở mức 4%. Lần này, E/P của S&P 500 là tương tự, nhưng lợi tức trái phiếu kho bạc chỉ thấp hơn 1,5%.

Đương nhiên, cả nền kinh tế và thị trường chứng khoán hiện cũng phải đối mặt với những mối đe dọa khác, nhưng quả bong bóng trong 9 tháng qua dường như chỉ giống như quả bóng "li ti" và biến mất vài lần trong thời kỳ thị trường tăng giá hậu 2009.

Tham khảo Wall Street Journal

CÙNG CHUYÊN MỤC