Góc nhìn chuyên gia: Áp lực điều chỉnh sẽ xuất hiện trước tâm lý "hái lộc" đầu năm, tận dụng cơ hội gia tăng tỷ trọng cổ phiếu

Theo ông Đỗ Bảo Ngọc, trong những phiên đầu tuần tới, áp lực chốt lời vẫn còn vì nhiều nhà đầu tư sẽ có tâm lý “hái lộc” đầu năm và đây cũng là xu hướng rất bình thường của thị trường sau mỗi đợt phục hồi mạnh mẽ.

Thị trường chứng khoán có một phiên “khai xuân” tương đối khởi sắc khi tăng điểm ấn tượng. Bên cạnh giao dịch sôi nổi của nhà đầu tư cá nhân, đà tăng của thị trường cũng được hỗ trợ từ đà mua ròng của khối ngoại. Thanh khoản trên toàn thị trường đạt 12.580 tỷ đồng, tăng nhẹ 3,2% so với tuần trước Tết.

Tâm điểm tuần tới có lẽ là cuộc họp của Fed. Những diễn biến mới của lạm phát Mỹ đang phát tín hiệu tích cực, tạo kỳ vọng FED sẽ giảm tốc hơn nữa việc tăng lãi suất và tác động tích cực đến thị trường. Vậy diễn biến thị trường tuần tới sẽ thế nào? Chúng tôi đã trao đổi với một số chuyên gia tài chính về góc nhìn trong tuần giao dịch tới.

Áp lực điều chỉnh có thể xuất hiện

Ông Đỗ Bảo Ngọc – Phó Giám đốc Công ty Chứng khoán Kiến Thiết: Trong phiên “khai xuân”, VN-Index bứt phá khá mạnh trong phiên sáng, song áp lực chốt lời đã xuất hiện trong phiên chiều. Điều này cho thấy áp lực chốt lời để bảo toàn lợi nhuận đã xuất hiện khi thị trường đã tăng khá mạnh từ đầu năm tới nay.

Trong những phiên đầu tuần tới, áp lực chốt lời vẫn còn vì nhiều nhà đầu tư sẽ có tâm lý “hái lộc” đầu năm và đây cũng là xu hướng rất bình thường của thị trường sau mỗi đợt phục hồi mạnh mẽ. Bên cạnh đó, mùa KQKD đang diễn ra và ảnh hưởng đến giá cổ phiếu. Những cổ phiếu doanh nghiệp có KQKD kém khả quan, thua lỗ trong quý 4 có thể gặp áp lực bán mạnh hơn. Tuy vậy, áp lực bán trong những phiên tới cũng không quá mạnh, VN-Index sẽ tiếp đà tăng điểm trong những phiên cuối tuần.

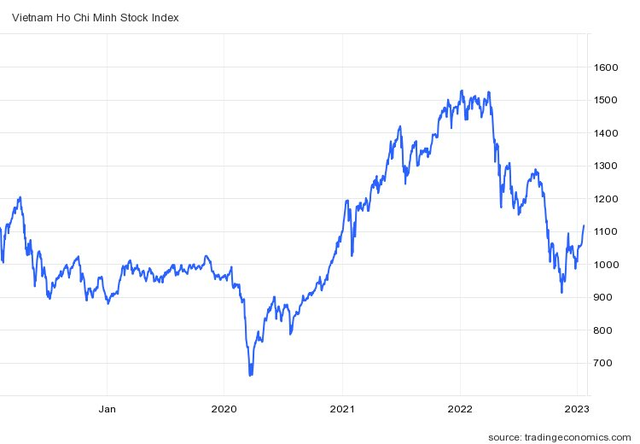

Ông Nguyễn Anh Khoa - Trưởng phòng phân tích Chứng khoán Agriseco: Nhìn lại diễn biến VN-Index trong quá khứ, có thể thấy lịch sử thị trường vẫn nghiêng về kịch bản tăng điểm sau kỳ nghỉ Tết nguyên đán, với mức tăng bình quân 1% trong 5 phiên sau kỳ nghỉ lễ. Nếu nhìn rộng hơn, VN-Index 20 phiên (khoảng 1 tháng) sau kỳ nghỉ lễ cũng hầu như tăng điểm (15/22 năm) với mức tăng bình quân khoảng 2,6%. Tôi cho rằng điều này là khá hợp lý, khi nhà đầu tư thường có xu hướng giải ngân trở lại để bắt đầu một năm giao dịch mới.

Ngoài ra, nền tảng vĩ mô tích cực với GDP trên đà tăng trưởng, giải ngân đầu tư công được dự kiến đẩy mạnh trong năm 2023 và áp lực về bối cảnh lãi suất, tỷ giá cao có chiều hướng giảm nhiệt sẽ là chất xúc tác để hỗ trợ tâm lý thị trường. Vì vậy, tôi cho rằng VN-Index trong tuần tới sẽ có diễn biến tương tự như phần lớn các năm, với xu hướng tăng điểm chủ đạo.

Tuy nhiên, rủi ro chốt lời đang có chiều hướng gia tăng sau khi VN-Index ghi nhận 8 phiên tăng điểm liên tiếp với thanh khoản tăng dần. Mặc dù vậy, giai đoạn hiện tại, dòng vốn khối ngoại vẫn đóng vai trò dẫn dắt thị trường. Tôi cho rằng dòng vốn khối ngoại thời gian tới vẫn sẽ tiếp tục hỗ trợ tâm lý thị trường khi một số quỹ ETF mới đây đã được chấp thuận và giải ngân trong Quý 1.

Bên cạnh đó, nền tảng vĩ mô trong nước vẫn còn nhiều dư địa tăng trưởng như việc Chính phủ đẩy mạnh giải ngân đầu tư công, các chính sách về lãi suất và tỷ giá được kỳ vọng nới lỏng hay Trung Quốc đang tiến hành các biện pháp mở cửa nền kinh tế,… Do đó, tôi kỳ vọng VN-Index có thể sẽ có nhịp điều chỉnh để cung – cầu thị trường cân bằng, song điểm số sẽ không sụt giảm quá lớn.

Ông Nguyễn Thế Minh - Giám đốc phân tích Chứng khoán Yuanta Việt Nam : Thị trường đã có bước chuyển đổi trạng thái rất tích cực trong những phiên giao dịch cuối cùng trước kỳ nghỉ Tết Nguyên đán. Tôi đánh giá thị trường sẽ tiếp tục đà phục hồi và duy trì những diễn biến tích cực trong tuần tới.

Với những tín hiệu gần đây có thể khẳng định thị trường đã xác nhận xu hướng tăng trong ngắn hạn với động lực đến từ vài điểm sáng của mùa KQKD, câu chuyện riêng của nhóm ngân hàng hay lực kéo từ đầu tư công. Tuy vậy, VN-Index vẫn có khả năng chứng kiến vài nhịp rung lắc do tâm lý e dè từ đà phục hồi mạnh trước đó.

Tâm điểm dồn về cuộc họp của Fed

Ông Đỗ Bảo Ngọc: Với sự hạ nhiệt của lạm phát tại Mỹ có thể khiến Fed nhẹ tay trong việc tăng lãi suất. Thị trường tài chính dự báo Fed sẽ công bố mức tăng lãi suất 0,25 điểm phần trăm, mức tăng thấp nhất kể từ tháng 3/2022. Trong bối cảnh có những nhận định về việc Fed sẽ đưa ra các đợt tăng lãi suất thấp hơn trong năm nay với lạm phát bắt đầu “hạ nhiệt," thị trường chứng khoán Mỹ cũng đi lên khá mạnh mẽ trong tuần qua. Bên cạnh những tín hiệu tích cực từ cuộc họp của Fed, tôi nhận thầy giao dịch khối ngoại vẫn tiếp tục là lực cầu hỗ trợ thị trường. Do đó, chỉ số có thể lên mốc 1.150 điểm trong tuần tới.

Ông Nguyễn Anh Khoa: FED đã tăng lãi suất 7 lần vào năm 2022 nâng biên độ lãi suất cho vay cơ bản lên 4,25% tới 4,5%, mức cao nhất trong vòng 15 năm qua. Nền kinh tế Mỹ đã bắt đầu có những phản ứng tích cực thể hiện ở số liệu lạm phát có dấu hiệu hạ nhiệt sau khi chạm mốc 9,1% yoy vào tháng 7 năm 2022.

Vì vậy xác suất FED có những đợt tăng lãi suất quy mô nhỏ hơn trong thời gian tới có khả năng cao xảy ra. Ủy ban thị trường Mở Liên bang ước tính có thể sẽ có 2-3 đợt tăng lãi suất cơ bản trong năm nay, hướng tới mức lãi suất cơ bản cao nhất từ 5% tới 5,25% và các đợt điều chỉnh giảm đầu tiên được dự báo xuất hiện từ cuối năm 2023 – đầu năm 2024.

Với kỳ vọng FED bồ câu hơn trong điều hành chính sách tiền tệ năm 2023 sẽ tạo bước đệm để nền kinh tế Việt Nam nói riêng và nền kinh tế toàn cầu hồi phục trở lại song quá trình này cần có nhiều thời gian. Tôi cho rằng nền kinh tế Việt Nam vẫn đối mặt nhiều thách thức trong năm 2023 gồm: (1) Sức cầu tiêu dùng chậm lại; (2) Đầu tư từ khu vực tư nhân giảm do lạm phát, lãi vay tăng cao; (3) Hoạt động xuất nhập khẩu chậm lại do nhu cầu tiêu thụ toàn cầu giảm… Do đó tôi kỳ vọng VN-Index có thể quay lại mốc 1.200 điểm vào giai đoạn cuối năm 2023 khi những áp lực từ vĩ mô thế giới cũng như trong nước có thể giảm dần trong nửa cuối năm.

Tận dụng nhịp điều chỉnh để gia tăng tỷ trọng cổ phiếu

Ông Đỗ Bảo Ngọc: Giai đoạn này thị trường sẽ phân hoá mạnh khi nhiều cổ phiếu đã tăng mạnh kể từ đáy. Do đó, đây là thời điểm nhà đầu tư cần sàng lọc và lựa chọn những cổ phiếu có kỳ vọng tốt trong thời gian tới. Nhà đầu tư có thể xem xét giải ngân trong những nhịp thị trường điều chỉnh để gia tăng tỷ trọng cổ phiếu. Nhóm cổ phiếu đầu tư công, cơ sở hạ tầng, vật liệu xây dựng, chứng khoán, ngân hàng có thể sẽ tiếp tục thu hút dòng tiền trong thời gian tới.

Ông Nguyễn Anh Khoa : Tôi cho rằng những nhịp điều chỉnh của chỉ số sẽ là thời điểm thích hợp để nhà đầu tư cơ cấu danh mục và tích luỹ các cổ phiếu thuộc những nhóm ngành đang được thu hút dòng tiền và có triển vọng tăng trưởng.

Theo tôi, một số nhóm ngành nhà đầu tư nên ưu tiên giải ngân trong giai đoạn này bao gồm (1) Nhóm dầu khí với một số cổ phiếu nhóm thượng nguồn như PVS, GAS ghi nhận KQKD cả năm khá tích cực. Đây cũng là các cổ phiếu được kỳ vọng sẽ được hưởng lợi từ đại dự án Lô B – Ô Môn trong tương lai.

(2) Nhóm xây dựng và vật liệu xây dựng với kỳ vọng được hưởng lợi từ các đại dự án đầu tư công như Cao tốc Bắc – Nam, đường Vành đai hay Sân bay Long Thành. (3) Nhóm ngân hàng, tập trung tại các cổ phiếu trong nhóm VN-30 khi KQKD của nhóm này tương đối tốt so với mặt bằng chung thị trường. Ngoài ra, ngân hàng cũng là nhóm ngành thu hút dòng vốn khối nhà đầu tư tổ chức trong thời gian gần đây.

Ông Nguyễn Thế Minh : Nhà đầu tư ngắn hạn có thể tận dụng nhịp điều chỉnh đó để gia tăng tỷ trọng cổ phiếu trên mức 50% danh mục vì xu hướng chung của thị trường vẫn là tăng giá. Nhà đầu tư nên tập trung vào nhóm cổ phiếu ngân hàng, đặc biệt là những cổ phiếu ngân hàng có câu chuyện riêng.

Đầu tiên là câu chuyện sửa đổi Nghị định 01, nới tỷ lệ sở hữu nước ngoài lên 49% cho các ngân hàng nhận xử lý các ngân hàng yếu kém. Cụ thể, NHNN gần đây đang xem xét việc nới room cho các ngân hàng đã tham gia tái cơ cấu các ngân hàng yếu kém (như HDBank, MB và VPBank). Bên cạnh đó, chuyên gia cũng nhấn mạnh nhà đầu tư nên lưu ý đến câu chuyện tăng vốn chủ cho các ngân hàng, đặc biệt là các ngân hàng quốc dân.

Nhịp sống thị trường