Góc nhìn chuyên gia: "Sóng tháng Giêng" sớm xuất hiện, tập trung một số nhóm cổ phiếu có thể hút tiền sau mùa KQKD quý 4

Diễn biến của thị trường được các chuyên gia đánh giá tích cực và xu hướng tăng khả năng vẫn được nối dài.

- 07-01-2024Lịch chốt quyền cổ tức tuần 8-12/1: Cổ tức tiền mặt cao nhất gần 48%

- 07-01-2024Một quỹ đầu gần như “full” cổ phiếu sau 2 tháng giải ngân mạnh tay, hơn 1/3 tài sản rót vào nhóm ngân hàng

- 06-01-2024Bộ Tài chính: Đã thanh lọc hàng loạt công ty chứng khoán yếu kém, quyết liệt nâng hạng thị trường trong năm 2024

Thị trường chứng khoán ghi nhận tuần giao dịch đầu năm tương đối khởi sắc, VN-Index bứt phá ra khỏi khu vực tích luỹ kéo dài để lên mức cao nhất trong gần 3 tháng qua. Phiên giao dịch đột phá ngày 4/1 tạo điểm nhấn về thanh khoản khi giá trị giao dịch trên HOSE quay trở lại mức tỷ USD. Dù lực bán xuất hiện trong hai phiên cuối tuần, song điểm sáng là chỉ số vẫn giữ vững mốc 1.150 điểm.

Diễn biến của thị trường được các chuyên gia đánh giá tích cực và xu hướng tăng khả năng vẫn được nối dài. Đa số nhận định cho rằng áp lực bán ròng của nhà đầu tư nước ngoài không đáng ngại, thị trường có thể sớm xuất hiện "sóng tháng Giêng". Do đó, nhà đầu tư nên tận dụng cơ hội gia tăng tỷ trọng ở một số nhóm ngành được dự báo có KQKD tích cực trong quý 4/2023.

"Sóng tháng Giêng" sẽ xuất hiện

(Ông Nguyễn Anh Khoa - Trưởng phòng Phân tích và Nghiên cứu Chứng khoán Agriseco)

Trong tuần giao dịch đầu tiên của năm, thị trường đang cho thấy những tín hiệu tích cực khi VN-Index có lúc đã tăng đến 30 điểm chỉ sau 4 phiên cùng thanh khoản cải thiện. MA20 tiếp tục hướng lên cho thấy xu hướng tăng điểm trong ngắn hạn tiếp tục được đánh giá cao với động lực đến từ nhóm cổ phiếu vốn hóa lớn, đặc biệt là các cổ phiếu ngân hàng.

Mặc dù vậy, nhịp tăng có phần khá gấp gáp từ vùng đáy 1.080 điểm mà không có nhịp điều chỉnh đáng kể nào đang khiến cho áp lực rung lắc sẽ ngày một rõ nét khi chỉ số tiếp cận ngưỡng cản gần quanh 1.170-1.180 điểm. Theo đó, trong kịch bản tích cực, VN-Index được kỳ vọng sẽ xuất hiện một nhịp đi ngang tích lũy quanh vùng 1.130-1.180 điểm nhằm giải tỏa áp lực chốt lời ngắn hạn trước khi quay trở lại xu hướng tăng điểm.

Chuyên gia Agriseco đánh giá động thái bán ròng của khối ngoại trên thực tế đã diễn ra trong nhiều tháng trở lại đây trong khi thị trường vẫn tiếp tục duy trì xu hướng tăng điểm từ vùng đáy 1.080 điểm. Điều này cho thấy ảnh hưởng từ giao dịch của các NDTNN là không quá lớn tới xu hướng ngắn hạn của thị trường khi mà dòng tiền khối nội nhập cuộc khá tích cực.

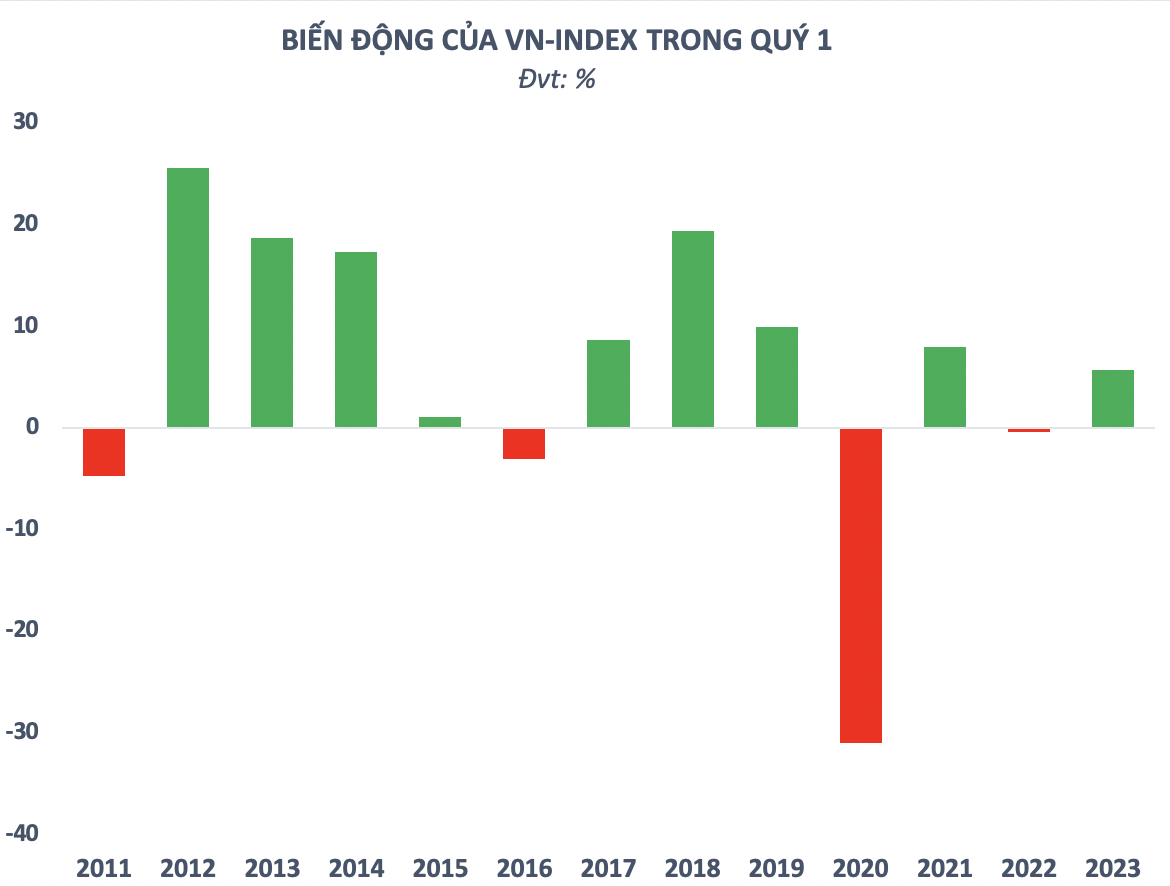

Theo thống kê từ năm 2001-2023, có 13/23 năm thị trường chứng khoán Việt Nam có tháng 1 tăng điểm, con số đó với các quý 1 là 15/23. Nhìn chung, có thể thấy kỳ vọng về "sóng tháng Giêng" trên thị trường là có cơ sở. Trên thực tế, tháng Giêng thường là tháng có rất nhiều yếu tố để có thể đặt kì vọng như công bố tăng trưởng GDP quý 4 và cả năm; số liệu tồn kho và nhập khẩu của các đối tác xuất khẩu; kế hoạch đầu tư của các tổ chức tài chính lớn; và đặc biệt là BCTC quý 4 để kết lại một năm hoạt động kinh doanh của các doanh nghiệp trên sàn….

Đầu năm 2024 là một năm hội tụ khá nhiều yếu tố đặc biệt do Chính phủ đưa ra các kế hoạch thúc đẩy nền kinh tế từ sớm, đặc biệt là đặt kế hoạch tăng trưởng tín dụng từ đầu năm để phù hợp điều kiện về Kinh tế - Xã hội. Với các yếu tố tích cực như trên, trong năm nay kì vọng có thể "sóng tháng Giêng" và sẽ được kéo dài giúp chỉ số có thể tiến tới vùng đích quanh 1.180 điểm nhờ lực cầu vẫn đang được duy trì tốt.

Về kết quả kinh doanh quý 4, ông Khoa dự báo sẽ tiếp tục có sự phân hóa rõ nét giữa từng nhóm ngành. Trong đó, gam màu sáng sẽ nghiêng về các cổ phiếu thuộc ngành ngân hàng, chứng khoán, bất động sản khu công nghiệp, công nghệ thông tin và dầu khí. Việc tỷ lệ nợ xấu tiếp tục được kiểm soát và tín dụng được đẩy mạnh trong những tháng cuối năm sẽ tiếp tục giúp cho KQKD của ngành ngân hàng tích cực hơn so với mặt bằng chung của thị trường.

Đối với nhóm ngành chứng khoán, thanh khoản thị trường trong nửa cuối năm tăng 55% so với thời điểm đầu năm cho thấy hoạt động giao dịch của các nhà đầu tư vẫn tiếp tục sôi động và đây sẽ là yếu tố hỗ trợ KQKD cuối năm của các CTCK.

Bên cạnh đó, theo số liệu của tổng cục thống kê, vốn FDI giải ngân vào Việt Nam trong năm 2023 đạt 23 tỷ USD, tăng 32,1% so với cùng kỳ. Đây được xem là số vốn đầu tư kỷ lục từ trước đến nay, cho thấy Việt Nam vẫn là điểm đến ưa thích của dòng vốn ngoại trong bối cảnh kinh tế toàn cầu còn nhiều khó khăn và địa chính trị tương đối bất ổn. Theo đó, các doanh nghiệp thuộc nhóm ngành BDS KCN được kỳ vọng sẽ tiếp tục hưởng lợi từ xu hướng trên.

Một số nhóm cổ phiếu có thể hút tiền sau khi công bố KQKD

(Ông Trần Trương Mạnh Hiếu, Trưởng phòng phân tích Công ty Chứng khoán KIS Việt Nam)

VN-Index ghi nhận một tuần tăng điểm tích cực với thanh khoản cải thiện. Với việc vượt được ngưỡng 1.130 điểm - cận trên của mẫu hình chữ nhật một dạng mẫu hình tích luỹ xu hướng, VN-Index đã cho thấy xu hướng tăng đã được hình thành trong ngắn hạn. Vì thế, khả năng cao chỉ số sẽ hướng đến mục tiêu giá tiếp theo là vùng 1.240-1.260 điểm, đây cũng là vùng đỉnh cũ tháng 8-9/2023.

Ngoài ra xu hướng này còn được cũng cố bởi các yếu tố cơ bản nền tảng như (1) Sự phục hồi của nền kinh tế. Giai đoạn này bắt đầu từ quý 1/2023, (2) Dòng vốn FDI đang quay lại VN, khi cả FDI đăng ký và giải ngân đều ở mức cao, (3) Fed dự kiến giảm lãi suất từ quý 2/2024.

Chuyên gia KIS cũng cho biết, tháng 1-2 mỗi năm thường là giai đoạn tạo ra tỷ suất sinh lợi vượt trội hơn so với trung bình trong năm. Đặc biệt là tháng 1, thường tạo ra tỷ suất sinh lợi vượt trội từ 3-4% so với trung bình của năm với xác suất tăng điểm khoảng 70% trong 10 năm trở lại đây. Do đó, hiệu ứng tháng Giêng có thể sớm xuất hiện, VN-Index sẽ tăng trưởng trong tháng 1-2 năm 2024.

Áp lực bán ròng của khối ngoại trong tuần đầu năm 2024 được vị chuyên gia đánh giá không đáng ngại. Thêm vào đó, áp lực từ khối ngoại đã được lực cầu của nhà đầu tư trong nước hấp thụ. Điều này đã diễn ra trong năm 2023, nhờ lực cầu này mà thị trường không giảm mạnh trước áp lực bán từ khối ngoại.

Thực tế, động thái bán ròng liên tục của khối ngoại đến từ việc rút vốn về thị trường Mỹ do chênh lệch lãi suất giữa Mỹ và VN cao (lãi suất trái phiếu Mỹ có giai đoạn lên hơn 5%) khi Fed giữ quan điểm tăng lãi suất để chống lạm phát trong giai đoạn qua.

Tuy nhiên, Fed đã bớt diều hâu hơn trong chính sách lãi suất và đang hướng đến việc hạ lãi suất trong năm 2024, có thể là trong quý 2/2024. Khi đó, chênh lệch lãi suất sẽ không còn lớn và áp lực bán để rút vốn từ khối ngoại sẽ giảm bớt. Do đó, có thể áp lực bán từ khối ngoại sẽ không còn quá lớn trong năm 2024.

Dự báo về KQKD quý 4/2023, vị chuyên gia đánh giá nền kinh tế có xu hướng phục hồi từ quý 1/2023, bằng chứng là tăng trưởng GDP có xu hướng đi lên từ 3,32% trong quý 1 lên 6,72% trong quý 4/2023. Khi nền kinh tế phục hồi chắc chắn tình hình hoạt động kinh doanh của doanh nghiệp sẽ được cải thiện.

Thêm vào đó, quý 4 cũng là quý cuối của năm nên nhiều doanh nghiệp có thể ghi nhận doanh thu trong giai đoạn này. Đặc biệt, với mức nền thấp vào cuối năm 2022, KQKD quý 4/2023 dự báo sẽ khả quan hơn.

Theo chuyên gia, một số nhóm cổ phiếu có thể thu hút dòng tiền sau khi công bố KQKD có thể kể đến:

Thứ nhất, nhóm cổ phiếu ngành cảng biển. Số lượng tàu cập cảng đã có sự phục hồi về mức trung bình thậm chí là nhỉn hơn đôi chút. Vì thế, triển vọng của nhóm này khá tích cực.

Thứ hai, nhóm ngân hàng, giai đoạn trước khi nền kinh tế gặp khó khăn. Tăng trưởng tín dụng ở mức thấp điều này làm nhà đầu tư lo lắng về triển vọng lợi nhuận của toàn ngành. Tuy nhiên với mức tăng trưởng tín dụng cao trong tháng 12 vừa qua, đẩy tăng trưởng tín dụng toàn ngành lên mức 13,7% trong năm 2023 cho thấy các ngân hàng vẫn có khả năng cho vay qua đó cải thiện đáng kể triển vọng lợi nhuận. Bên cạnh đó, mức tăng trưởng dự kiến trong năm 2024 ở mức khoảng 15% cũng cho thấy triển vọng của nhóm này sau mùa báo cáo.

Thứ ba, nhóm BĐS khu công nghiệp cũng nên được lưu ý đến. Theo đó tăng trưởng FDI trong năm 2023 ở mức cao, dòng vốn FDI có xu hướng quay lại VN. Khi đó nhu cầu thuê đất đặt nhà xưởng sẽ tăng cao và nhóm cổ phiếu này sẽ được hưởng lợi.