Góp công đưa Việt Nam lên bản đồ bia thế giới, vì sao Sabeco vẫn bị không ít nhà đầu tư “chê”?

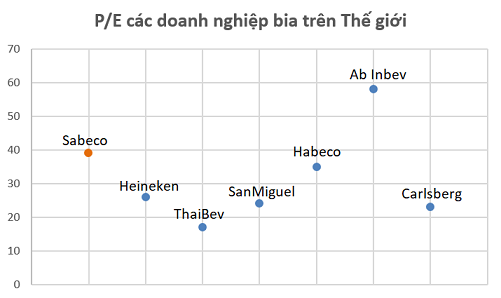

Theo dữ liệu từ Bloomberg, P/E của Sabeco hiện khoảng 39, cao hơn rất nhiều so với các doanh nghiệp cùng ngành trên Thế giới như Carlsberg (P/E 23), Heineken (P/E 26), ThaiBev (P/E 17), San Miguel (P/E 24).

- 15-11-2017Bộ Công thương công bố phương án và lộ trình thoái vốn cho Sabeco

- 10-11-2017NĐT nước ngoài "hốt" trọn lô Vinamilk với giá 186.000 đồng/cp

- 08-11-2017Bloomberg: So với Vinamilk, Sabeco đang được định giá quá đắt

Mới đây, Chính phủ đã chính thức chấp thuận thoái vốn Nhà nước tại Sabeco, đây là thông tin được các nhà đầu tư nước ngoài như Heineken, AB-Inbev, ThaiBev…mong đợi bởi từ lâu họ đã bày tỏ nguyện vọng mua cổ phần khi Nhà nước thoái vốn.

Về phương án thoái vốn, Bộ Công thương cho biết sẽ chào giá cạnh tranh giữa các nhà đầu tư đủ điều kiện tham gia, tương tự như SCIC bán cổ phần tại Vinamilk. Phương pháp này được đánh giá hợp lý khi mà 2 lần bán vốn SCIC tại Vinamilk đã diễn ra khá thành công, đặc biệt trong lần gần đây khi mức giá bán cao hơn nhiều so với giá khởi điểm và thậm chí cao hơn cả thị giá trên sàn chứng khoán.

Biến động giá cổ phiếu SAB kể từ khi chào sàn tới nay

Có lẽ, Bộ Công thương cũng đang kỳ vọng việc chào bán Sabeco sẽ đạt được những thành công tương tự bởi đây cả 2 đều là những “con gà đẻ trứng vàng” mà Nhà nước nắm giữ. Hiện tại, Vinamilk là doanh nghiệp chiếm thị phần số 1 ngành sữa, đặc biệt trong phân khúc sữa nước. Còn với Sabeco, dù vấp phải sự cạnh tranh khốc liệt nhưng vẫn đang nắm giữ khoảng 45% thị phần bia Việt Nam và là doanh nghiệp chiếm thị phần lớn nhất.

Tuy vậy, rất nhiều nhà đầu tư ngoại đang cho rằng Sabeco hiện quá đắt. Mới đây, ông Hui Choon Kit, Giám đốc Tài chính của Fraser & Neave Ltd – tổ chức hiện là cổ đông lớn của Vinamilk cho biết: “Thị giá của Sabeco dường như đang vượt xa giá trị hợp lý. Nếu chỉ dựa trên những dữ liệu công bố công khai, có vẻ như thị giá đang vượt trên mức chuẩn toàn cầu".

Nhận định trên có thể là động tác “dìm hàng” để mua giá rẻ, nhưng tất nhiên nó cũng có khá nhiều cơ sở.

Yếu tố đầu tiên là định giá. Theo dữ liệu từ Bloomberg, P/E của Sabeco hiện khoảng 39, cao hơn rất nhiều so với các doanh nghiệp cùng ngành trên Thế giới như Carlsberg (P/E 23), Heineken (P/E 26), ThaiBev (P/E 17), San Miguel (P/E 24).

P/E Sabeco đang bỏ xa nhiều "đại gia" trên Thế giới

Tất nhiên, thị trường Việt Nam với lợi thế dân số đông, trẻ và thu nhập cải thiện vẫn được đánh giá còn nhiều tiềm năng tiêu thụ bia. Nhưng rõ ràng với P/E của Sabeco vượt xa nhiều tên tuổi lớn trên Thế giới cho thấy mức giá hiện không còn quá rẻ.

Xu hướng tiêu thụ bia không còn quá mạnh

Lợi thế của Sabeco là doanh nghiệp chiếm thị phần lớn nhất ngành bia Việt Nam, thị trường đã có mức tăng trưởng vượt trội trong nhiều năm qua. Hiện tại, Việt Nam nằm trong top 25 quốc gia tiêu thụ bia hàng đầu thế giới và top 3 quốc gia tiêu thụ bia châu Á.

Tuy vậy, điều này có lẽ sẽ không còn là lợi thế quá lớn của Sabeco trong tương lai, khi mà tốc độ tăng trưởng bia dần đến ngưỡng bão hòa. Với “vị thế” hiện đang khá cao trên bản đồ bia Thế giới, có lẽ việc “thăng hạng” của Việt Nam sẽ không còn dễ dàng như trước.

Không những vậy, trong những năm gần đây đang có xu hướng dịch chuyển đồ uống có cồn từ bia sang rượu, đặc biệt các loại rượu vang ở giới trẻ. Tại Mỹ, theo khảo sát của Gallup thì có 40% người được hỏi sẽ sử dụng đồ uống có cồn là bia, trong khi tỷ lệ sử dụng rượu vang là 30% và rượu là 26%. Trong khi đó, những năm 1990 thì tỷ lệ người được hỏi lựa chọn bia lên tới gần 50%, con số này ở rượu vang là 27%.

Xu hướng tiêu thụ bia đang giảm dần, trong khi xu hướng rượu vang đang gia tăng

Liệu Sabeco có bán “được giá” như Vinamilk?

Trở lại vấn đề các nhà đầu tư ngoại đang cho rằng định giá Sabeco quá cao, chúng ta có thể nhìn vào câu chuyện giữa Sabeco và Vinamilk.

Tại Việt Nam, Vinamilk cùng với Sabeco là 2 “đại gia” trong lĩnh vực đồ uống với doanh thu hàng chục nghìn tỷ mỗi năm và đều là doanh nghiệp Nhà nước nắm quyền chi phối. Do đó, những vấn đề diễn ra tại Vinamilk cũng phần nào có thể đem ra so sánh với Sabeco, dù 2 doanh nghiệp này kinh doanh các sản phẩm khác nhau.

Thời gian gần đây, việc thoái vốn Nhà nước tại Vinamilk đang diễn ra khá thuận lợi và thu hút sự quan tâm lớn của khối ngoại, thậm chí họ sẵn sàng trả giá cao cho Vinamilk. Tuy nhiên, với Sabeco thì việc có thể thoái với giá cao so với thị giá, như trường hợp Vinamilk dường như sẽ khó khăn hơn nhiều.

Có thể thấy, trong khi Vinamilk có sự tăng trưởng ấn tượng trong nhiều năm qua thì dường như Sabeco đang có dấu hiệu chững lại.

Năm 2009, doanh thu Vinamilk chỉ đạt 10.600 tỷ, thấp hơn so với mức gần 13.000 tỷ của Sabeco. Tuy vậy, chỉ 2 năm sau đó Vinamilk đã vượt qua Sabeco về doanh thu và đến năm 2016, doanh thu Vinamilk đạt gần 47.000 tỷ đồng, trong khi Sabeco chỉ khoảng 30.000 tỷ đồng. Tốc độ tăng trưởng bình quân hàng năm (CAGR) của Vinamilk trong giai đoạn 2009- 2013 đạt 20%, bỏ xa con số 11% của Sabeco. Về lợi nhuận, năm 2016 Vinamilk đạt hơn 11 nghìn tỷ đồng LNTT, gấp đôi so với Sabeco.

Không chỉ về mặt kinh doanh, mà vấn đề thị trường tiêu thụ cũng đang ủng hộ Vinamilk hơn là Sabeco. Năm 2016, bình quân mỗi người Việt tiêu thụ tới 41 lít bia, vào top đầu thế giới. Trong khi đó, tiêu thụ sữa bình quân chỉ là 24 lít, thấp hơn rất nhiều các nước trong khu vực và bình quân Thế giới. Bởi vậy, tiềm năng tiêu thụ sữa rõ ràng còn nhiều dư địa hơn bia.

Trong khi đó, định giá P/E của Sabeco hiện khoảng 39, cao vượt trội so với mức 26 của Vinamilk. Bởi vậy, không quá khó hiểu khi các nhà đầu tư ngoại sẵn sàng trả giá cao cho Vinamilk nhưng lại cho rằng Sabeco “đắt”.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Nutricare sẵn sàng “vươn mình tiến vào kỷ nguyên xanh”

17:30 , 13/12/2024