Hàng trăm triệu USD vốn ngoại chực chờ vào Việt Nam, VN-Index sẽ “sideway up” trong nửa cuối năm 2019?

Trong nửa cuối năm, dòng vốn ngoại được dự báo sẽ đổ mạnh vào TTCK Việt Nam thông qua các quỹ tracking các chỉ số MSCI, FTSE. Ngoài ra, việc FED được dự báo hạ lãi suất cũng là yếu tố thu hút dòng vốn ngoại vào các thị trường EM, FM như Việt Nam.

CTCK Bảo Việt (BVSC) vừa đưa ra báo cáo đánh giá triển vọng TTCK trong nửa cuối năm 2019 với nhiều điểm tích cực.

Theo BVSC, trong 6 tháng cuối năm, mặc dù bối cảnh kinh tế vĩ mô trong nước cùng kết quả kinh doanh của doanh nghiệp niêm yết tạo ra môi trường khá thuận lợi cho thị trường chứng khoán, tuy nhiên thị trường vẫn chịu tác động lớn từ các yếu tố bên ngoài như thông tin về chiến tranh thương mại, động thái điều hành lãi suất của FED…Việc FED có thể hạ lãi suất có thể sẽ tạo ra làn sóng cắt giảm lãi suất ở ngân hàng trung ương các nước, giúp cho nhà đầu tư có thể tiếp cận dòng tiền rẻ và dẫn đến việc dòng tiền bơm ròng vào EM và FM.

Nâng hạng lên thị trường mới nổi nhận được sự quan tâm lớn của các cơ quan quản lý, do vậy việc đáp ứng được các tiêu chí gần như là xu thế tất yếu. BVSC nhận thấy khả năng xuất hiện dòng tiền từ các quỹ đầu tư thụ động và chủ động đón đầu cơ hội nâng hạng của thị trường Việt Nam, dòng tiền tập trung vào cổ phiếu vốn hóa lớn mở ra cơ hội để VN-Index có diễn biến sideway up (đi ngang theo xu hướng đi lên) trong nửa cuối năm 2019.

Hàng trăm triệu USD vốn ngoại "chực chờ" vào Việt Nam

Các phát biểu gần đây của FED cho thấy tổ chức này sẽ không tăng lãi suất và chuyển dần sang việc sẵn sàng giảm lãi suất để hỗ trợ nền kinh tế. Đây là tín hiệu tốt đối với thị trường chứng khoán các nước thuộc khu vực thị trường mới nổi, bao gồm Việt Nam.

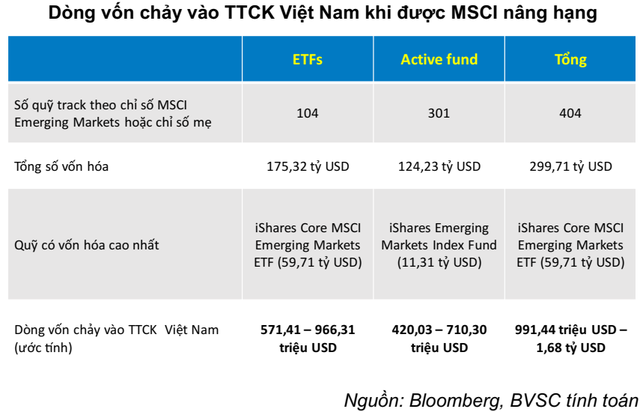

Theo tính toán của BVSC, trong trường hợp Việt Nam được FTSE chính thức nâng hạng lên thị trường thứ cấp trong kỳ review tháng 3/2020, thị trường chứng khoán Việt Nam sẽ hấp dẫn từ 571,41 triệu USD đến 966,31 triệu USD từ các quỹ đầu tư ETFs. Ngoài dòng vốn từ các quỹ đầu tư thụ động, thị trường chứng khoán Việt Nam sẽ hấp dẫn khoảng từ 420,03 triệu đến 710,30 triệu USD từ các quỹ đầu tư chủ động.

Theo quan sát của BVSC dựa trên thị trường chứng khoán của các quốc đã được nâng hạng lên thị trường mới nổi trong quá khứ, thông thường thị trường chứng khoán của nước sở tại sẽ tăng điểm mạnh trong khoảng 6 tháng trước khi quốc gia đó được công bố nâng hạng, rồi sau đó thường điều chỉnh hoặc đi ngang. Lý giải cho việc này, BVSC cho rằng do các quỹ đầu tư chủ động không bị ràng buộc về việc phải chờ chỉ số FTSE/MSCI Emerging Markets thay đổi cấu trúc như các quỹ ETFs, nên các quỹ này có thể đã tiến hành giải ngân trước nhằm đón đầu xu hướng được nâng hạng của một quốc gia.

Đối với trường hợp của MSCI, hiện giờ thị trường chứng khoán Việt Nam vẫn chưa nằm trong danh sách tư vấn nâng hạng của tổ chức này (tương đương với danh sách theo dõi nâng hạng của FTSE), nên khó có khả năng thị trường Việt Nam được MSCI nâng hạng lên thị trường mới nổi ngay trong năm 2020.

Với giả định, thị trường Việt Nam được MSCI nâng hạng lên thị trường mới nổi, theo tính toán của BVSC, thị trường chứng khoán Việt Nam sẽ thu hút khoảng từ 571,41 triệu USD đến 966,31 triệu USD – dòng vốn đầu tư từ các quỹ ETFs tracking theo chỉ số MSCI Emerging Markets và chỉ số mẹ. Ngoài ra, thị trường chứng khoán Việt Nam sẽ hấp dẫn khoảng từ 420,03 triệu USD đến 710,30 triệu USD từ các quỹ đầu tư chủ động.

Việc nâng hạng của MSCI đối với thị trường Việt Nam còn cần nhiều thời gian, tuy nhiên tỷ trọng của thị trường Việt Nam trong rổ MSCI Frontier Markets và MSCI Frontier Markets 100 sẽ tăng lên sau khi các cổ phiếu của Kuwait chính thức rời khỏi rổ MSCI Frontier Markets và MSCI Frontier Markets 100.

Trong kỳ tới, Iceland cũng sẽ được nâng hạng lên thị trường cận biên trong kỳ review tháng 11 này và các cổ phiếu của nước này sẽ được thêm vào trong rổ cổ phiếu của MSCI Frontier Markets và Frontier Markets 100 Index, nhưng theo kết quả dự báo của MSCI cho thấy, việc này sẽ không có tác động đến tỷ trọng của Việt Nam trong rổ cổ phiếu của MSCI Frontier Markts 100 Index và MSCI Frontier Markets Index.

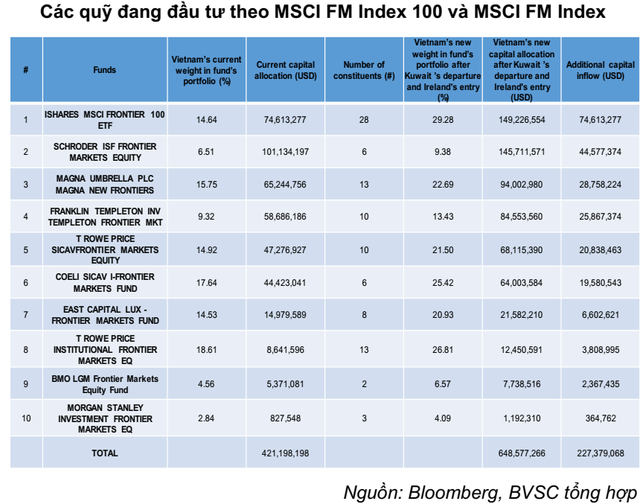

Tỷ trọng của Việt Nam trong rổ MSCI Frontier Markets Index được dự kiến sẽ tăng từ mức 17,56% lên mức 25,30%, còn tỷ trọng của Việt Nam trong rổ MSCI Frontier Markets 100 Index được dự kiến sẽ tăng từ 15% lên 30% và số cổ phiếu của Việt Nam trong rổ sẽ tăng từ 28 lên 29. Điều này đồng nghĩa với việc sẽ có dòng vốn từ các quỹ đầu tư nước ngoài tracking hoặc benchmarking theo 1 trong 2 chỉ số này chảy vào thị trường chứng khoán Việt Nam.

Theo BVSC, hiện có khoảng 10 quỹ đầu tư vào thị trường chứng khoán Việt Nam tracking theo chỉ số MSCI Frontier Markets 100 Index hoặc benchmarking theo chỉ số MSCI Frontier Markets Index. Trong số 10 quỹ này, quỹ lớn nhất và rót nhiều vốn vào thị trường chứng khoán Việt Nam nhất là quỹ Schroder ISF Frontier Markets Equity với tổng số vốn đầu tư vào thị trường chứng khoán Việt Nam lên tới 101,13 triệu USD. iShare MSCI Frontier 100 ETF là quỹ đầu tư thụ động (ETFs) duy nhất trong 10 quỹ này và là quỹ duy nhất tracking theo chỉ số MSCI Frontier Markets 100 Index.

Theo tính toán của BVSC, trong trường hợp Kuwait rời chỉ số MSCI Frontier Markets 100 Index và MSCI Frontier Markets Index trong kỳ review năm 2020, thị trường chứng khoán Việt Nam sẽ nhận được 237,37 triệu USD.