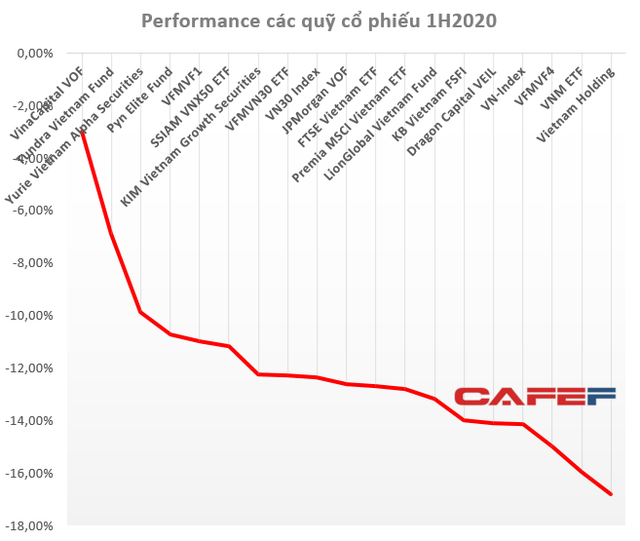

Hầu hết quỹ đầu tư trên TTCK Việt Nam đều thua lỗ trên 10% trong nửa đầu năm 2020

Do đặc điểm “đi tiền lớn” nên các quỹ được thống kê hầu hết phân bổ danh mục vào các cổ phiếu Bluechips trong VN30 (hoặc một vài Bluechips lớn khác nằm ngoài rổ), vì vậy biến động danh mục thường xoay quanh chỉ số này.

Dịch Covid-19 bùng phát mạnh trong năm 2020 đã ảnh hưởng tiêu cực tới nền kinh tế cũng như thị trường chứng khoán toàn cầu và Việt Nam cũng không ngoại lệ. Kết thúc phiên giao dịch 30/6, chỉ số VN-Index dừng tại 825,11 điểm, giảm 14,14% so với đầu năm.

Diễn biến kém tích cực của thị trường thời gian qua khiến không ít nhà đầu tư thua lỗ và các quỹ đầu tư chuyên nghiệp cũng không nằm ngoài xu hướng. Thống kê cho thấy hầu hết các quỹ lớn trên thị trường chứng khoán Việt Nam đều ghi nhận hiệu suất âm từ 10% trở lên.

Vietnam Holding là quỹ có thành tích thấp nhất trong số các quỹ được thống kê với hiệu suất 6 tháng đầu năm âm 16,8%. Trước đó trong quý 1, Vietnam Holding cũng là quỹ có thành tích "tệ" nhất với mức âm gần 35%.

Quỹ ETF ngoại lớn nhất TTCK Việt Nam VNM ETF cũng có hiệu suất không mấy tích cực với NAV/Shares âm 15,95% trong nửa đầu năm nay. Trong khi đó, quỹ ETF ngoại khác là FTSE Vietnam ETF có thành tích tốt hơn khi NAV/Shares chỉ âm 12,7%.

Quỹ ngoại lớn nhất thị trường VEIL Dragon Capital ghi nhận mức âm 14,15%. Tương tự, các quỹ như KB Vietnam Focus Securities Feeder Investment, LionGlobal Vietnam Fund, KIM Vietnam Growth Securities…cũng có hiệu suất âm từ 12 đến 14%, tương đương biến động của VN-Index và VN30-Index.

Do đặc điểm "đi tiền lớn" nên các quỹ được thống kê hầu hết phân bổ danh mục vào các cổ phiếu Bluechips trong VN30 (hoặc một vài Bluechips lớn khác nằm ngoài rổ), vì vậy biến động danh mục thường xoay quanh chỉ số này.

Quỹ đầu tư hiệu quả nhất trong nửa đầu năm là VOF VinaCapital khi NAV/Shares chỉ âm 3%, thấp hơn nhiều mức giảm 14,14% của VN-Index và 12,35% với VN30 Index. Nguyên nhân VOF VinaCapital "chiến thắng" thị trường đến từ việc thời gian gần đây quỹ phân bổ danh mục sang trái phiếu, cũng như đầu tư vào các công ty tư nhân chưa niêm yết (Private Equity), qua đó giúp giảm ảnh hưởng tiêu cực từ thị trường chứng khoán tới danh mục. Báo cáo cuối tháng 5/2020 cho biết tỷ trọng trái phiếu, Private Equity trong danh mục VOF VinaCapital vào khoảng 25%, trong khi tỷ trọng cổ phiếu niêm yết, Upcom gần 75%.

Tundra Vietnam Fund cũng là một trong những quỹ hiếm hoi chiến thắng thị trường khi NAV/Shares nửa đầu năm 2020 chỉ âm 6,9%. Việc nắm giữ tỷ trọng lớn những cổ phiếu như FPT, HPG, HSG, VCB đã tác động tích cực tới danh mục quỹ. Pyn Elite Fund cũng có thành tích tốt hơn thị trường khi NAV/Shares chỉ giảm 10,7% trong nửa đầu năm nay nhờ việc nắm giữ tỷ trọng lớn cổ phiếu ngân hàng (trên 30%).

VFMVF1 do VFM quản lý cũng có hiệu suất tốt hơn thị trường khi NAV/Shares nửa đầu năm 2020 chỉ âm gần 11%. Tương tự như VOF VinaCapital, danh mục của VFMVF1 hiện nắm giữ khoảng 15% chứng khoán nợ (trái phiếu) và phái sinh, điều này giúp quỹ ít chịu ảnh hưởng từ thị trường chung hơn so với các quỹ 100% cổ phiếu.