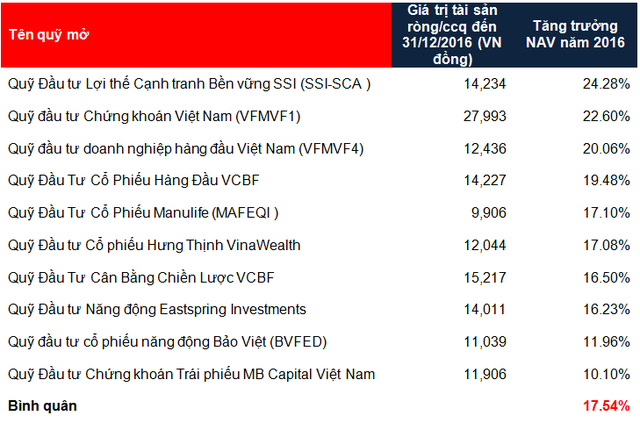

Hiệu quả của quỹ mở vượt xa VnIndex trong năm 2016

Các quỹ mở đang cho thấy sự vượt trội về hiệu quả đầu tư so với thị trường chung khi có mức sinh lời bình quân đạt 17,54% trong năm 2016.

- 09-01-2017Xu thế dòng tiền: Không ngại chốt lời

- 09-01-2017Lịch sự kiện và tin vắn chứng khoán ngày 9/1

- 07-01-2017Thị trường chứng khoán 2017: Quy mô tăng nhưng tính minh bạch đi xuống?

Chỉ số VN Index kết thúc năm 2016 tăng gần 14,8%, đây là mức sinh lời chung của thị trường, cũng là thước đo hiệu quả lợi nhuận chung cho năm 2016.

Dù vậy, không có mẫu số chung về kết quả lợi nhuận đạt được cho nhà đầu tư cá nhân. Thực tế, mặc dù thị trường năm nay có nhiều đợt sóng tăng khá mạnh, VN-Index có thời điểm lên cao nhất 8 năm, nhưng số lượng nhà đầu tư cá nhân thành công hơn mức tăng trưởng của chỉ số Vn Index trong năm 2016 vẫn là số ít.

Riêng về hoạt động của các quỹ đầu tư chứng khoán tại Việt Nam, mặc dù thời gian hoạt động còn thấp và sự nhận biết của người dân còn hạn chế do phần lớn người dân vẫn tự mình lựa chọn bỏ tiền vào các kênh đầu tư đầu tư khác như địa ốc, vàng hay gửi tiền ngân hàng… Tuy nhiên, năm 2016 lại là năm các quỹ mở cho thấy sự vượt trội về hiệu quả đầu tư so với thị trường chung.

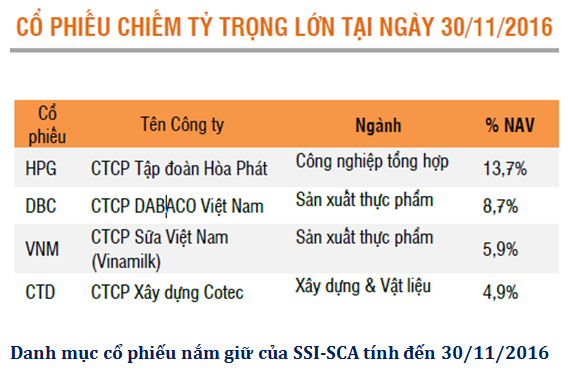

Dẫn đầu danh sách tăng trưởng giá trị tài sản ròng trên một chứng chỉ quỹ là (NAV/ccq) là Quỹ Đầu tư Lợi thế Cạnh tranh Bền vững SSI (SSI-SCA), quỹ được quản lý bởi Công ty TNHH QLQ SSI và được giám sát bởi Ngân hàng giám sát Ngân hàng Deutsche Bank AG, Chi nhánh Tp. HCM.

Theo báo cáo quỹ SCA tính đến tháng 11/2016, 4 cổ phiếu chiếm tỷ trọng lớn nhất của quỹ này là tập đoàn hòa Phát (HOSE: HPG) tỷ trọng 13,7%; CTCP Dabaco Việt Nam (HNX: DBC) chiếm 8,7% danh mục.

Trong năm 2016, nhờ việc phân bổ lượng tiền tập trung vào cổ phiếu và chỉ giữ lại hơn 7,1% tiền mặt và tiền gửi ngắn hạn giúp SCA đạt mức tăng trưởng NAV lớn nhất hiện nay. Đạt mức cao nhất kể từ khi thành lập năm 2014.

Xếp thứ 2 về tăng trưởng NAV/ccq trong năm 2016 là Quỹ đầu tư Chứng khoán Việt Nam (VFMVF1), đây là quỹ do Công ty Cổ phần Quản lý Quỹ Đầu tư Việt Nam quản lý và được giám sát bởi Ngân hàng TNHH một thành viên Standard Chartered (Việt Nam).

VF1 được chuyển từ quỹ đóng thành quỹ mở từ năm 2014. Hiện NAV/ccq của VF1 đạt 27.993 đồng, tương đương mức tăng trưởng NAV 22,6%. Danh mục của VF1 chủ yếu tập trung vào cổ phiếu VNM, MWG, FPT và BMP, và HPG, Novaland... Có thể thấy, mức tăng trưởng của VF1 trong năm có phần rất lớn từ nhóm cổ phiếu này.

Một quỹ khác cũng do Công ty Cổ phần Quản lý Quỹ Đầu tư Việt Nam quản lý là Quỹ đầu tư doanh nghiệp hàng đầu Việt Nam (VFMVF4) cũng đạt được kết quả khả quan trong năm 2016 khi danh mục của VF4 không khác gì nhiều so với VF1.

Danh mục của VF4 đã tăng trưởng tài sản ròng 20,06% trong năm 2016, xếp thứ 3 về tăng trưởng NAV trong năm nay.

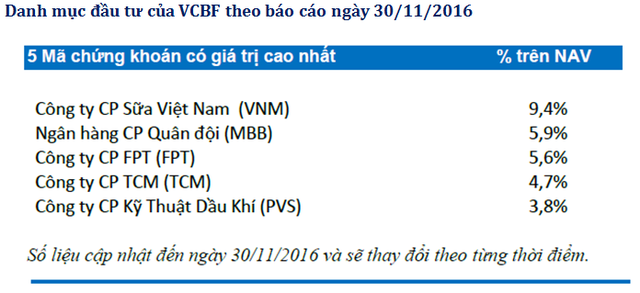

Xếp thứ 4 về hiệu quả là Quỹ Đầu Tư Cổ Phiếu Hàng Đầu VCBF khi tăng trưởng NAV 19,48% . Theo báo cáo tại ngày 30/11/2016, Quỹ này có NAV/ccq đạt 14.277 đồng.

Trong khi đó, Quỹ Đầu Tư Cân Bằng Chiền Lược VCBF có NAV đạt 15.217 đồng/ccq. Tăng trưởng NAV tăng 16,5% so với đầu năm. Danh mục cổ phiếu của Quỹ Đầu Tư Cân Bằng Chiền Lược VCBF không khác nhiều so với Đầu Tư Cổ Phiếu Hàng Đầu VCBF, chỉ khác về tỷ trọng.

Tuy nhiên, tăng trưởng của quỹ này thấp hơn do phân bổ 33,59% tổng tài sản vào trái phiếu và tiền mặt. Danh mục cổ phiếu chỉ còn 66,41% so với mức bình quân trên 80% của các quỹ khác.

Xếp thứ 5 về tăng trưởng NAV trong năm nay là Quỹ Đầu Tư Cổ Phiếu Manulife được quản lý bởi Công ty TNHH Quản lý Quỹ Manulife Việt Nam.

NAV tại ngày 26/12/2016 đạt 9.906 đồng, tương ứng với mức tăng trưởng NAV 17,1% trong năm vừa qua. Đây là kết quả tốt nhất và khá đột biến so với kết quả năm trước mà quỹ này đạt được.

Có thể thấy, NAV của MAFEQI có sự tăng trưởng khá mạnh so với kỳ trước là nhờ khoản đầu tư vào cổ phiếu GAS và VSC.

Một quỹ Quỹ Đầu tư Cổ phiếu Hưng Thịnh VinaWealth được quản lý bởi VinaWeath, thành viên của Vinacapital cũng có kết quả khả quan trong năm 2016. Tính đến 30/12/2016, NAV trên chứng chỉ quỹ đạt 12.044 đồng/ccq, mức tăng NAV 17,08%

Theo báo cáo về hoạt động quỹ gần nhất vào tháng 07/2016, danh mục cổ phiếu chiếm tỷ trọng lớn của quỹ này bao gồm những cái tên như FPT chiếm 15,6%; BMP chiếm 10,8%, VNM chiếm 9,5%, DHG chiếm 5,6%, HBC chiếm 5,3%.

Trong danh sách này, nếu như cổ phiếu VNM không mất hơn 8% giá trị trong 2 tháng cuối năm, tăng trưởng NAV của Hưng Thịnh VinaWealth có thể cao hơn so với con số 17% tăng trưởng NAV trong năm nay.

Một quỹ ngoại khác là Quỹ Đầu tư Năng động Eastspring Investments trước đây là quỹ Prudential Việt Nam cũng khá thành công trong năm vừa qua. Tới ngày 29/12/2016, NAV của quỹ này đạt 14.011 đồng/ccq. Tăng 16,23% so với đầu năm.

Quỹ đầu tư Cổ phiếu Năng động Bảo Việt (BVFED) cũng đạt được mức tăng gần 12% trong năm 2016.

Hiện quỹ này chỉ mới công bố báo cáo tới tháng 8/2016. Theo đó, danh mục của BVFED có 57% cổ phiếu và 9,7% trái phiếu, còn lại chủ yếu là tiền mặt. Trong đó, lớn nhất là 15,8% danh mục chứng khoán VNM, 4,89% cổ phiếu FPT, 4,94% cổ phiếu MSN của Tập đoàn Masan.

Thuộc nhóm tăng trưởng thấp nhất trong năm nay nhưng Quỹ Đầu tư Giá trị MB Capital cũng có mức tăng NAV hơn 10% trong năm 2016. Theo báo cáo gần nhất vào ngày 15/12/2016, NAV của quỹ đạt 11.906 đồng/ccq.

Dành 56% tổng tài sản cho cổ phiếu niêm yết nhưng các khoản đầu tư của MBCapital có sự khác biệt nhất trong nhóm các quỹ khác. Ngoại trừ dành khoảng 4,56% vào cổ phiếu FPT, Quỹ này không đầu tư vào các bluechip trên sàn mà đầu tư vào một số mã như SDT, chiếm 7,13% tổng gía trị tài sản. 7,91% vào VGG của May Việt Tiến, 6,32% vào cổ phiếu SFG 5,81%, DXG của tập đoàn Đất Xanh…

Các số liệu trên cho thấy nếu nhà đầu tư gửi tiền vào quỹ mở và ủy thác cho công ty quản lý quỹ sẽ có kết quả cao hơn rất nhiều so với đi gửi tiết kiệm hoặc tự đầu tư. Thực tế cho thấy trong năm qua, mặc dù có khá nhiều cổ phiếu tăng gấp đôi, gấp ba thậm chí gấp 10 trong năm, nhưng tỷ trọng phân bổ cổ phiếu, thời gian nắm giữ, việc mua bán tùy thời điểm quyết định rất nhiều đến tỷ suất lợi nhuận của các nhà đầu tư.

Năm 2017 ngày càng có nhiều cổ phiếu vốn hóa lớn lên sàn, kéo theo sự phân hóa rõ rệt trên thị trường và VN-Index sẽ chịu sự tác động lớn của các cổ phiếu đó. Nên để đạt một tỷ suất lợi nhuận chiến thắng thị trường trong năm 2017 ngày càng khó. Nếu nhà đầu tư không có nhiều thời gian nghiên cứu có thể chọn lựa các quỹ đầu tư để ủy thác, đó không phải là một ý kiến tồi.

Người Đồng hành