IPO EVN Genco 3 - đợt IPO cuối cùng của 'ngũ đại gia' sắp ế nặng

Xu hướng nhà đầu tư bỏ tiền vào các đợt IPO đang giảm dần và phiên IPO của Genco 3 diễn ra cuối cùng trong số "Ngũ đại gia" cũng là phiên IPO kém sức hút nhất.

Ngày 9/2 tới đây, Tổng công ty Phát điện 3 (EVNGenco3), doanh nghiệp có công suất phát điện lớn nhất cả nước sẽ tổ chức bán đấu giá công khai 267 triệu cổ phần, chiếm 12,8% trên tổng vốn điều lệ 20.809 tỷ đồng ra công chúng. Với mức giá khởi điểm được xác định là 24.600 đồng/cổ phần, nhà nước dự kiến thu về 6.569 tỷ đồng theo giá khởi điểm.

Đây là đợt IPO cuối cùng của một trong 5 "ngũ đại gia" tổ chức IPO đầu năm 2018 sau BSR, PV Oil, PV Power và VRG và được đánh giá sẽ tạo sức hút đối với các nhà đầu tư trong và ngoài nước, đặc biệt trong bối cảnh ngành điện đang nhận được nhiều sự quan tâm đầu tư của NĐT nước ngoài trong thời gian gần đây.

Tuy nhiên, thông tin từ sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh vừa thông báo cho biết, đã hết thời gian đăng ký tham gia đấu giá nhưng chỉ có 336 nhà đầu tư tham gia đấu giá; tổng khối lượng đặt mua chỉ hơn 7,5 triệu cổ phần, chiếm chưa đầy 3% lượng cổ phần chào bán ra công chúng.

Theo đó, thương vụ IPO của Genco 3 xem như đã thất bại nặng nề nhất trong năm nay. Trước đó, đợt IPO của DN cùng ngành là PV Power đã diễn ra khá thành công với toàn bộ cổ phần chào bán được mua hết với mức giá cao hơn gần 4% so với giá khởi điểm, và thu về gần 7.000 tỷ đồng.

Một trong những thương vụ IPO thuộc hạng ‘bom tấn’ khác dù được kỳ vọng rất nhiều là Tập đoàn Cao Su đã trở thành ‘bom xịt’ khi không thể bán hết số cổ phần đem ra đấu giá. Chỉ có 21% khối lượng chào bán được mua với mức giá mua chỉ bằng giá khởi điểm.

Theo giới phân tích, điều khiến nhiều nhà đầu tư tỏ ra e dè cổ phiếu Genco3 chính là nhiệt điện than. Hiện Genco 3 có năng lực sản xuất, vận hành ổn định 6.543 MW, tương đương khoảng 16% tổng công suất lắp đặt của hệ thống điện quốc gia, riêng sản lượng điện từ nhiệt điện than chiếm 42,6%. Trong bối cảnh nhiệt điện than đang được giới chuyên gia lo ngại về môi trường và phụ thuộc lớn vào tài nguyên than là một điểm trừ với cổ phiếu Genco3.

Song, có vẽ như điều các nhà đầu tư quan ngại nhất đó chính là chất lượng tài sản của ‘ông lớn’ này. Tính đến hết ngày 30/9/2017, tổng tài sản Genco 3 đạt gần 84.000 tỷ đồng nhưng phần lớn trong số này được hình thành từ các khoản nợ (chiếm 86,6% tổng tài sản). Trong đó, vay nợ (dài hạn và ngắn hạn) là 66.945 tỷ đồng, chiếm 90% tổng nợ. phải trả.

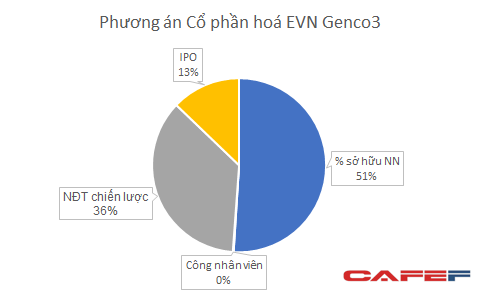

Theo phương án cổ phần hoá, vốn điều lệ của Tổng công ty Phát điện 3 – Công ty cổ phần (EVNGENCO3) được xác định là 20.809 tỷ đồng. Trong đó, cổ phần EVN nắm giữ là 1.061.300.000 cổ phần, chiếm 51% vốn điều lệ.

Sau khi IPO, Genco 3 cho biết chào bán cho cổ đông chiến lược theo phương thức đấu giá vào ngày 15/3 tới. Đại diện Genco 3 mới đây cho biết đã có 4 nhà đầu tư nước ngoài đăng ký mua 36% vốn của doanh nghiệp đến từ Ấn Độ, Thái Lan, Hàn Quốc, Trung Đông. Số tiền tối thiểu cần bỏ ra để sở hữu hơn 36% cổ phần Genco 3 lên tới 18.425 tỷ đồng.

Trí Thức Trẻ