Khó được nới thêm tín dụng, cổ phiếu ngân hàng có còn hấp dẫn?

Lo ngại về chi phí vốn tăng và tăng trưởng tín dụng hạn chế khiến cổ phiếu ngân hàng trở nên kém hấp dẫn trong mắt nhiều nhà đầu tư

- 17-09-2022Một cổ phiếu ngân hàng bất ngờ ngược dòng tăng 11% trong tuần qua

- 12-09-2022Kinh tế trưởng MBS: Định giá cổ phiếu ngân hàng ở mức hợp lý, nhưng nhà đầu tư không nên kỳ vọng quá nhiều trong ngắn hạn

- 10-09-2022Cổ phiếu ngân hàng chìm trong sắc đỏ, một mã được khối ngoại mua hết "room" tuần qua

Kết thúc phiên giao dịch sáng 22-9, VN-Index tiếp tục giảm điểm khi rơi khỏi ngưỡng 1.200 điểm, về 1.198,53 điểm (mất tới 12.02 điểm so với phiên hôm qua); HNX-Index giảm còn 261,82 điểm; Upcom-Index giảm tiếp về 87,73 điểm. Thanh khoản trên sàn HoSE cải thiện so với hôm qua nhưng vẫn ở mức thấp quanh 5.095 tỉ đồng.

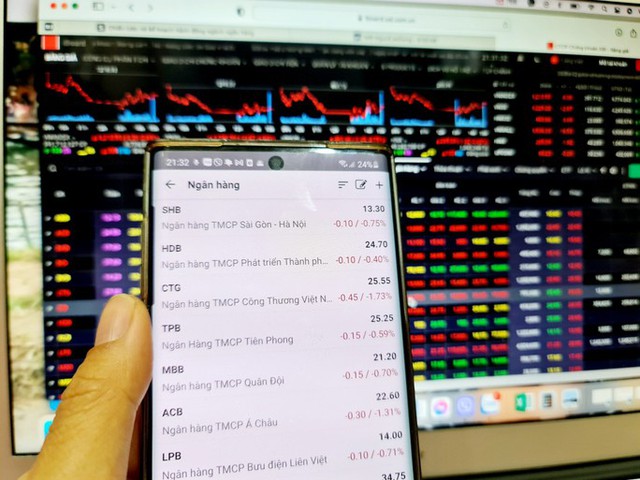

Nhóm cổ phiếu ngân hàng tiếp tục đỏ sàn, giảm từ 0,7% - 1,5%; chỉ một vài cổ phiếu giữ được sắc xanh như EIB, OCB…

Cổ phiếu ngân hàng giảm liên tục thời gian qua gây nản lòng với cả những nhà đầu tư trung hạn, dài hạn. Những người nắm giữ cổ phiếu “vua” ở vùng "đỉnh" cuối năm 2021, đầu năm 2022 đến nay vẫn đang lỗ từ 40%-50%.

Diễn biến này khiến định giá của ngành ngân hàng đã giảm xuống mức được cho là hấp dẫn với 1,3 lần P/B (giá trị sổ sách) năm 2022, thấp hơn 35% so với mức trung bình 3 năm qua là 2 lần.

Cổ phiếu ngân hàng giảm liên tục thời gian qua

Nhiều cổ phiếu ngân hàng được cho là đang có giá khá rẻ so với giai đoạn "đỉnh cao", như BID đang được giao dịch 34.600 đồng/cổ phiếu; STB 21.600 đồng/cổ phiếu; TCB 34.200 đồng/cổ phiếu; VIB 21.700 đồng/cổ phiếu; TPB 24.900 đồng/cổ phiếu…

Số lượng cổ phiếu ngân hàng về dưới 20.000 đồng/cổ phiếu cũng nhiều hơn, như MSB còn 17.400 đồng/cổ phiếu; SHB còn 13.150 đồng/cổ phiếu; LPB còn 13.900 đồng/cổ phiếu…

Trong báo cáo cập nhật ngành ngân hàng của Công ty Chứng khoán VNDirect (VND) vừa công bố, các chuyên gia phân tích của công ty này đánh giá thận trọng với triển vọng ngắn hạn của cổ phiếu ngân hàng do những lo ngại về chi phí vốn tăng và tăng trưởng tín dụng hạn chế.

Tuy nhiên, về dài hạn, một số ngân hàng vẫn có thể tăng trưởng lợi nhuận mạnh mẽ trong giai đoạn 2022-2023, được hỗ trợ bởi chất lượng tài sản vững chắc, thu nhập từ phí cải thiện và tỉ lệ chi phí tín dụng giảm mạnh.

"Những lo ngại của thị trường về lạm phát và nợ xấu gia tăng đã làm ảnh hưởng đến tâm lý của các nhà đầu tư đối với triển vọng ngành ngân hàng kể từ đầu năm. Tâm lý thị trường đối với nhóm ngân hàng còn bị ảnh hưởng hơn khi thị trường vốn bắt đầu chịu sự giám sát chặt chẽ hơn, bất chấp mục đích để cải thiện tính minh bạch và bền vững của thị trường vốn trong dài hạn" - chuyên gia phân tích của VND dự báo.

Dù vậy, các ngân hàng sẽ có đủ khả năng để vượt qua khó khăn này nhờ chất lượng tài sản vững chắc và khả năng kiểm soát tốt đối với các mảng cho vay rủi ro cao.

Liên quan hạn mức tăng trưởng tín dụng, báo cáo của VND cho biết khoảng 18 ngân hàng thương mại được nới hạn mức tăng trưởng tín dụng trong đầu tháng 9 vừa qua. Trong đợt cấp tín dụng này, Ngân hàng Nhà nước ưu tiên các ngân hàng thương mại có cơ cấu tín dụng lành mạnh, tham gia cơ cấu lại các tổ chức tài chính yếu kém, tỉ lệ an toàn vốn (CAR) cao…

Có 18 ngân hàng thương mại được cấp thêm hạn mức tăng trưởng tín dụng, chiếm khoảng 80% tín dụng hệ thống. Theo ước tính của VND, với hạn mức tín dụng mới, tổng tăng trưởng tín dụng sẽ đạt khoảng 13% vào cuối năm - tiệm cận mục tiêu 14% của Ngân hàng Nhà nước (bởi 20% thị phần tín dụng còn lại không được phản ánh trong tính toán của VND).

Do đó, với mục tiêu hàng đầu là kiểm soát lạm phát và ổn định vĩ mô hiện nay, cơ hội để có thêm một đợt tăng hạn mức tín dụng từ giờ đến hết năm là khá hạn chế.

Người Lao động