Không chỉ liên quan thanh khoản, còn lý do khác thúc đẩy các ngân hàng tăng vay mượn trên liên ngân hàng

Số liệu thống kê từ các báo cáo tài chính năm 2016 cho thấy, phần lớn các ngân hàng đều tăng nguồn vốn huy động hoặc vay từ các tổ chức tín dụng khác.

Trong khoảng 2 năm trở lại đây, mặt bằng lãi suất trên thị trường 1 (tổ chức, dân cư) đã giảm đáng kể và đang ở mức thấp nhất trong hơn một thập kỷ. Chi phí vay mượn trên thị trường 2 (liên ngân hàng) nhờ thế cũng rẻ hơn, có thời điểm năm 2016 còn rơi xuống mức thấp kỷ lục. Nguyên nhân là do các ngân hàng đã chủ động hơn về thanh khoản trong khi cơ quan quản lý cũng điều hành chính sách tài khóa, tiền tệ một cách linh hoạt, nhịp nhàng hơn.

Thanh khoản của các nhà băng dồi dào hơn song không có nghĩa là giao dịch trên liên ngân hàng đã bớt đi sôi động. Thậm chí với các quy định hiện hành, các ngân hàng còn có lý do để mặn mà hơn với việc huy động vốn trên thị trường 2.

Cụ thể, theo quy định của Ngân hàng Nhà nước, các ngân hàng thương mại cổ phần phải duy trì tỷ lệ dư nợ cho vay trên tổng tiền gửi (LDR) tối đa là 80%, còn các ngân hàng có 50% vốn nhà nước trở lên thì được áp dụng tỷ lệ 90%.

Nhưng LDR không đơn thuần chỉ là dư nợ trên tổng huy động vốn khách hàng thông thường ở thị trường 1, các khoản tiền ký quỹ, các khoản ủy thác... mà còn liên quan đến thị trường 2. Với cách tính quy định tại Thông tư 36 đang áp dụng, dư nợ cho vay của ngân hàng thì không tính các khoản cho vay trên liên ngân hàng, song phần tổng tiền gửi lại được tính phần tiền huy động từ các tổ chức tín dụng khác.

Theo một chuyên gia phân tích tài chính, đây là điểm mấu chốt quan trọng khiến các ngân hàng, đặc biệt là những ngân hàng có tỷ lệ nợ trên huy động ở tiệm cận mức quy định, có thể tận dụng triệt để nhằm hạ tỷ lệ LDR xuống bằng cách tăng huy động vốn trên thị trường 2 để đưa mẫu số lên cao hơn.

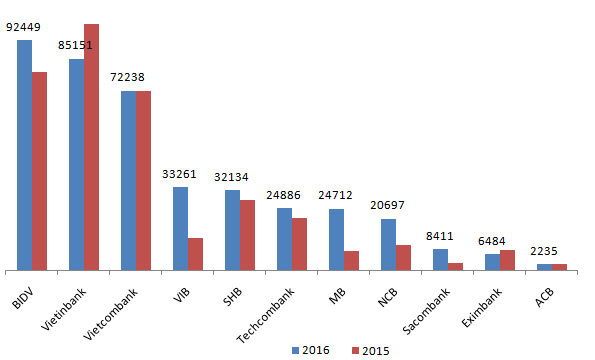

Số liệu thống kê từ các báo cáo tài chính năm 2016 cho thấy, trên liên ngân hàng, phần lớn các ngân hàng đều tăng nguồn vốn huy động hoặc vay từ các tổ chức tín dụng khác, trong đó dẫn đầu đang là BIDV với hơn 92 nghìn tỷ đồng, tiếp đó là VietinBank với hơn 85 nghìn tỷ và Vietcombank hơn 72 nghìn tỷ đồng.

Trong nhóm cổ phần, ACB đang là ngân hàng có phần huy động vốn từ các tổ chức tín dụng khác thấp nhất với chỉ hơn 2.200 tỷ đồng trong khi nhiều nhất là VIB với hơn 33 nghìn tỷ đồng và SHB hơn 32 nghìn tỷ. Các ngân hàng VIB, MB hay NCB đều tăng mạnh nguồn vốn này trong năm qua, gấp từ 2 cho đến 3 lần so với năm 2015.

Biểu 1: Tình hình tiền gửi và vay từ các tổ chức tín dụng khác của một số ngân hàng trong năm 2015 và 2016 (số liệu tổng hợp)

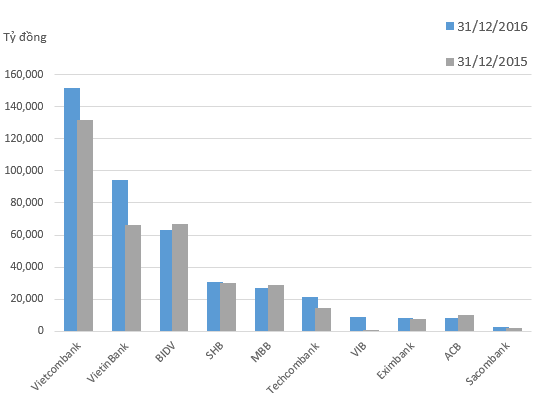

Dù các ngân hàng có lý do để tăng cường huy động vốn từ thị trường 2 song các con số về tiền gửi và cho vay trên liên ngân hàng cao hay thấp cũng không hoàn toàn phản ánh tỷ lệ LDR của các ngân hàng với tỷ lệ tương ứng, mà nó còn liên quan tới nhiều yếu tố khác chẳng hạn thanh khoản ngắn hạn, việc cân đối vốn vào, ra...của họ trên từng thị trường.

Biểu 2: Tiền gửi và cho vay các TCTD khác của các ngân hàng năm 2015 và 2016.

Trí Thức Trẻ